日本株の今後の見通しが知りたい

どうやって投資したらいいだろう

このような悩みに答えます。

世界各国の株価指数が史上最高値を着実に更新している一方で、日本だけが30年前の最高値を超えられずに低成長を続けています。

「このまま日本株を持ってても上がらないのでは?」と思うかもしれません。

しかし、そんな日本株に近い将来、アベノミクス以来のバブル相場が到来すると私は考えてます。

では、バブルが来ると予想する理由と時期について考察していきます。

バブル相場を予測する理由

私が日本株にバブル相場が訪れると考える理由は、以下の3つです。

- デフレ脱却の兆し

- 東証のPBR改善要求

- ウォーレン・バフェットの日本株投資

そして、時期は2024年末頃~2026年末頃のどこかでバブルがやってくると予想しています。

これらについて、順番に解説していきます。

デフレ脱却の兆し

日本は「失われた30年」と言われるように、30年間続いたデフレが経済成長の足かせとなってきました。

しかし、直近の経済データから、ようやくデフレの終わりが見えてきました。

ここ最近では物価上昇と同時に、賃金上昇も相次いだことで、いわゆる「良いインフレ」の兆候が見られており、これが日経平均を押し上げる可能性があります。

「良いインフレ」とは、物価と賃金が共に上昇し、経済が拡大していく状態のことです。

逆に「悪いインフレ」とは、物価は上昇するのに賃金は上がらず、経済が縮小していく状態を言います。

インフレへの転換点

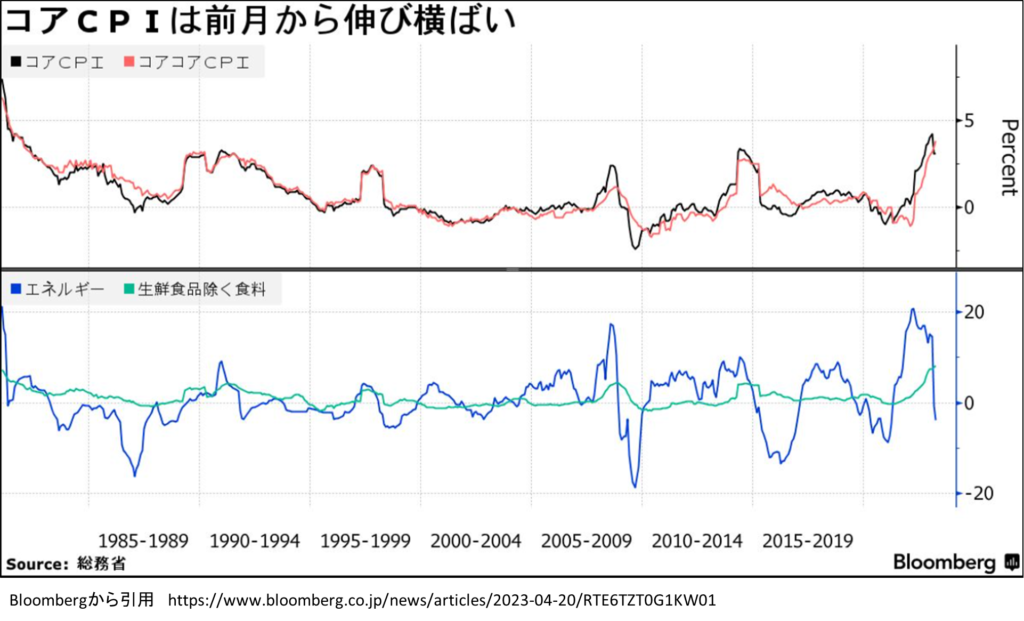

総務省が発表した23年3月の消費者物価指数は、前年同月比で+3.1%であり、19カ月連続のプラスで推移しており、物価上昇が進行しています。

また、22年12月の消費者物価指数は、前年同月比4.0%上昇でしたが、これは1981年12月以来41年ぶりの上昇率で、デフレからインフレへの転換点となろうとしています。

賃上げの流れ

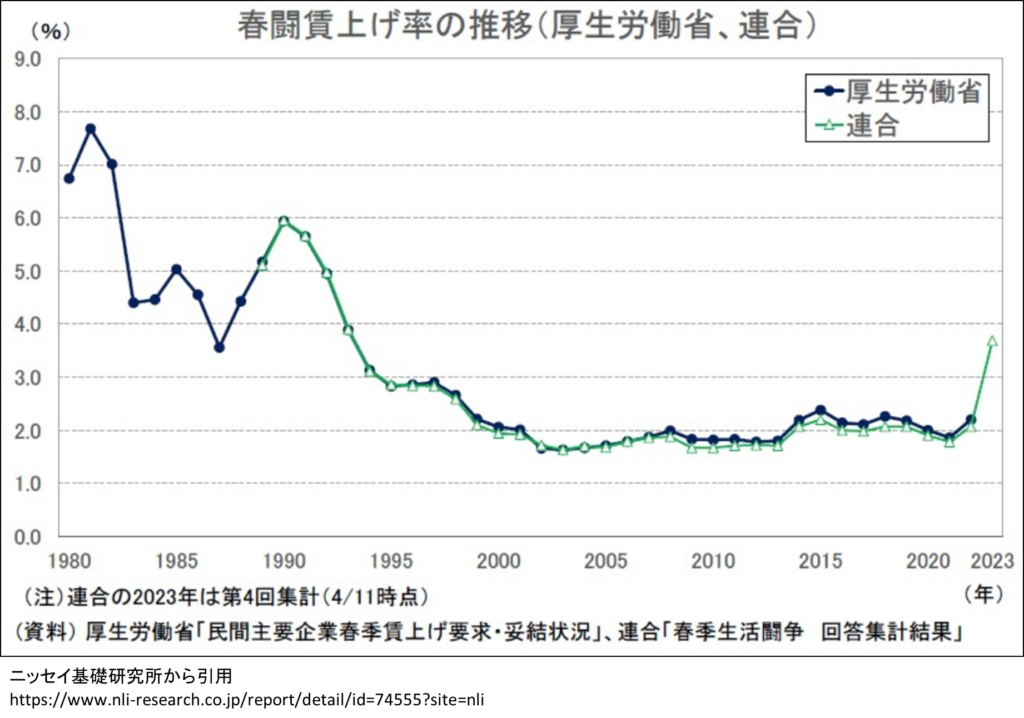

2023年の春闘の結果によると、平均賃上げ率が3.69%と30年ぶりの高さで、1980年以降では最大の上げ幅を記録しました。

このまま企業が価格転嫁を進め、企業全体で賃上げの流れが継続できれば、日本経済は好循環して「失われた30年」に終止符が打てることになります。

東証のPBR・ROE改善要求

東証を運営する日本取引所グループ(JPX)が、今年の3月31日に上場企業に対してPBRやROEの改善要求を提示しました。

これが今後の日経平均を大きく上昇させると考えられます。

既に大日本印刷(7912)は「ROE10%を目標に掲げ、PBR1倍超の早期実現を目指す」と公言し、株価が大幅上昇しているように、この流れが他の企業にも波及すると思われます。

しかし現状、東証に上場している50%以上の企業は、PBR 1倍割れ、ROE 8%未満、という状況です。

要するに、収益性が低く魅力の無い企業ばかりということです。

そこで「上場するからには、魅力ある成長企業を目指しなさい」と、東証が要求した流れとなりました。

では、PBRとROEが上昇させるには、どんな方法があるのか簡単に説明していきます。

PBRを上昇させる方法

PBRは株価の割安性を測る指標で、1倍以下で割安と判断されますが、同時に投資家から放置された魅力の無い状態とも捉えられます。

PBRは上式より算出されますが、PBRを上昇させるには、株価を上げれば良いことが分かります。

しかし、株価を上げると言っても具体的な方法が見えづらいため、PBRを別の式で表現した下記の計算式から考察してみます。

こちらの式を見ると、PERもしくはROEを上昇させれば、PBRも上がることが分かります。

PERは、「その企業が将来どれだけ成長するか」という期待値です。

成長が期待されているほど、PERは上昇します。

そして、企業が市場に対して経営戦略を大々的にアピールして、投資家に期待を持たせることでPERは上昇します。

あとは、ROEが上昇すればPBRは上昇することになりますので、ROEについても見ていきます。

ROE上昇と株価の関係

ROEは収益力を示す数値で、数値が高いほど収益性も高いと判断できます。

ROEは、以下の計算で求められます。

ROEを高めるには、数値を以下のように変えていく必要があります。

- 自己資本を減らす

- 純利益を増やす

自己資本を減らす方法としては、自社株買いの実施や、配当金の増配などの方法があります。

これらは株主還元を強化する内容ですので、ROEの上昇だけでなく、株価上昇も期待できます。

とは言え、自己資本を減らして得られる効果は一時的です。

恒久的にROEを高水準で維持するには、企業体質を改善して収益性を高め、純利益を増加させるしかありません。

そのため、大日本印刷のように、今後は構造改革を実施する企業が増えると思います。

ROEについては、こちらでも詳細を解説してますので、良ければご参考下さい。

ウォーレン・バフェットの日本株投資

世界で最も有名な投資家ウォーレン・バフェットが、今年の4月11日に日本の5大商社株を追加投資したことが話題になりました。

商社株は全面高となり、日経平均全体まで大きく牽引した材料となりました。

2020年にも商社株をバフェットが買ったことが話題となってますが、その当時と大きく異なるのは、

「今は5大商社の株しか持っていないが、次の投資先は常に頭の中にある。価格次第だ」

と発言したことで、世界の海外投資家が日本の商社株以外にも注目するようになりました。

実際に、バフェットの追加投資が報じられた4月の第2週には、約1.6兆円もの買い越しを記録し、海外投資家からの資金が8年5ヵ月ぶりの規模で流入しました。

日本市場の7割が海外投資家の資金で動くと言われているので、海外勢の支援が日経平均を上昇させるうえで不可欠な存在となります。

今回の報道による海外投資家の買い圧力は、今のところ継続性は不透明ですが、先に紹介したデフレの脱却や、東証のPBR・ROE改善要求が功を奏せば、海外投資家の買いが継続し、今後も日経平均を押し上げることが期待できます。

バブル到来時期の予測

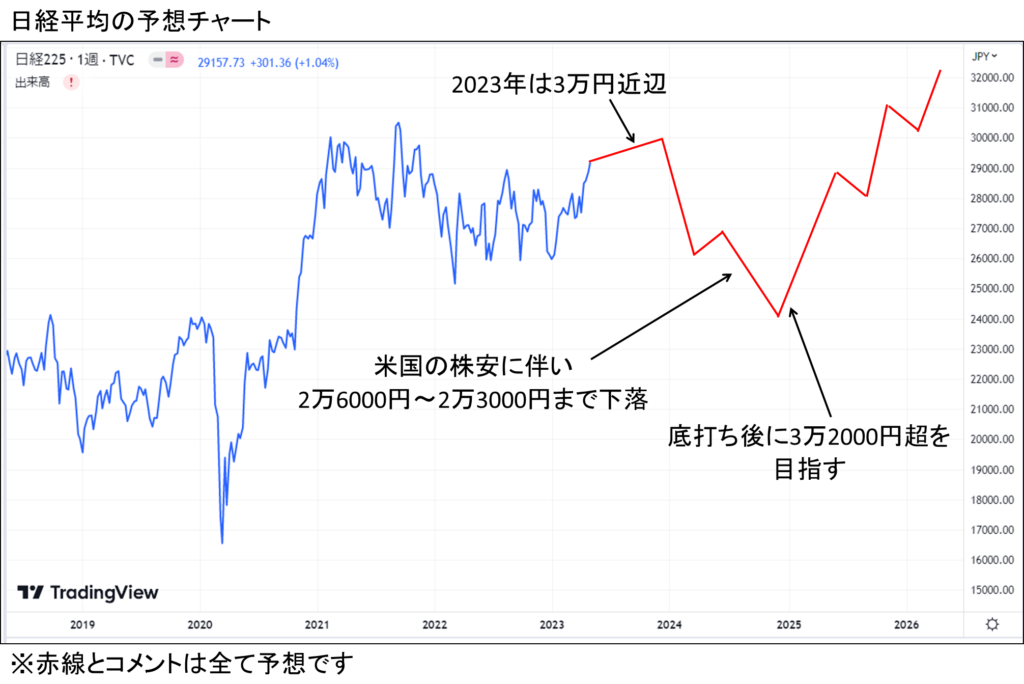

2024年末頃~2026年末頃のどこかで、日本株にバブル相場が到来するだろうと、私は予想しています。

バブルと言っても、大相場で上昇するという意味合いで、弾けて暴落することは想定してません。

今後の日経平均の見通しですが、2023年の年末あたりで米国のリセッションによって、日経平均も下落すると思われます。

その後、1年ほど掛けて底打ちしたところで、バブルが始まると言ったシナリオを考えてます。

デフレの脱却や、東証のPBR・ROE改善要求の効果が出るまで数年掛かることが予想されるので、リセッションの底打ちと、ちょうど重なるんじゃないかと見ています。

下のチャートの赤線が予想した値動きです。

あくまでも予想なので、外れる可能性も非常に高いことは、ご了承ください。

そして、以下のように注意して投資する予定です。

- 長期保有株はリセッションでも売らない

- 現金比率は10~15%を維持して、暴落局面で買い出動する

市況次第で方針は適宜変更するかもしれませんが、現状はこのような予想のもとで投資をしていくつもりです。

本記事は以上になります。

皆さんの投資に、少しでも参考になれば幸いです。

最後に、私の書いた考察通りに必ず株価が動く訳ではありませんので、その点をご了承いただいた上で、投資の際は自己責任でお願い致します。

最後まで御覧いただきありがとうございました。

コメント