- 株を始めたけど、3800社もある日本株からどの株を買えばいいの?

- 目先の株価にメンタルを左右されず、安心して株を長期保有したい。

- 毎年安定して配当を受け取り続けたい。

株をやっている人なら、このような悩みを持っているかと思います。

そこで投資歴11年の私が厳選した長期保有にオススメな3銘柄を紹介します。

コロナショックのような世界経済の暴落局面でも、投げ売りせずに一貫して保有できる銘柄と考えてますので、銘柄選定に困っている方は必見です。

企業分析をするうえで指標は数多くありますが、今回は以下の3点に着目し情報を絞りました。

そして、15年間のデータから傾向を分析しております。

- 業績状況 → 株価に大きく影響する売上高と営業利益は成長・拡大しているか

- 配当状況 → これからも長期で配当を維持してくれるか。一過性の高配当株は減配の危険性あり。

- チャート → 株価チャートは全ての事象を織り込むので、成長して上昇し続けいていることが重要

非常に有益な情報を簡潔にまとめましたので、ぜひ最後までお読みください。

オススメ銘柄 第1位:KDDI(9433)

【企業概要】

皆さんもご存じの通りKDDIは通信事業大手で、スマートフォンや携帯電話を誰もが持つ現代では欠かせない存在となっている企業です。他社の新規参入の障壁が高い業界で、景気が悪くてもスマートフォンの需要は大きく左右されないことから不況でも安定した収益を確保できる強力な事業内容です。

2022年3月1日時点での株価や配当利回りは以下の通りです。

- 株価:3783円

- 予想配当利回り:3.3%

- 配当性向:42.2%

- 連続増配実績:19年(2003年3月期より継続中)

- 株主優待:「au Payマーケット」商品カタログギフト(保有株数と年数に応じて内容が変わります)

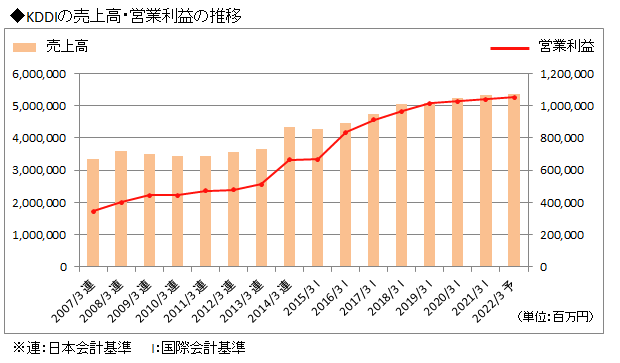

【業績状況】

5GやIoTと言った次世代サービスへも積極的に投資しており、将来性の高い事業内容です。

売上高や営業利益は10年以上の長期に渡って安定して業績拡大しており、2022年3月期で9年連続最高益の見通しとなるなど、今後も収益の拡大に期待ができると思います。

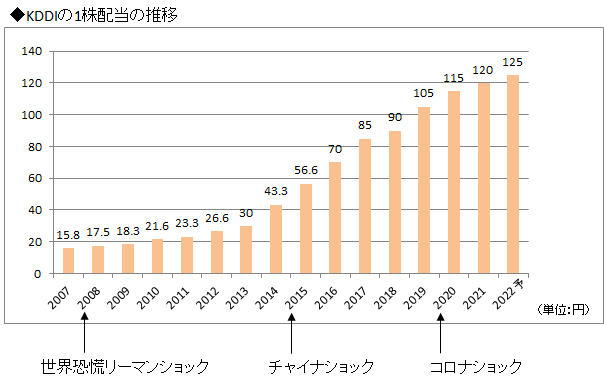

【配当状況】

配当面に関しても鉄壁で、3.3%の高配当はもちろん素晴らしい指標ですが、それ以上に特筆すべきは19年間連続増配実績という抜群の安定感です。(20年目も増配予定)

近年ではリーマンショック、チャイナショック、コロナショックと言った世界の経済危機に瀕してきましたが、KDDIはそんな危機の中でも着実に増配をして株主還元をしてきました。

特にこうした経済危機の際には日本企業は軒並み無配・減配に踏み切り、株価をさらに悪化させることが多いですが、逆に増配をするKDDIの経営姿勢は長期保有する投資家に圧倒的な安心感を与えてくれます。

これまでの積極的な増配姿勢に加え、配当性向も50%以下であることも非常に好材料で、配当余力を残している指標になりますから、これからも増配が期待できると思います。

【チャート】

株価は全ての材料を織り込むと言いますから、上記の業績や配当の観点も株価に反映されているはずです。過去15年間のチャートを見ると、これまでの経済危機を乗り越え2022年現在に掛けて右肩上がりで上場来高値を更新し続けていることから、今後も長期的な目線で見れば株価の上昇に期待できると考えてます。

オススメ銘柄 第2位:伊藤忠商事(8001)

【企業概要】

日本の5大商社の中でも非資源分野でトップの実績を誇る大手総合商社です。ファミリーマートも展開しており、小売り分野でも強力な収入源を持つ企業です。商社株への投資は、原油や金属資源と言ったコモディティに間接的に投資できるメリットがあります。利回りの付かないコモディティに対し、商社株は高配当であるため、利回り面でもとても魅力です。

2022年3月1日時点での株価や配当利回りは以下の通りです。

- 株価:3797円

- 予想配当利回り:2.9%

- 配当性向:32.6%

- 連続増配実績:7年(2016年3月期より継続中)

- 株主優待:無し

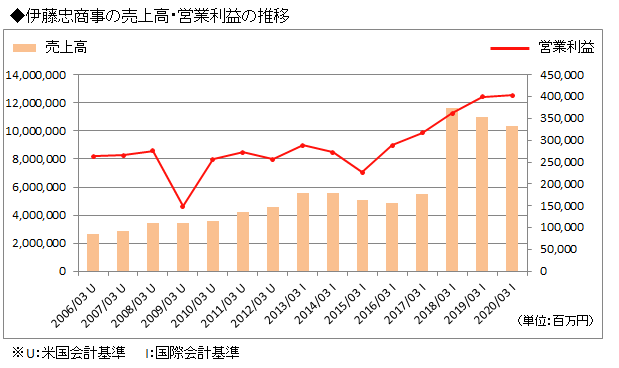

【業績状況】

商社株はコモディティ価格など外的要因によって売上高が左右されやすいですが、それでも伊藤忠商事は過去15年間の売上高・営業利益を見てみると、共に右肩上がりで収益は順調に拡大していることが分かります。

2022年現在は世界的にインフレ傾向が強まっており、今後数年間に長期化が予想されてますが、伊藤忠商事にとってはそのインフレが強い追い風になると考えられます。伊藤忠商事は資源分野に特化していますが、食料 / エネルギー・化学分野が全体売上の6割を占めており、インフレによる価格上昇が売上高を押し上げれば、株高や増配によって株主も恩恵を受けることができると思います。

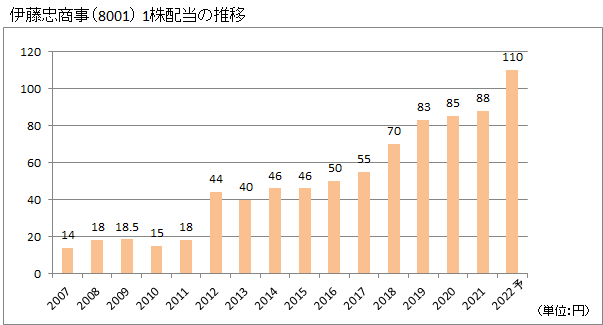

【配当状況】

連続増配は7年で、年度によっては減配したこともありますが15年間の実績を見ると、配当金は右肩上がりで増えております。

配当性向は32.6%で、しっかりと配当余力を残しており、伊藤忠商事が累進配当(減配せず配当を維持、もしくは増配すること)を株主還元方針として宣言していることから、今後も長期的に増配を続ける可能性が高いと思います。

【チャート】

株価は全ての材料を織り込むということで、前述した業績や配当観点も含めあらゆる要素が投資家に評価された結果、2022年現在まで上場来高値を更新し続けています。

KDDIと同様に過去の経済危機を乗り越え、高値を更新し続けていることから、今後も長期的な目線で見れば株価の上昇に期待できると考えてます。

オススメ銘柄 第3位:アサヒGH(2502)

【企業概要】

スーパードライなどビールでお馴染みの企業ですが、傘下のアサヒ飲料が販売する三ツ矢サイダー、カルピス、ウィルキンソンなども強力なブランドを有しており、安定した収益が見込まれます。

業種の特性上、業績が急拡大する可能性は低いですが、飲料などの生活必需品は不況下でも一定の需要が見込めるため、売上高も底堅く推移する傾向があります。

2022年3月1日時点での株価や配当利回りは以下の通りです。

- 株価:4678円

- 予想配当利回り:2.37%

- 配当性向:36.0%

- 連続増配実績:15年(2008年12月期より継続中)

- 株主優待:グループ商品詰め合わせ等(保有株数に応じて内容が変わります)

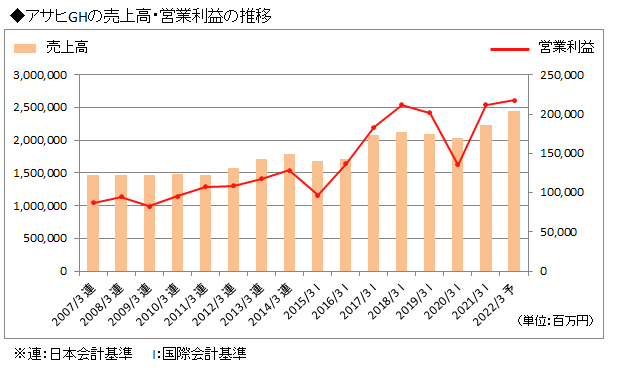

【業績状況】

緩やかではありますが、売上高・営業利益は共に右肩上がりで収益力は順調に成長しております。

コロナショックで一時的に業績は落ち込んだものの、しっかり回復して21年の最高益に続き、22年にも最高益を更新する見込みです。

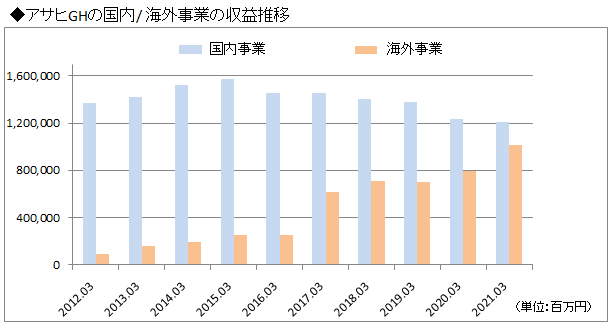

ビール離れによる国内の酒類事業の売り上げは減少しておりますが、海外比率を高めることで収益を伸ばしているようです。実はアサヒGHの4割が海外収益になり、10年間の実績を見ても順調に上がっていることから、今後も海外事業の拡大により収益性に期待できると思います。

【配当状況】

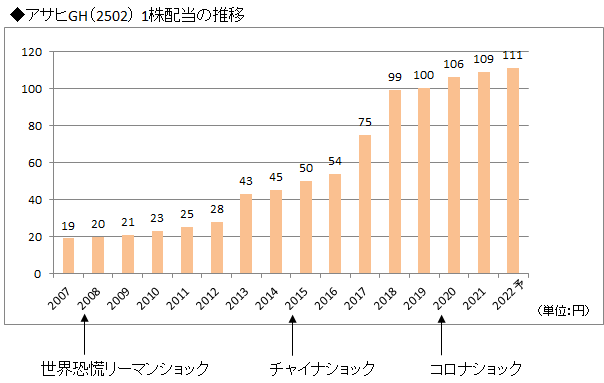

このアサヒGHで最も着目したい項目がこの配当です。

14年間連続増配していて、尚且つ30年以上に渡り非減配を維持しております。(15年目も増配予定)

KDDIの紹介でも記述しましたが、やはり世界経済の危機の際に減配せず、むしろ増配をすることができる企業は株主にとって本当に心強いです。特にリーマンショックは近年の経済危機の中で最も経済損失が大きかったと言われており、この状況下で増配できた企業はわずかであったことを考えると、このリーマンショックでの企業の株主対応を見ることが、投資判断の一つの大きな材料になると思います。

そして、配当性向も36.0%と十分に配当余力が残ってますので、今後も増配を続ける可能委が高いと考えます。

【チャート】

直近の2022年は下落しておりますが、15年間の長期チャートでは右肩上がりに上昇しております。

このような一時的な株価の調整局面は、むしろ絶好の買い場であると考えております。

当分も下落トレンドは続くかもしれませんが、安定した配当を得ながら株価が回復するのをじっと待てば、配当と株価の値上がり益の両取りが期待できます。

当然ながら業績が低迷していたり、配当が安定しない銘柄で同じようにホールドすれば、ズルズルと下がる一方で日経平均のように30年経っても過去の株価を超えられない、なんてことになり兼ねません。

しかし、アサヒGHのように長期に渡り、配当額と業績が上昇傾向にあることを加味すると、今後も長期的な目線で見れば株価の上昇に期待できると考えてます。

暴落が待ち遠しいオススメの長期保有株の記事もぜひ参考下さい。

いかがでしたでしょうか。銘柄紹介は以上になります。

本記事が少しでも投資の参考になれば幸いです。

最後に、私の書いた考察通り必ず株価が上がることが保証されている訳ではありませんので、その点をご了承いただいた上で、投資の際は自己責任でお願い致します。

最後まで御覧いただきありがとうございました。

コメント