投資を始めたけれど、ポートフォリオの作り方が分からず困っていませんか?

どんな銘柄を買えば良いか迷う人も多いかと思います。

そこで、本記事ではポートフォリオの作り方や、オススメの銘柄について解説していきます。

私の投資歴は12年で、これまで得た知識と経験から、お役に立てると思います。

ポートフォリオとは?

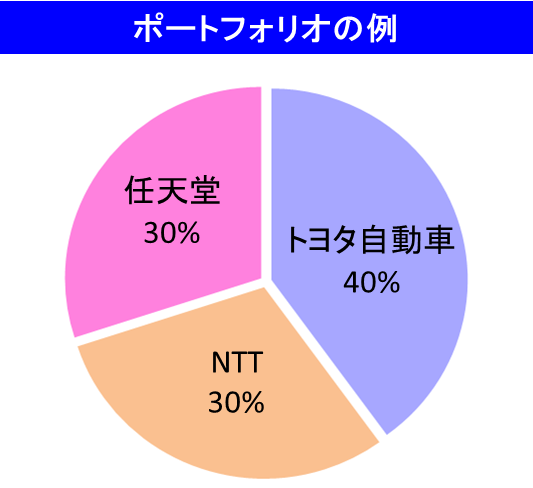

ポートフォリオとは、保有資産の具体的な銘柄を示したものです。

例えば日本株を持っていたら、どんな企業の株式を持っているか示したものになります。

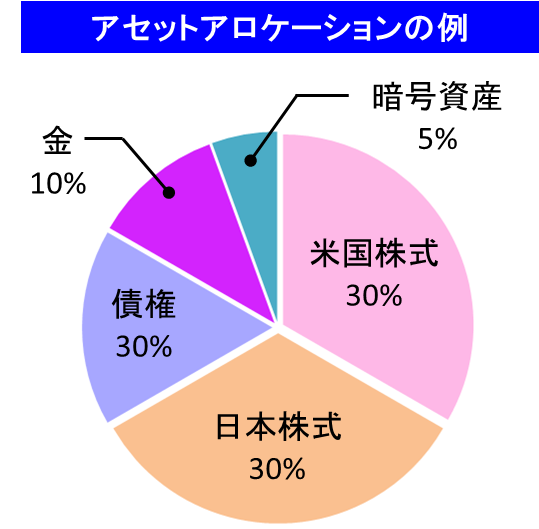

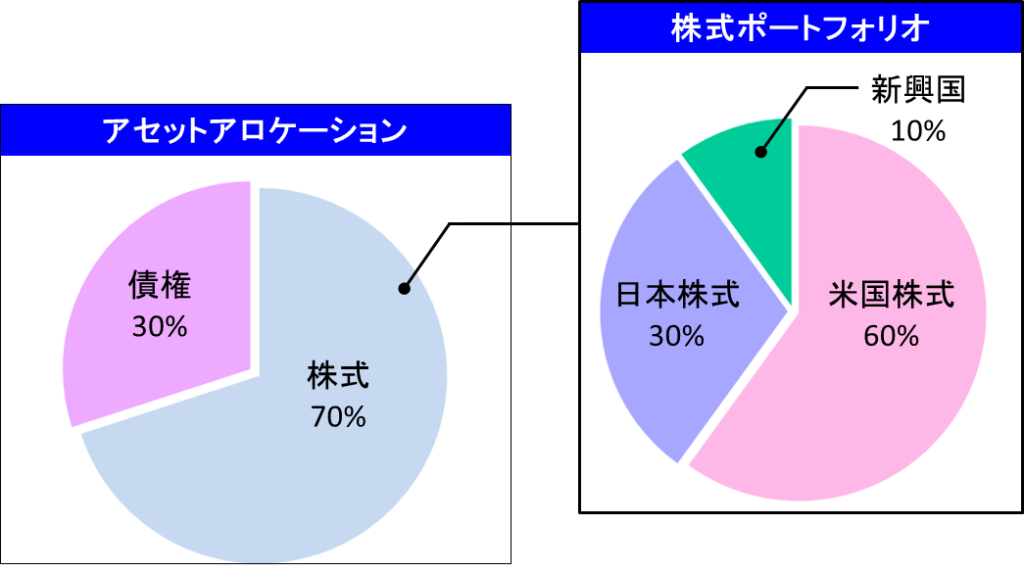

その一方で、どんな資産を、どの程度の割合で保有しているか示したものをアセットアロケーションと呼びます。

例えば、株式や債券、コモディティ、暗号資産などの資産クラスの割合や、国内・海外などの投資先の地域割合を示すことが多いです。

ポートフォリオより、もっと大まかな資産配分を示したものが、アセットアロケーションになります。

こちらがアセットアロケーションの例になります。

これらの違いを踏まえたうえで、ポートフォリオの作り方を解説していきます。

ポートフォリオの作り方

ポートフォリオは以下の手順で作成していきます。

- アセットアロケーションを決める

- 株式の投資先地域を決める

- 購入銘柄の選定をする

ただし、人それぞれ最適なポートフォリオ・アセットアロケーションは異なります。人によって許容できるリスク、欲しいリターンが異なるためです。

そのため、これから紹介する方法については、皆さんの好みに合わせてアレンジしてもいいと思います。

では、さっそく詳細の解説をしていきます。

1. アセットアロケーションを決める

ポートフォリオを作成すると言っても、いきなり個別株の選定はしません。

最初はアセットアロケーションを決めて、リスク・リターンのバランスを考えます。

「投資成績の90%は、アセットアロケーションによって決まる」と言われているため、重要なステップとなります。

「個別株の選定や購入タイミングが、成績を決めるのでは?」と思うかもしれませんが、長期の資産形成においては、アセットアロケーションの影響が支配的であることが、研究によって明らかになっています。

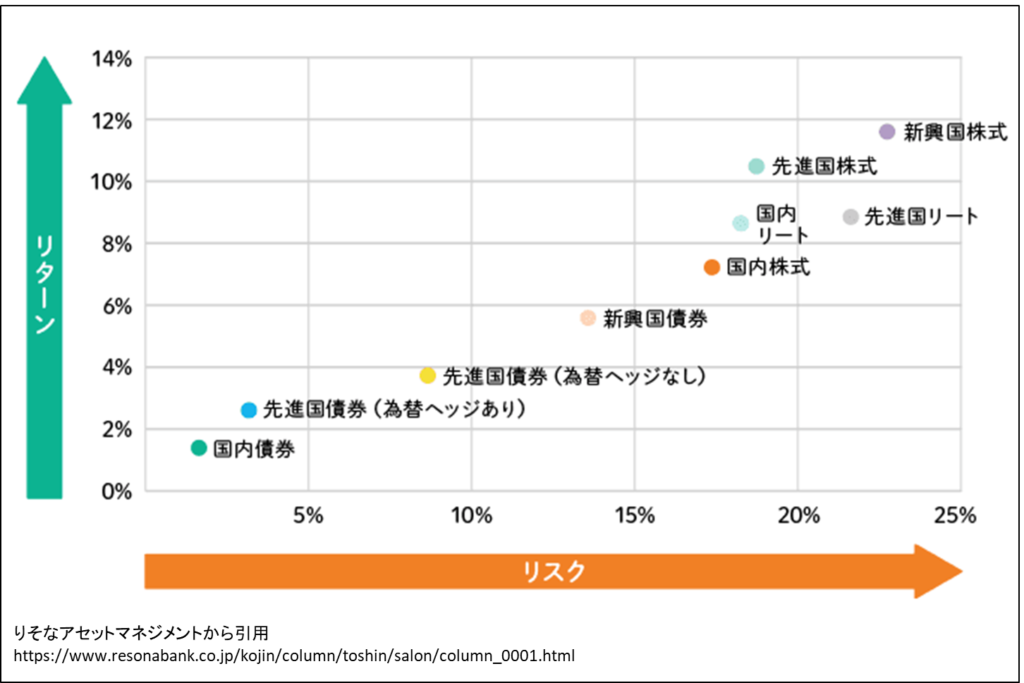

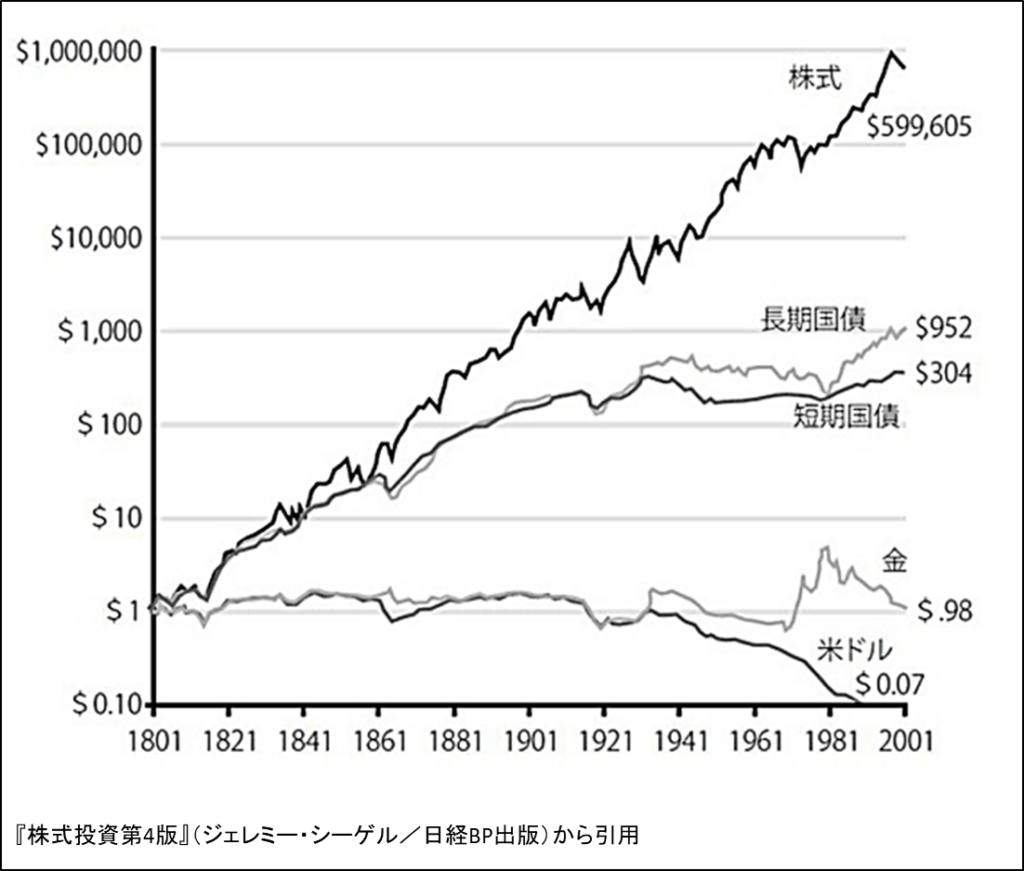

リスク・リターンのバランスを考えるうえで、こちらの図が参考になります。

資産クラスと、リスク・リターンの関係を表しております。

全てを覚える必要は無く、ここで押さえておきたいポイントは以下の3つです。

様々な資産クラスの中でも、株式と債券をメインにアセットアロケーションを考えると良いです。

攻めの資産である株式と、守りの資産である債権の保有比率から、攻防のバランスを考えます。

株式は高いリターンが望める一方で、値下がり時の幅も大きいため、攻めの資産と言われます。

債権はリターンが小さい一方で、経済危機のような場面でも値下がりしにくいため、守りの資産と言われます。

この両者のバランスを考えるうえで最も考慮すべきは、自分の年齢です。

若い人ほど、株式の比率を高めた方が将来の期待リターンは高くなります。

こちらの図をご覧ください。

資産クラス別で、米国市場における200年間のリターンを比較した結果です。

時間が経つにつれ、株式と債権のリターンは大きく差が開き、株式が圧倒していることが分かります。

つまり、運用期間が長く取れる若い人ほど、株式の比率を高めた方が将来のリターンは大きくなるわけです。

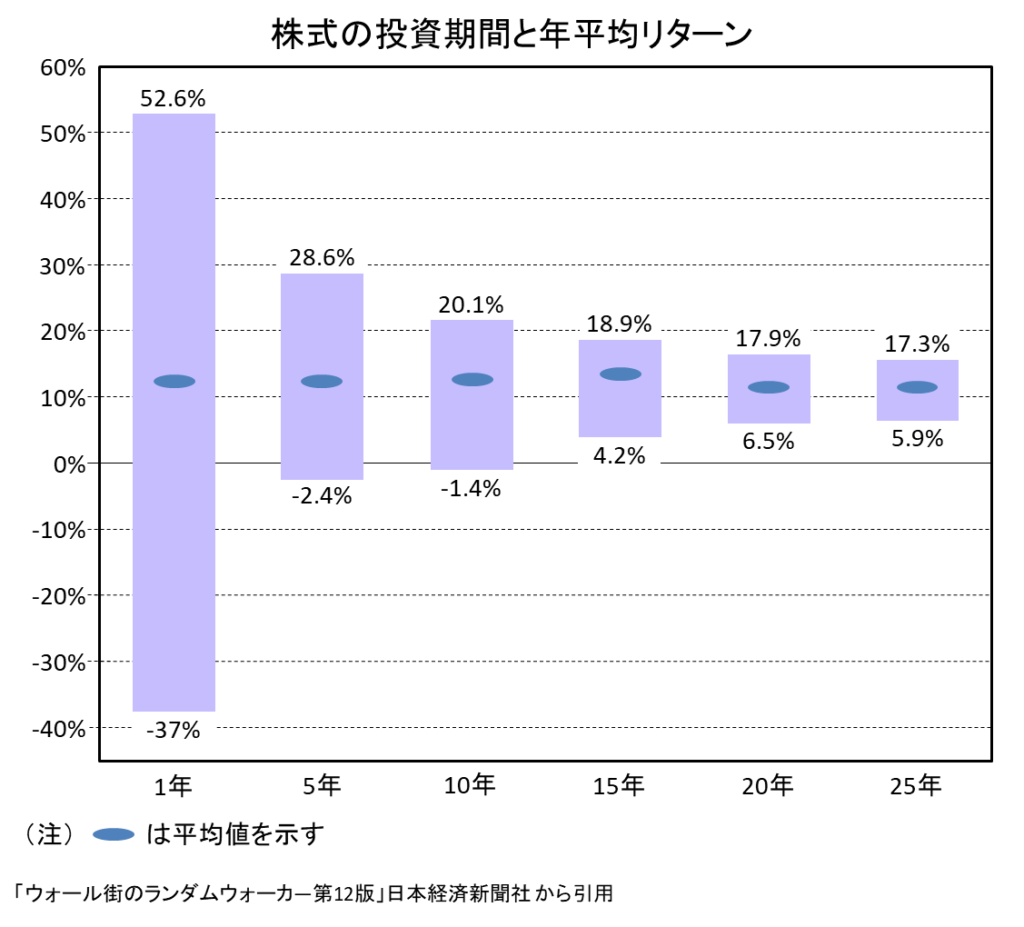

株式は15年あればプラスになる

上図は、株式の運用年数によって、リターンがどのくらい得られるか示したデータになります。(こちらも米国株式で集計されたデータです。)

1年目は -37% ~ +52.6% とリターンにかなりのバラツキがあることが分かります。

しかし、年数が長くなるにつれバラツキは収束しており、15年目には +4.2% ~ +18.9% と下限でもプラスになっています。

つまり、株式は運用期間が15年以上あれば、プラスリターンが期待できることになります。

株式と債券の比率の決め方

ここまで株式や債券のリターン傾向について話してきましたが、これだけでは両者のバランスを決められない人も多いかと思います。

そこで、以下の有名な方法で決めると良いでしょう。

100 - 自分の年齢 = 株式の比率

この考え方は、例えば自分の年齢が30歳なら70%を株式にして、残りの30%を債権で運用します。

先ほど紹介した通り、15年あれば株式はプラスリターンを期待できますが、もし株式100%にして暴落が起きてしまった場合は、精神的に相当ツラくなります。

そのため、ある程度の債権を持って、暴落時のクッション材とした方が、安心して投資が続けられます。

もし、アセットアロケーションのバランスを迷った場合は、この方法で実践してみることをオススメします。

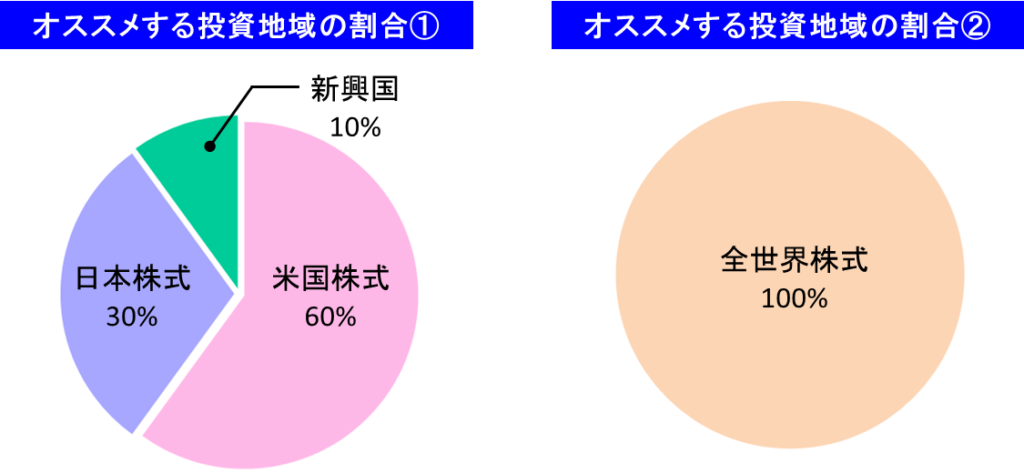

2. 株式の投資先地域を決める

株式の比率が決まったら、どの地域に株式を投資するか決めます。

結論から言うと、米国60%、日本30%、新興国10%くらいの比率で投資すればOKです。

もし、比率の調整が面倒な人は、全世界株100%でも問題ありません。

あくまでも株式の比率のなので、株式70%、債券30%の場合だと、保有比率のイメージは下のようになります。

では、各投資地域の比率について解説していきます。

米国株60%の理由

米国株の比率を高く理由は、長期投資において最も高いリターンが期待できるためです。

その根拠は以下の3点です。

- 世界の時価総額の約6割を米国企業が占める圧倒的な競争力

- カントリーリスクが低いため、安心して長期投資ができる

- 先進国で唯一の人口増加国で、将来の経済成長が期待できる

これら全ての条件を満たす国は、世界で米国のみです。

目先数年であれば、米国のリターンを上回る国もありますが、10年・20年と長期になるほど、上記の要因から米国株が優位になります。

将来性については上記の通りですが、これまでの実績についても確認してみます。

米国の代表的な株価指数であるS&P500と、日本の指数(日経平均)を比較してみます。

下図は日経平均が誕生した1950年から現在まで、2つの指数を比較したグラフです。

日経平均が186倍の成長であるのに対し、S&P500は236倍に成長しており、その実力差は明らかです。

こうした実績や将来の期待値を考えれば、やはり米国株の比率を高めにすることが合理的です。

日本株30%の理由

次に、日本株の比率が30%の理由です。

先述の通り、米国株の強さが際立っているため、最近では米国株のみに投資をする人も少なくありません。

しかし、以下の理由から私は日本株にも投資をするべきだと考えてます。

- 投資先の地域分散

- 保有通貨の分散

まず、地域分散についてです。

長期で見れば米国が最も高いリターンを期待できる一方で、毎年米国のパフォーマンスが世界一という訳ではありません。

世界の投資資金が流入してブームになった国は、米国を大きくアウトパフォームします。

こちらの表をご覧ください。

日本株は約10年くらいの周期でブームが来ているのですが、その際に米国株とのパフォーマンスを比較した表になります。

| 年代 | 日経平均上昇率 | S&P500上昇率 |

| 1986年~1989年 バブル相場 |

197% | 71% |

| 2003年~2007年 小泉相場 |

103% | 59% |

| 2013年~2018年 アベノミクス相場 |

169% | 105% |

この期間、日本株が米国株を大きくアウトパフォームしていることは一目瞭然です。

ブームになっている期間がアベノミクス相場では6年もあったことを考慮すれば、十分投資をする価値があると思います。

かつて日本株ブームが起きた際の、日経平均とS&P500のリターンを示した表です。日本株が大きくアウトパフォームしているのは、一目瞭然です。これまでの傾向として、日本株には約10年周期でブームが来ているので、恩恵を取りこぼさないためにも、こうした地域分散は必要だと考えます。

また、保有する通貨の分散も重要です。

日本株は当然ながら、日本円で株を買って投資をします。その一方で、今回紹介している米国株、新興国株、債券は米ドルでの運用となります。

そうなると、投資資金の大多数を米ドルが占めることになってしまいます。投資先の地域分散をするように、保有通貨の分散をすることで、円安・円高による為替リスクを軽減になります。

新興国10%の理由

最後に、新興国の比率について解説します。

10%で比率を低めにしている理由は、ハイリスク・ハイリターンであるためです。

新興国は成長の伸びしろがある分、期待できるリターンは大きいです。

豊富な資源を抱え、人工増加している国が多いため、かつての中国バブルのように一度ブームになると爆発的に株価は上昇します。

そのため、資産の一部を新興国にも投資しておくことは良い戦略だと考えています。

しかし、リスクが大きいことも必ず理解しておかなければなりません。

新興国では投資の法整備が追い付いていないほか、汚職や内乱など、いわゆるカントリーリスクによって投資家が不利益を被る可能性が高いです。

こうしたハイリスク・ハイリターンを鑑みて、資産全体の10%程度がちょうど良いと考えます。

3. 購入銘柄の選定をする

ここまで決めたらようやく、どんな株を買うか決めていきます。

投資地域を分散させたように、購入する銘柄も分散が必須です。

では、どんな何を買えばいいのか?

悩む人も多いと思うので、具体的な銘柄を紹介していきます。

日本株については、解説が長くなるので別の記事で解説していきます。

株式は15年あればプラスになる

まず米国株に関しては、VTI(バンガード・トータル・ストック・マーケット・ETF)と呼ばれるETFを買えばOKです。

VTIは米国すべての上場企業に一括で投資できる投資商品で、少額で分散投資ができる魅力があります。

VTIを買っておけば、個別株を買う必要が無く、管理も簡単です。

また、過去の実績から年平均+7.0%という驚異的なリターンも得られているので、十分な投資成績が期待できます。詳細はこちらの記事で解説しています。

ETFを1銘柄だけでは物足りなければ、米国の個別株を買うのもOKです。

ただし、個別株はETFよりもリスクが大きいため、しっかりと業績を見て選定するようにしましょう。

VTIはSBIや楽天証券などのネット証券で、米国株の口座を開設すれば購入が可能です。

日本は個別株を買う

日本株については、ETFではなく個別株を買えば良いと考えてます。

というのも、日本にはVTIのような優秀なETFが今のところ無いので、自分で個別株を選定して投資をするしかない状況です。

日本の個別株については、こちらの記事でポートフォリオの作り方と、おすすめの銘柄を紹介しています。

新興国はこの4銘柄

新興国に関しても、ETFを使って投資することをオススメします。

メインで投資したい国はインドとインドネシアです。

具体的なETF銘柄は以下の2つになります。

- ウィズダムツリーインド株収益ファンド(EPI)

- iシェアーズ MSCI インドネシア ETF(EIDO)

この2カ国は人口増加傾向にあり、資源が豊富なためです。

詳細はこちらの記事で解説していますので、ご参考下さい。

EPIとEIDOで新興国投資は十分だと考えてますが、もし他の国にも投資したい場合はこちらの2銘柄が良いと思います。

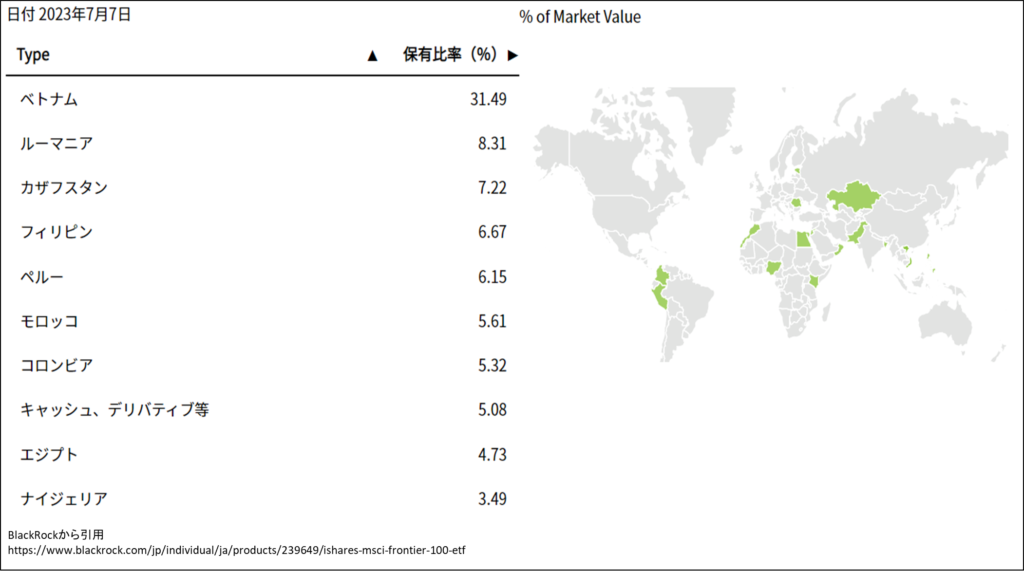

- Iシェアーズ・フロンティア・アンド・セレクトEM ETF(FM)

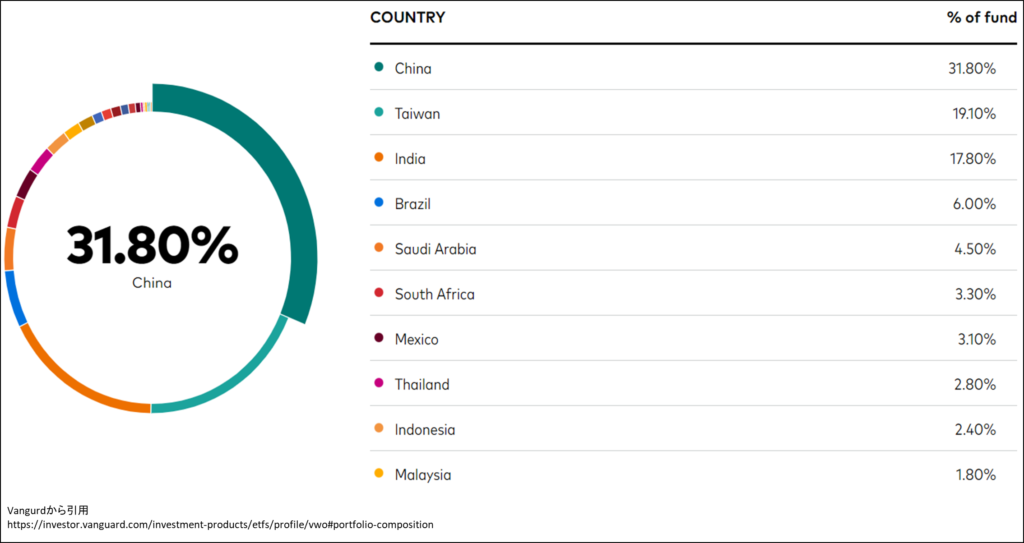

- バンガードFTSEエマージング・マーケッツETF(VWO)

FMはベトナム、ルーマニア、カザフスタンなど幅広い新興国に投資ができます。

VWOも中国、台湾、インドなど色んな国に分散投資できます。しかし、中国と台湾で50%を占めており、台湾有事が起きた際は大きく下落する可能性が高いため、注意してください。

EPI、EIDO、FM、VWOに関しても、VTIと同様にネット証券の米国株口座から購入が可能です。

株式は全世界株1本でもOK

米国株、日本株、新興国株の比率調整が面倒な人は、全世界株式に投資をすればOKです。

具体的な銘柄はeMAXIS Slim 全世界株式(オール・カントリー)です。

通称、オルカンです。

その名の通り、1口買うだけで世界の国々に投資が可能な投資商品です。

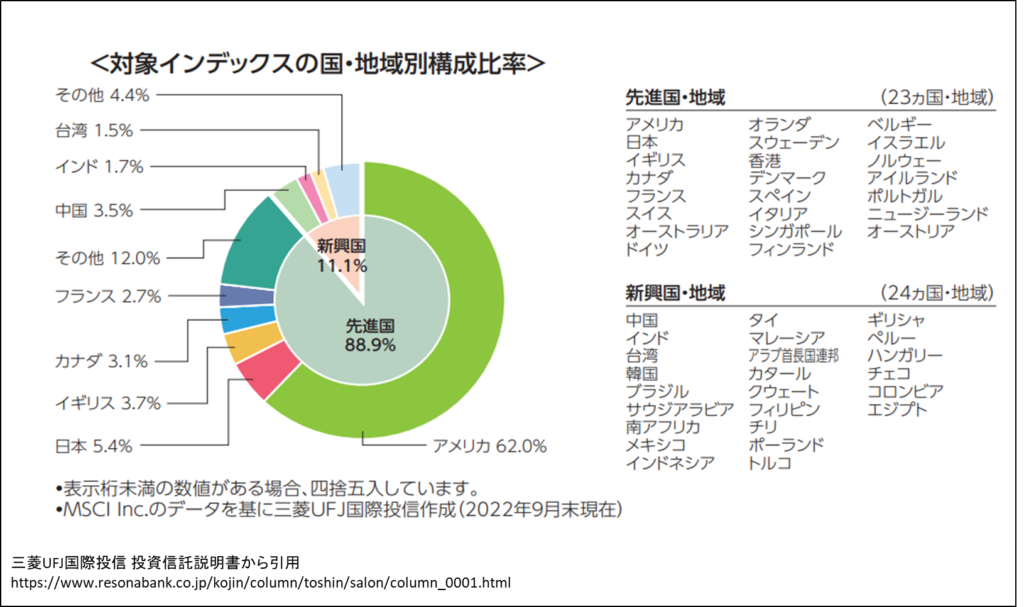

オルカンの投資先地域は以下の通りです。

地域構成は米国が6割、その他先進国が3割、新興国が1割です。

全47カ国に投資ができるので、どこかの国の成長を逃してしまうような、機会損失を防ぐことができます。

最初にオルカンを購入して、慣れてきたら米国株、日本株、新興国株へ徐々に投資してもいいと思います。

オルカンはSBIや楽天証券などのネット証券を通じて、投資信託で購入が可能です。

債権はこの2銘柄

ローリスク・ローリターンの債権は、株式と比較してリスク(値動き)が小さいため、値上がり益を狙うよりも、安定した配当を目的に購入することが多いです。

債権は国が資金調達のために発行する「国債」と、企業が資金調達のために発行する「社債」の主に2種類あります。

債権にもたくさんの種類があり、何を買えばいいか迷うかもしれませんが、米国債をメインに買えばOKです。

米国債は世界で最も安全な金融資産と言われていて、そのうえ利回りも高いです。ETFで投資すれば、株と同じように手軽に売買できるので、投資が簡単にできます。

では、その具体的なETFの銘柄ですが、オススメは以下の2つです。

- iシェアーズ・コア米国総合債券市場ETF(AGG)

- iバンガード超長期米国債ETF(EDV)

AGGは米国の債券10000種類以上に分散投資をしているETFです。直近の配当利回りは2.87%なので、ローリスクな割には高めの利回りです。

EDVは米国の長期国債を集めたETFです。長期国債は、短期国債と比べてリスクが高いため、利回りも高い傾向にあって、直近の利回りは3.38%です。

リスクの大小関係は、こんな感じです。

AGG < EDV < 株式

AGGとEDVはどちらも株式よりもローリスクですが、両者のリスク・リターンは異なるので、それを踏まえたうえで購入しましょう。

AGG、EDVもネット証券の米国株口座から購入が可能です。

まとめ

本記事では、以下の手順でポートフォリオの作成方法を解説しました。

- アセットアロケーションを決める

- 株式の投資先地域を決める

- 購入銘柄の選定をする

人によって投資のリスク許容度が違うため、最適なポートフォリオは人それぞれ変わってきます。

アセットアロケーションは、株式と債券をメインに考えます。両者の比率は「100 - 自分の年齢 = 株式の比率」で決めると良いでしょう。

株式の投資先地域は、米国60%、日本30%、新興国10%くらいで良いです。この比率調整が面倒な人は全世界株式100%でもOKです。

米国株はVTI、日本株は個別株を20 ~ 30銘柄、新興国株はEPI、EIDO、FM、VWOあたりを買うのが、個人的には良いと考えてます。

債権は米国債ETFのAGG、EDVを買えばOKです。

紹介した銘柄は私の独断なので、あくまでも参考情報としてお考え下さい。

本記事は以上になります。

皆さんの投資に、少しでも参考になれば幸いです。

最後に、私の書いた考察通りに必ず株価が動く訳ではありませんので、その点をご了承いただいた上で、投資の際は自己責任でお願い致します。

最後まで御覧いただきありがとうございました。

コメント