金利って何だろう。

どんな株が上がったり、下がったりするんだろう

このような悩みに答えます。

2022年12月20日に、日銀のサプライズによって金利は上昇し、株式相場のトレンドは大きく変わりました。

儲けた人もいれば、大きく損した人もいると思います。

金利上昇の局面では、どんな株が上がり、どんな株が下がるのか?

そもそも、金利とは何なのか? 解説していきます。

今後も日銀の金利政策は、大きく変わるかもしれないので、本記事を参考に投資戦略を考えてみてください。

金利とは?

金利とは、お金を借りるときに支払うレンタル料の割合のことです。

このレンタル料のことを利息や利子と呼んだりします。

身近な金利としては、銀行の貯金で貰える利息の預金金利であったり、家を購入する際に組む住宅ローン金利などがあります。

これらの金利は、日銀が景気動向を見ながら全て決めております。

みずほ銀行、三菱UFJ銀行と言った民間の銀行を市中銀行と呼びますが、金利は経済に与える影響が大きいため、市中銀行が金利を決めることはできません。

日銀が決めた金利に基づいて、市中銀行が預金金利やローン金利を設定しています。

短期金利と長期金利

金利には、短期金利と長期金利と呼ばれる2種類の金利があります。

日銀は、この2つの金利を別々に操作することで、経済の舵取りをしています。

短期金利とは、1年未満の期間で、お金の貸し借りをした際に発生する金利のことです。

ニュースでよく聞く政策金利とは、短期金利のことを指しております。

以下の3つは、短期金利に連動する金利です。

- 短期国債の金利

- 住宅ローンの変動金利

- 銀行の預金金利

短期金利が上昇すれば、これらの金利も連動して上がります。

長期金利とは、1年以上の期間で、お金の貸し借りをした際に発生する金利のことです。

2022年12月20日に、利上げのサプライズ報道がありましたが、この時は長期金利が引き上げられました。

以下の2つは、長期金利に連動する金利です。

- 長期国債の金利

- 住宅ローンの固定金利

長期金利が上昇すれば、これらの金利も連動して上がります。

大雑把にはなりましたが、金利に関する説明は以上です。

最初はよく分からなくても、「短期金利と長期金利と言うものがあって、それに連動する金利は異なる」という認識ができれば一旦は大丈夫です。

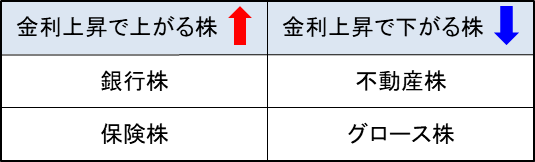

金利上昇で上がる株・下がる株

金利上昇が起こると、株価の大きく変動します。

どんな業種の株価が上昇するのか、もしくは下落するのか、その代表的な株を紹介します。

ただし、100%ではないので、その傾向が強いという認識でいて下さい。

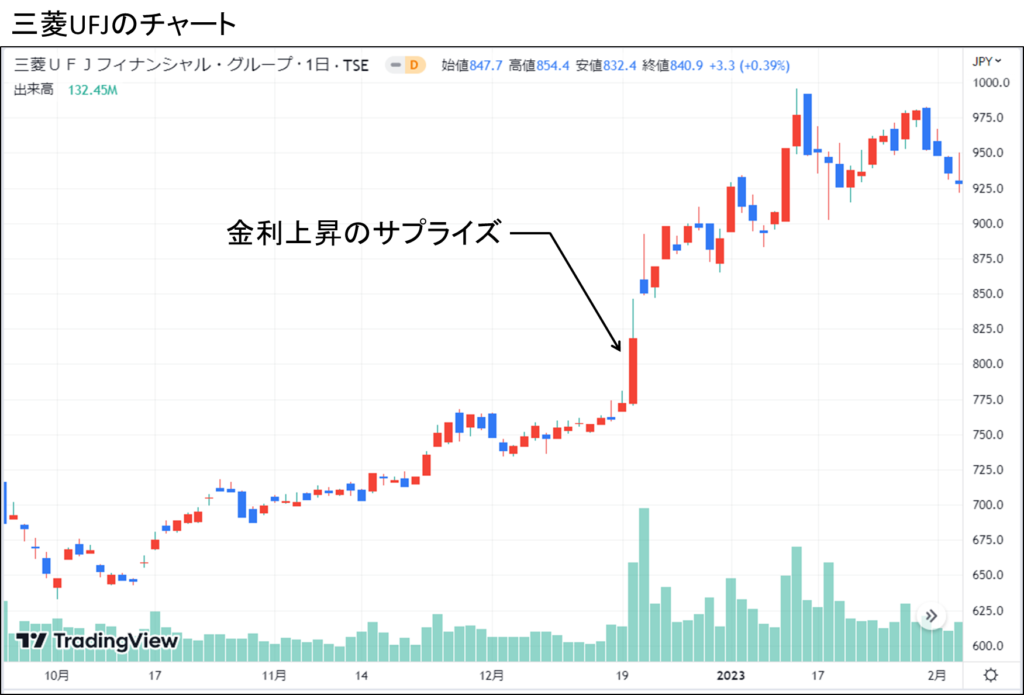

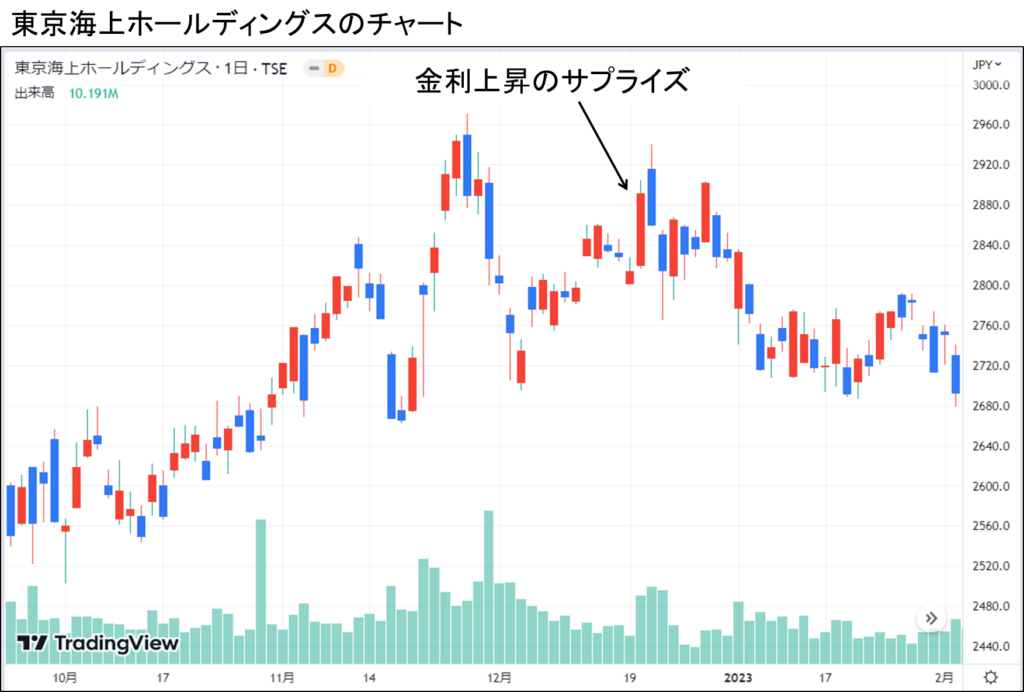

2022年12月20日に、日銀のサプライズによって金利上昇を発表した際に、上記の業種がどのような値動きをしたか見てみましょう。

こちらは、銀行株の代表的な銘柄である三菱UFJ(8306)のチャートです。

こちらは、保険株の代表的な銘柄である東京海上ホールディングス(8766)のチャートです。

こちらは、不動産株の代表的な銘柄である三菱地所(8802)のチャートです。

こちらは、グロースの代表的な銘柄である東証マザーズETF(2516)のチャートです。

一時的な値動きのものもありますが、表に示した傾向通りに株価は反応しています。

では、なぜこのような違いがあるのか、説明していきます。

銀行株が上がる理由

銀行株が上がる理由は、企業や個人に対しての貸付金利が上昇し、収益が増えるためです。

企業や個人が借金をすれば、銀行に対して利息を支払うことになりますが、金利が上昇すると、返済の利率も上がることになります。

端的に言えば、金利が上がれば、借金の返済額が増えるということです。

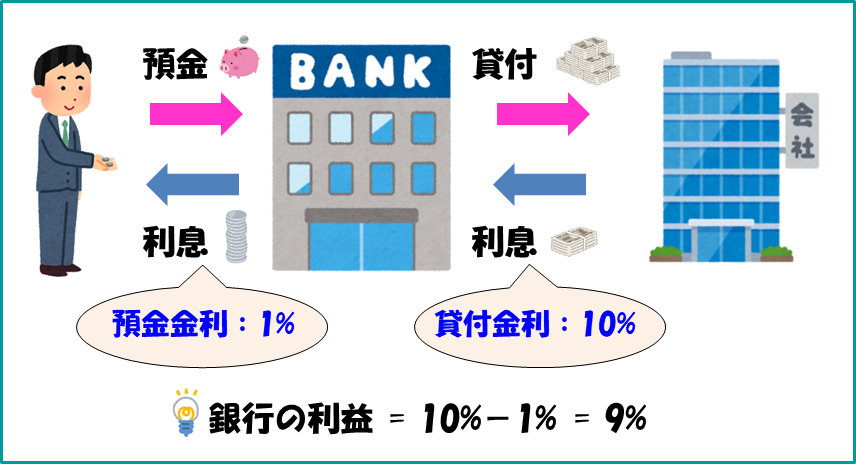

下の図に、銀行の収益構造を簡単にまとめました。(図中の金利の値は、あくまでも例です)

- 預金者からお金を集める

- 集めたお金を、企業や個人に貸し付ける

- 貸付金利に基づいて、利息をもらう

- 預金者に対して、銀行が利息を支払う

以上の流れで、「貸付金利」と「預金金利」の差分で、銀行は収益を得ております。

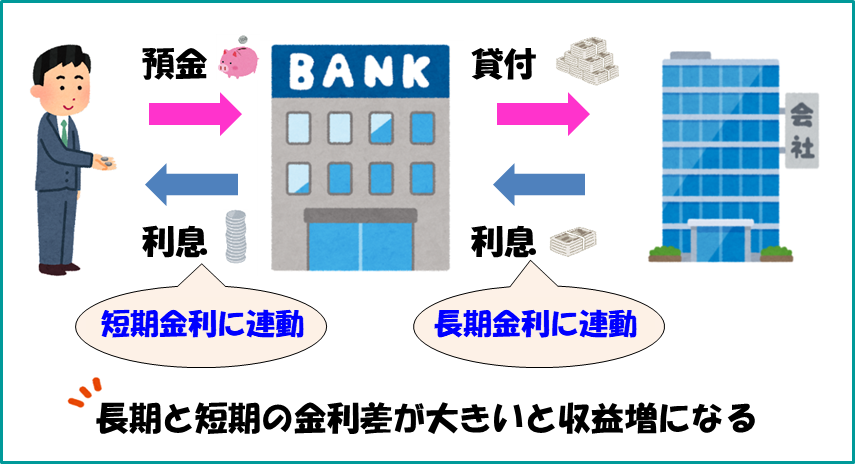

そして、短期金利と長期金利の関係は、下図のようになります。

預金者に対して支払う利率は短期金利で決められており、企業や個人に対して貸し付ける利率は長期金利によって決められております。

つまり、短期金利と長期金利の差(利ざや)が大きいほど、銀行は儲かる仕組みになっています。

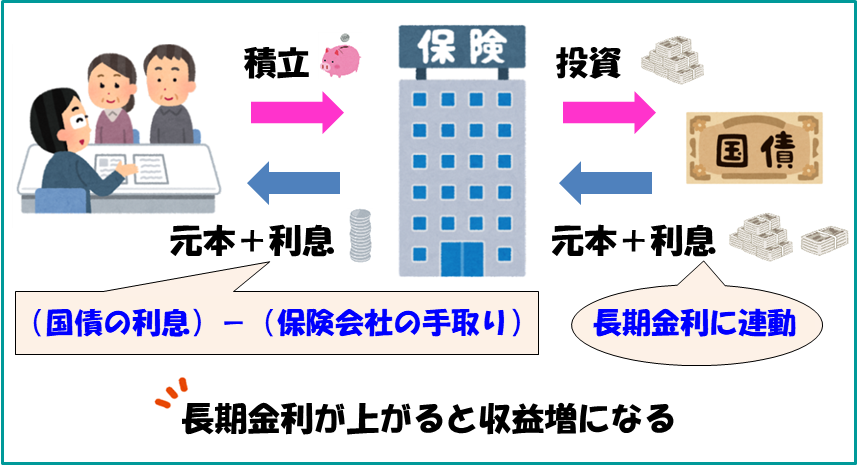

保険株が上がる理由

保険株が上がる理由は、顧客から集めたお金で投資している国債の利回りが上昇し、収益が増えるためです。

保険会社が扱っている貯蓄型生命保険では、積立てという形で定期的に顧客からお金を集めます。そのお金を主に長期国債に投資することで、運用益の一部を収益としています。

国債は満期まで保有すれば、元本が返ってくる安全資産とされてますので、元本保証をウリとする貯蓄型生命保険の良い投資先となります。

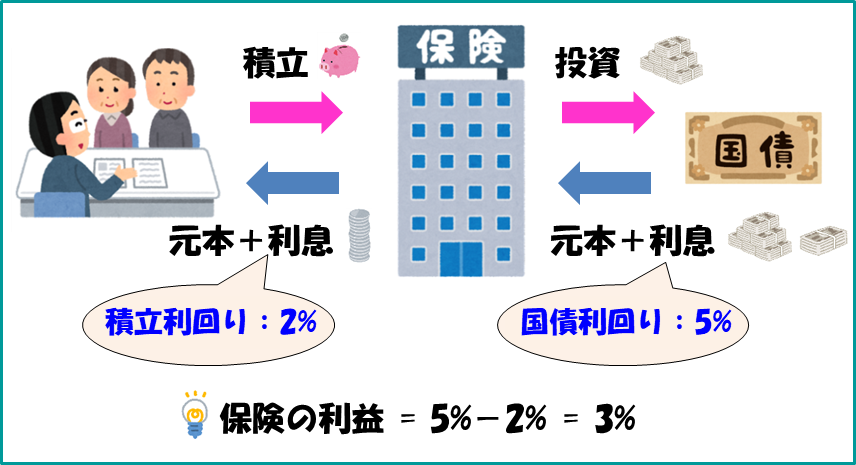

下の図に、保険会社の収益構造を簡単にまとめました。(図中の金利の値は、あくまでも例です)

- 顧客からお金を集める

- 集めたお金で国債を買う

- 国債から利息を得る

- 利息の一部を、顧客へ還元する

以上の流れで、「国債利回り」と「積立利回り」の差分で、保険会社は収益を得ております。

そして、下図のように、保険会社の収益構造は、主に長期金利に関係してきます。

国債は満期まで保有すれば、元本が返ってくる安全資産とされてますので、元本保証をウリとする貯蓄型生命保険の良い投資先となります。

貯蓄型生命保険は長期の契約になるので、短期国債よりも利回りの高い、長期国債がメインの投資先となります。

長期国債で得た利息の一部は、保険会社の手取りとなりますので、国債の利回りが高いほど、収益は増加します。

長期金利の上昇は、長期国債の利回り上昇でもあるため、保険会社の手取りは増え、儲かる仕組みとなっています。

不動産株が下がる理由

不動産株が下がる理由は、貸出金利の上昇によって不動産の買い控えが起こり、収益が減るためです。

不動産を買う際には、銀行からお金を借りる人が大半ですが、銀行への返済利率が高ければ、不動産を買う人は減ります。

そうなると、不動産は売れなくなり、不動産価格が下落し始めます。

その結果、不動産業の収益は圧迫されることになり、株価が下落します。

金利の上昇は、返済利率の上昇であることがポイントです。

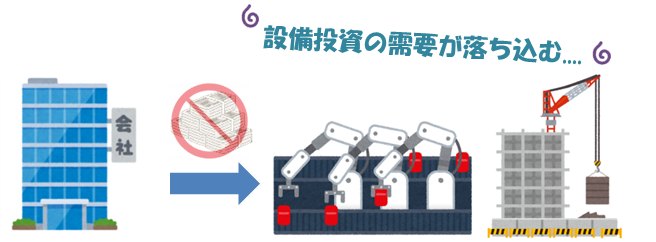

グロース株が下がる理由

グロース株が下がる理由は、借金の割合が大きく、返済の利率上昇が経営を圧迫するためです。

グロース株の大半は、設備投資を積極的に行い、企業を成長させていくので、必然的に借金の割合が高めの経営となってます。

金利が上昇すれば、返済利率が上がることによる収益悪化や、設備投資ができないことによる成長の鈍化という二重苦となります。

金利上昇は相場全体で見ると逆風

相場全体で見ると、金利上昇で株価は下がる傾向にあります。

こちらは、2022年12月20日に、日銀のサプライズによって金利上昇を発表した際の日経平均チャートになります。

この利上げの発表によって、大きく値を下げていることから、投資家には悲観的な材料であることが分かります。

例えば、1980年台の日本のバブル崩壊や、2022年から現在に掛けて続いている米国株の暴落は、どちらも急速な利上げによるものです。

とは言え、今回の日銀サプライズの利上げは、上げ幅が0.25%と小さいため、これが原因で日経平均が長期的に暴落することはありません。

(追加利上げがあったり、他の悪材料が出れば、もちろん下がることはあります)

では、なぜ金利上昇で株価は下落する傾向にあるのか、解説します。

企業の設備投資が消極的になる

金利が上昇すれば、借金の返済額が多くなるので、企業は設備投資を控えるようになります。

設備投資ができなければ、企業の新たな収益源が確保できなくなるので、成長は鈍化します。

また、工場の新設や機械の導入など、設備投資には様々な企業が関わりますが、これらの企業も受注減によって、収益悪化の原因となります。

個人の消費が落ち込む

金利上昇によって、私たち個人の消費意欲も落ち込みます。

借金の返済額が多くなれば、自動車、住宅などの購入を控えるようになります。

先ほどの企業の設備投資や、個人の消費が減っていくことで、次第に経済全体に波及して株価が下落していきます。

株式から国債に資金が流出する

金利上昇によって、国債の利回りが上昇すれば、株式よりも魅力的な投資対象となります。

わざわざ、リスクの大きい株式に投資するよりも、安全資産とされる国債で運用した方が、そこそこの利回りで確実に稼ぐことができるためです。

そうなれば、株式から国債へ資金が流出して、株価は下落していきます。

日本の長期国債の上限は0.5%で固定されてるので、利回りは低いと思うかもしれませんが、利上げ中の米国債なら直近の利回りは3.5%で、株式と比較してもかなりの高配当になってます。

ちなみに個人でもETFを使えば、株式と同じように簡単に米国債に投資できますので、興味がある方はこちらの記事も参考をにして下さい。

まとめ

金利のポイントは、以下の5つになります。

- 金利とは、お金を借りるときに支払うレンタル料の割合のこと

- 短期金利とは、1年未満の借金で発生する金利のこと

- 短期国債の金利、住宅ローンの変動金利、銀行の預金金利は、短期金利と連動する

- 長期金利とは、1年以上の借金で発生する金利のこと

- 長期国債の金利、住宅ローンの固定金利は、長期金利と連動する

金利と株価の関係は、以下の3つがポイントです。

- 銀行株、保険株は金利上昇で株価が上がりやすい

- 不動産株、グロース株は金利上昇で株価が上がりやすい

- 金利上昇すると、相場全体で見ると下がりやすい

本記事は以上になります。

皆さんの投資に、少しでも参考になれば幸いです。

最後に、私の書いた考察通りに必ず株価が動く訳ではありませんので、その点をご了承いただいた上で、投資の際は自己責任でお願い致します。

最後まで御覧いただきありがとうございました。

コメント