以下の悩みを解決します!

- 2023年から狙えるオススメの投資先が知りたい

- ETFを使った投資について知りたい

- 日本株以外にも投資をしてみたい

2022年の日経平均は −3207円と低調に推移しましたので、多くの個人投資家は資産を減らしてしまったかと思います。

「2023年は負けた分を取り戻したい!」と思うかもしれませんが、残念ながら先行きは、あまり明るいとは言えません。

と言うのも、これから訪れる米国の景気後退によって、日本株は更なる逆風に晒される可能性が高いためです。

もちろん全ての日本株が不調という訳ではありませんが、ポートフォリオが日本株100%というのは、危険です。

「卵を一つのカゴに盛るな」という投資の格言があるように、国・通貨・資産クラスにおいてリスク分散しなければ、一度の暴落で二度と投資ができない状況にもなりかねません。

そこで本記事では、ETFを活用してリスク分散する方法と、2023年から具体的にどの銘柄に投資チャンスがあるのか解説します。

今回紹介する銘柄は、楽天証券やSBI証券などの米国株取引で、誰でも買えるETFです。

ETFが何か分からない初心者の方から、株について知っている上級者の方まで楽しめる内容になってますので、ぜひ最後まで読んで参考にして頂ければ幸いです。

ETFとは?メリット・デメリットを解説

ETFとは上場投資信託のことで、株式と同様に、相場が開いている時間帯はリアルタイムに値動きして売買が可能な投資商品です。

ETFの代表的なメリットは以下の3つです。

- 株と同じように相場で売買ができる

- 少額で複数の銘柄にまとめて分散投資できる

- 株以外の様々な商品に投資ができる

メリット① 株と同じように相場で売買ができる

冒頭でも説明した通り、ETFは株と同じように売買がしやすいのがメリットです。

投資信託だと、注文してから約定するまでに1日ないしは数日掛かりますので、頻繁に売買ができません。

相場の値動きやニュースに合わせて、いつでも売買できるのは大きな利点と言えるでしょう。

メリット② 少額で複数の銘柄にまとめて分散投資できる

ETFは1つ買うだけで、複数の銘柄に一括投資することが可能です。

「まとめ買いセット」と言った感じで、ETFの種類によっては、米国全ての上場企業に投資できたり、高配当株のみを集めた銘柄に投資できたりします

多いもので数千の銘柄で構成されてたりしますので、リスク分散にも非常に有効的です。

自分でそれらの銘柄を買おうとすれば、1株ずつでも莫大な資金が必要になりますが、ETFなら少額でまとめて投資が可能です。

メリット③ 株以外の様々な商品に投資ができる

ETFは指数やコモディティ、債券など株以外の商品にも投資が可能です。

例えば、日経平均や米国S&P500のような、指数に価格が連動するETFを買えば、その国の成長に投資をすることができます。

金、穀物、原油のような、コモディティ価格に連動するETFであれば、先物を買わなくても簡単に投資が可能です。

社債や国債のETFであれば、誰でも簡単に債権に投資をすることができます。

これら特殊な商品でも、ETFであれば株と同じように売買ができて、銘柄によっては利回り(配当)を受け取ることができます。

デメリットは経費率

ETFのデメリットを唯一挙げるなら、経費率と呼ばれるコストがあることです。(投資信託でも経費率は掛かります。)

経費率は、投資家が支払うコストなので低いほど良いです。

株式に経費率は無いのに、ETFや投資信託に経費率が発生するのは何故でしょうか?

それは、ETFや投資信託の運用会社が、日々銘柄を入れ替えたり、銘柄の比重を調整するための手間が掛かるからです。

その際の管理費用として、経費率が発生します。

日割り計算で自動で徴収されますが、経費率は安いもので年0.03%くらいで、高いものでは年1.0%近く掛かります。

例えば、AGGと言う米国の有名な債権ETFは、経費率0.03%がなのですが、10万円購入しても年間で30円しか掛かりませんので、破格な安さと言えます。

米国には優良なETFが多数

米国ではブラックロック、バンガードと言った世界最大のファンドが、桁違いな資金でETFを運用して競っているため、経費率が安く優良なETFが多く存在します。

経費率が安いため長期投資がしやすく、リスク分散もされているためパフォーマンスを安定させやすいです。

日本で買えるETFは、米国と比較しても経費率が高いため、長期投資には不向きです。

よって、ETFを買うなら米国上場のものが圧倒的に有利となります。

ETFの基本について解説したところで、本題の2023年から買って大きなリターンを狙えるETFについて、これから紹介したいと思います。

私の個人の意見であり100%勝ちを保証するものでは、ありませんのでご承知おき下さい。

オススメETF①:バンガード超長期米国債ETF(EDV)

最初にオススメするETFは、バンガード超長期米国債ETF(EDV)です。

このETFを買えば、米国の様々な長期国債に分散投資することができます。

米国債を簡単に購入できるので、非常に便利なETFです。

国債と言えば、満期まで持たないと元本や利子を回収できないイメージがあるかもしれませんが、ETFであれば、期限を意識せず保有し続けることも可能ですし、いつでも売買ができます。

しかも、EDVは年4回も分配金を貰えるので、まさに株感覚で買える国債といった感じです。

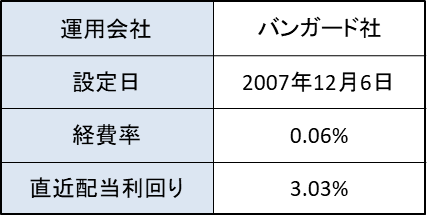

EDVの簡単な概要は以下の通りです。

運用が開始されたのは、2007年です。

経費率は0.06%と超低価格で設定されてますので、長期保有に適しています。

直近の配当利回りは3.03%です。

こちらがEDVのチャートです。

後ほど説明しますが、つい最近までEDVは投げ売りされていて、暴落していましたが、ようやく落ち着いてきたように見えます。

そして、私がEDVを買いチャンスと判断した理由は以下になります。

- 世界一安全な国債が高配当状態であること

- FRBの金融引き締めが終了する予測があること

- 国債は景気後退で買われやすいこと

では、詳細を解説していきます。

1. 世界一安全な国債が高配当状態

1つ目の理由は、直近の利回りが3.03%で、十数年に一度あるか無いかの未曾有の高配当状態となっているためです。

世界一安全な資産と言われる米国債が3.0%を超える高配当なので、リスクの高い株式よりも投資の魅力が増しているのは明白です。

なぜ高配当になっているのか?と言うと

米国FRBの金融引き締めにより、国債価格が暴落しているためです。

政策で意図的に価格を下げられている状況なんだと、ざっくりな認識でOKです。

こちらの記事でも紹介していますが、国債価格が下落すると、国債利回りは上昇する関係にあります。

世界的な大企業が破綻することはあっても、米国政府が破綻することはありません。

もしそうなれば、全世界の終わりと諦めるレベルです。

つまり、株式と違って破綻リスクの極端に低い安全資産で、3%も利回りが貰えるのならば、配当目的で持つだけでも十分に投資する価値はあると考えます。

2. FRBの金融引き締め終了予測

これまで国債の暴落要因となっていた米国FRBの金融引き締めが、2023年のどこかで終了する観測が出ているため、今後は一段と上昇する可能性が高くなってます。

これまで無理やり強めてきた下げ圧力を解消するとなれば、国債の価格上昇に繋がります。

また、テクニカル的にも、自律反発しやすい価格帯に近づいてきております。

チャートをもっと長期間で見ると、現在の価格は2011年以来の安さで、80ドル付近まで下落していたことが分かります。

しかし同時に、80ドルという価格で過去何度も反発を繰り返しているので、サポートラインとなって今回も上昇することが期待できます。

3. 国債は景気後退で買われやすい

景気後退の局面では、安全資産の国債が買われる傾向にあります。

株安になって企業の先行きが不透明な時は、より安全な資産に資金を移す流れが進むためです。

そして、2023年の後半~2024年のどこかで、米国は景気後退する予測が立ってますので、そのタイミングで大きく上昇する可能性が高いと考えてます。

以上の理由から、2023年からEDVを買っていくことで、高配当だけでなく、値上がり益も取れると考えてますので、私は積極的に買い向かうつもりです。

オススメETF②:ウィズダムツリーインド株収益ファンド(EPI)

次に紹介する投資先はウィズダムツリーインド株収益ファンド(EPI)です。

EPIはインドの企業307銘柄から構成されております。

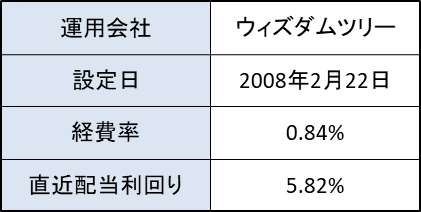

概要は以下の通りです。

運用が開始されたのは、2008年です。

経費率は0.84%と高めの設定ですが、直近の配当利回りは5.82%でかなりの高配当となってます。

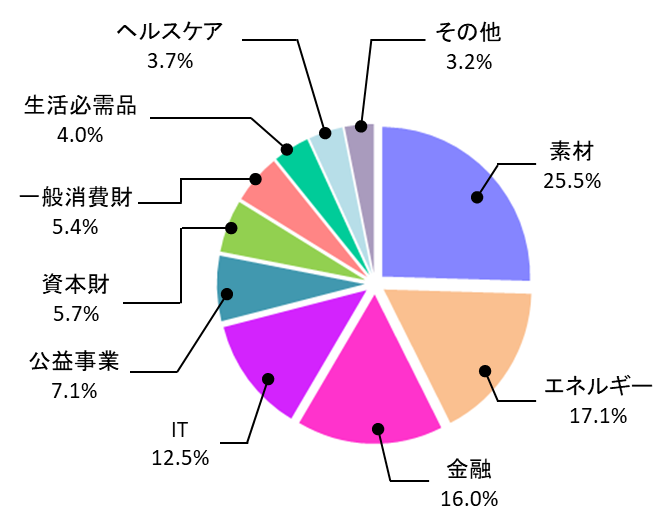

セクターの構成比率は以下の通りで、バランス良く分散されています。

直近のチャートはこちらです。

この10年では、順調に右肩上がりで成長していることが分かります。

そして、以下の理由から、今後もEPIは買いチャンスと判断しております。

- 人口ボーナスによる経済拡大が期待できること

- インドは2027年にGDPが世界3位になること

- 脱チャイナによる新たな投資先として期待されていること

では、詳細を解説していきます。

1. 人口ボーナスによる経済拡大

インドに注目するべき理由の一つ目は、人口です。

インドの人口は現在14億人ですが、2023年度中に世界一になる見通しで、生産年齢人口の割合は67.51%と非常に高い割合となってます。

生産年齢人口とは、生産活動を支える15~64歳の年代の人たちのことで、いわゆる働き手の世代です。

生産年齢人口が多ければ、医療や年金など高齢者への負担が軽減し、その分政府が企業支援などの経済面に投資できるようになるため、経済力が高まっていきます。

このように生産年齢人口の高い割合によって、経済成長を後押しすることを人口ボーナスと呼びますが、インドの人口は2050年には16億人を超える予測で、今後も人口は増えていくことを考えると、インドの経済はこれから更に加速していくと思います。

2. インドは2027年にGDPは世界3位に

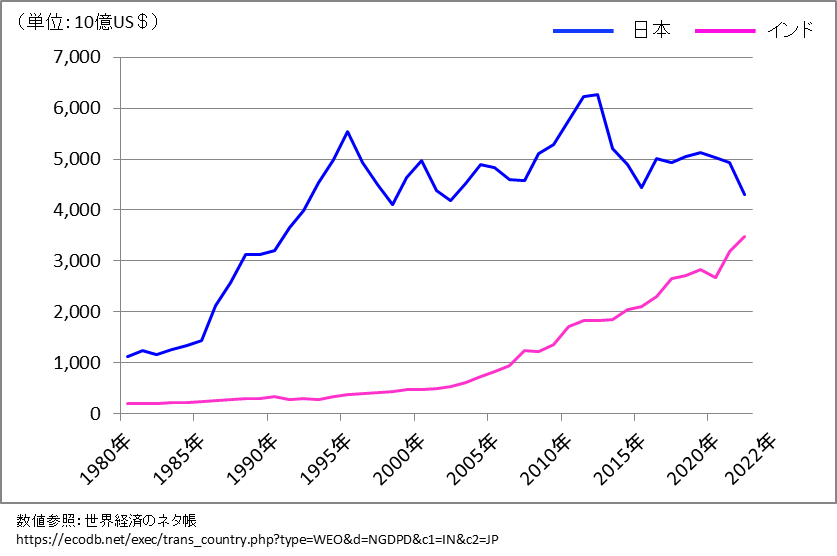

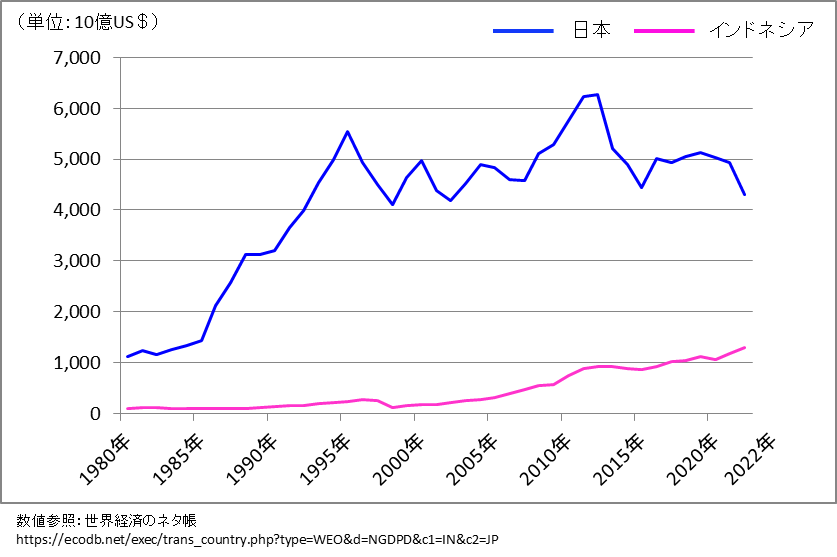

下図は過去40年間の名目GDPの推移です。

横這いの日本と比較すると、インドが急成長していることが分かります。

インドのGDP成長率は2021年が8.7%、2022年が6.8%であったのに対し、日本は2021年、2022年はともに1.7%に留まっています。

IMF(国際通貨基金)によると、2027年にはインドの名目GDPが日本を追い抜いて、世界第3位になると予測されています。

GDPの成長は、株式市場の規模拡大にも繋がるので、今後の株価上昇にも期待できます。

3. 脱チャイナによる新たな投資先

これまで中国は世界の工場と呼ばれて来ましたが、今後はインドが中国に代わって世界の工場となる可能性が高まっています。

その理由は、習近平政権が異例の3期目に突入した際に、台湾統一を公約に掲げたことで、地政学リスクが一段と高まったためです。

最近では、ロシアが仕掛けたウクライナ戦争によって、ロシアに進出していた企業は撤退を余儀なくされ、多額の損失を計上しましたが、同じことが中国でも起こりかねないため、脱チャイナが加速しています。

実際にアップルは、iphoneの生産を中国で95%依存している状態ですが、2025年までにインドを含む各国への移管を25%まで引き上げる見通しを出しています。

このように、脱チャイナによって、生産拠点をインドに移す企業が今後も増えることが見込まれ、近い将来インドが世界の工場と呼ばれると考えられます。

オススメETF③:iシェアーズ MSCI インドネシア ETF(EIDO)

最後に紹介する投資先はインドネシア株ETFのEIDOです。

EIDOはインドネシアの企業78銘柄から構成されております。

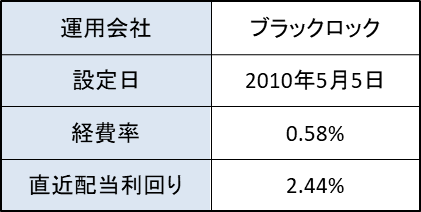

概要は以下の通りです。

運用が開始したのは2010年と、比較的に歴史は浅いです。

経費率は0.58%と少し高めの設定で、配当利回りは2.44%となってます。

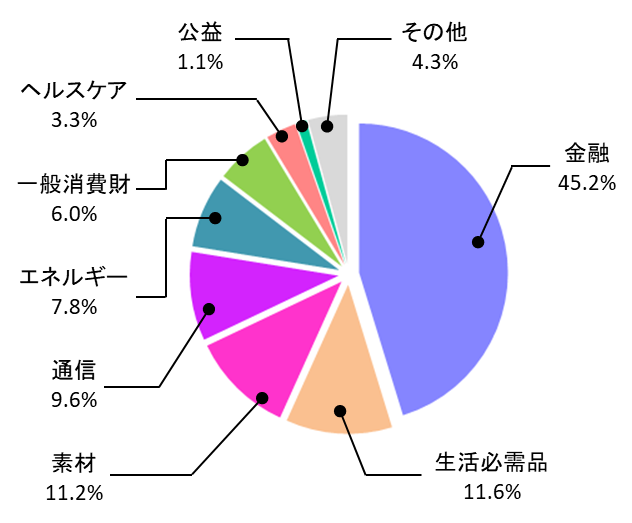

セクターの構成比率を見ると、金融の割合が多いですが、残りのセクターはバランス良く配分されています。

直近のチャートはこのようになっています。

10年の期間で見ても、横這いな展開が続いています。

私がEIDOを買いチャンスと判断した理由は以下になります。

- 人口ボーナスによる経済拡大が期待できること

- GDPが着実に成長していること

- 豊富なエネルギー資源国であること

EPIと似た理由が並んでますが、詳細を解説していきます。

1. 人口ボーナスによる経済拡大

インドと同様に、インドネシアも人口増加によって人口ボーナスの恩恵を受ける国です。

現在の人口は2.7億人で、世界第4位の人口です。

2030年まで人口は増え続け、世界4位を維持し続ける見込みです。

生産年齢人口の割合は70.7%と非常に多く、インドと同様に人口ボーナスによって今後も経済が発展していく可能性が高くなります。

2. 堅調に成長するGDP

下図は過去40年間の名目GDPの推移です。

日本と比較すると、インドネシアはまだ低い水準で推移してます。

しかし、インドネシアのGDP成長率は2021年が3.7%、2022年が5.3%であり、同年で1.7%の日本よりも成長率は高いと言えます。

2023年、2024年は平均4.9%のGDP成長率が予測されているため、インドネシア経済の向こう数年は拡大すると考えます。

3. 豊富なエネルギー資源国

インドネシアは豊富なエネルギー資源国であるため、世界的に資源価格が高騰しても、経済は影響を受けることなく安定的に成長できる強みがあります。

インドネシアのエネルギー自給率は195%であり、原油、石炭、天然ガスの輸出国になります。

そのため、近年のロシア・ウクライナ戦争が起きた時のように、エネルギー資源の価格が高騰すると、非資源国ほど、経済活動にダメージを受けます。

例えば、2022年にロシアから原油の輸入を止めたEU各国では、エネルギー価格の高騰が目立ちましたが、EUで最も経済力のあるドイツでは、エネルギー価格高騰で2030年までに国内で2600億ユーロ(2650億ドル)以上の付加価値が失われる予測であると、ロイターの調査結果で明らかになりました。

こちらのグラフはEIDOと、ドイツの株価指数DAXを比較したものになりますが、ウクライナ戦争が始まった2022年2月からDAXは急激に下げているのに対し、EIDOは横這いで堅調に推移していることが分かります。

このように、資源国であるインドネシアは、外部環境への耐性面から、非資源国よりも優位な立場にあると言えます。

まとめ

今回紹介したETFを活用すれば、株に限らず世界中の資産クラスに投資できますので、リスク分散することができます。

2023年から、いよいよ米国リセッションが警戒されるますので、国・通貨・資産クラスの分散によって自分のポートフォリオを守らなければなりません。

かと言って、全て資産を引き上げてしまえば、予想外の上昇が起きた場合に、大きな機会損失となりますので、今回紹介したようなETFを活用して、リスク分散しつつ投資をすることが有効な投資戦略になると思います。

今回紹介したETFは、全てニューヨーク証券取引に上場してるので米国株から購入できます。

購入単元数は1つから可能なので、1, 2万円程度の少額から投資ができます。日本株は100株単位なので、高額になりがちですが、それより全然安く始められます。

この少額投資のメリットを活かして、少しずつ買っていくことをオススメします。

日本株しかやったことない人・気になった人はぜひ、挑戦してみて下さい。

2023年にオススメの日本株について、こちらで紹介してますので、良ければ参考にして下さい。

暴落したら買いたい日本株についても、まとめております。

本記事は以上になります。

皆さんの投資に、少しでも参考になれば幸いです。

最後に、私の書いた考察通りに必ず株価が動く訳ではありませんので、その点をご了承いただいた上で、投資の際は自己責任でお願い致します。

最後まで御覧いただきありがとうございました。

コメント