この記事を読んで分かること

- 米国債が今後、魅力的な投資対象である理由

- 国債の基礎知識

- 国債金利から分かる今後の米国経済の見通し

- 米国債の買い方

さっそく本題ですが、「安全で高配当な投資先があります!」

こんな都合のいい話があれば、大体の人は胡散臭いって思いますよねw

しかし、そんな夢のような投資チャンスが巡って来ようとしています。

その投資先とは何なのか?

結論から言うと、米国債ETFです。

「国債って、利回り低いなんじゃないの?」

「そもそも国債ってどうやって買うの?個人投資家でも買えるの??」

そんな疑問を持ったかもしれませんが

本記事では、順番に詳しく解説していきます。

投資米国債は10数年ぶりの高利回り

私が米国債をチャンスと考える理由の1つ目は、利回りの高さです。

国債なのに高配当株と変わらないレベルです。

この記事を書いている ‘2022.10.2現在、米国債の価格は以下のように高利回りになってます。

| 米国債 2年 | 米国債 10年 | 米国債 20年 |

| 4.25% | 3.83% | 4.09% |

この利回りを見ても分かるように、一般的に高利回り・高配当と言われる3%の水準を大きく超えてます。

常にこんな利回りが高い訳ではなく、2年国債の利回りの高さは2007年以来、実に15年ぶりの水準で、滅多に無い歴史的な買いチャンスと考えています。

米国の中央銀行がインフレ抑制により、急ピッチで利上げしたために、高利回り状態になってます。

つまり、国債価格は大暴落している状況です。

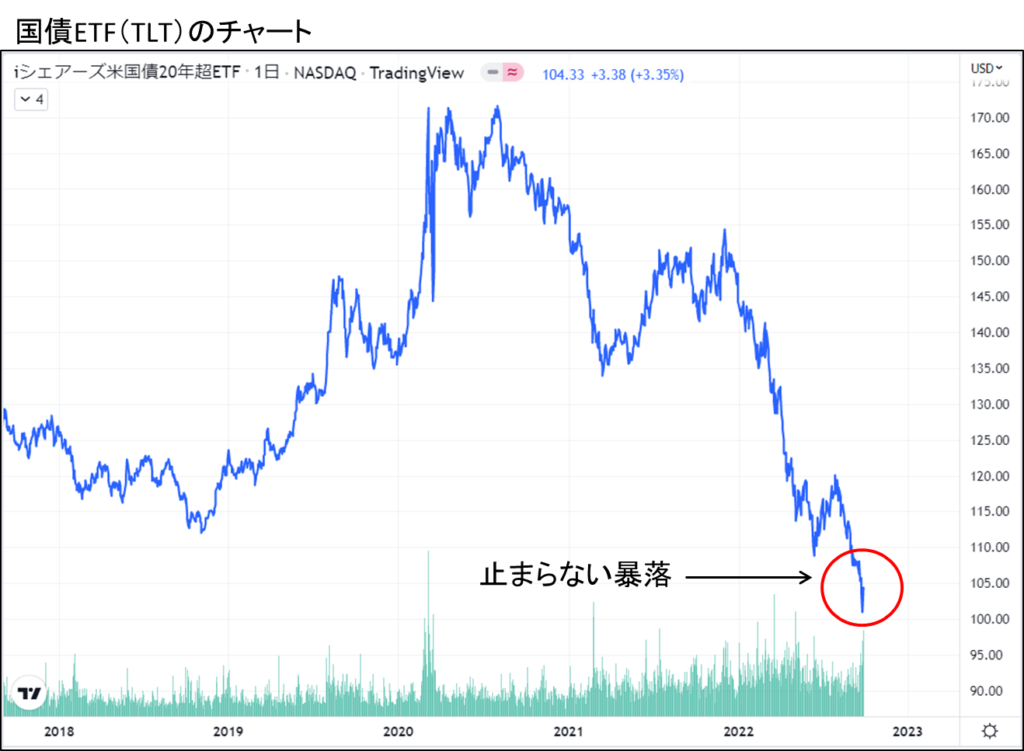

こちらは、国債の中でも値動きの変動が大きい、20年超え国債のETFのチャートになります。

(ETFとは何なのかは、後述します。)

見ての通り、国債の価格は大暴落していることが分かります。

利回りが上がると、なぜ国債価格が下落するか簡単に解説します。

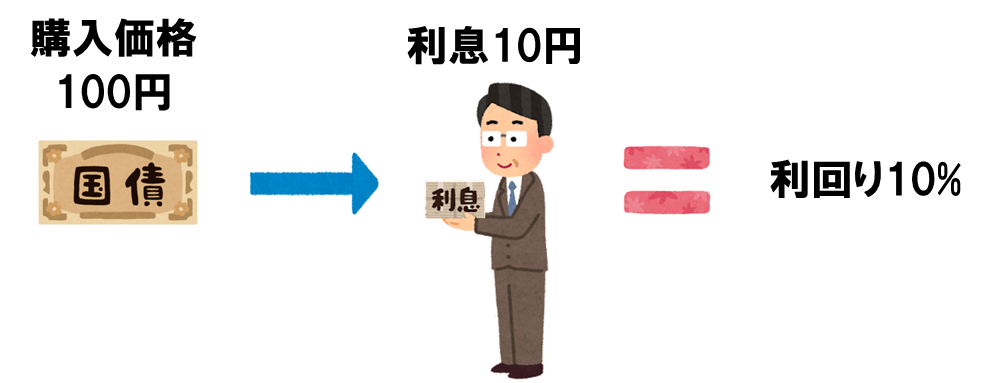

例えば、100円の国債を買って、利息で10円貰えば、利回りは10%です。

一方で、値下がりによって50円で国債を買っても、利息は変わらず10円貰えるので、利回りは20%に上がります。

国債の価格が下がれば、利回りは上がるように、国債の価格と利回りは正反対の値動きをするシーソーのような関係です。

本来、安全資産である国債は、価格が安定していて上下しづらいので、今の暴落は異常事態とも言えますが、だからこそ、大チャンスと捉えています。

見方を変えれば、破格のバーゲンセールで高配当の国債が買える状況とも言えます。

不況の前兆と国債価格の上昇期待

私が米国債をチャンスと考える理由の2つ目は、国債は不況局面で値上がりしやすいためです。

そのため、不況が起きたときに備えて保有資産にある程度、組み込むのは有効な戦略と考えてます。

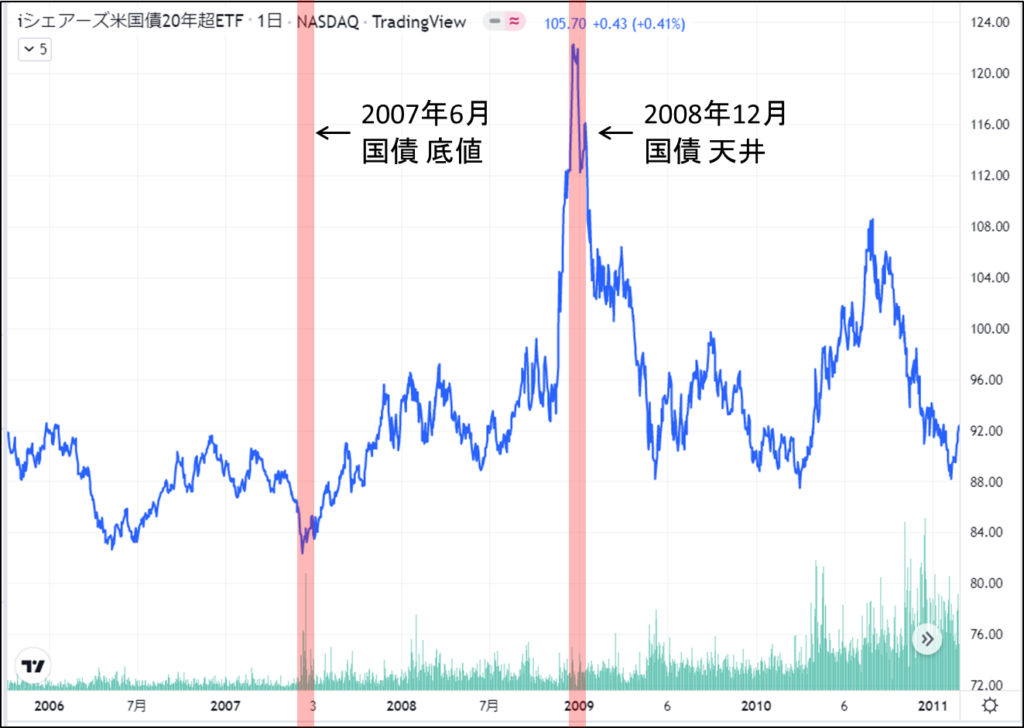

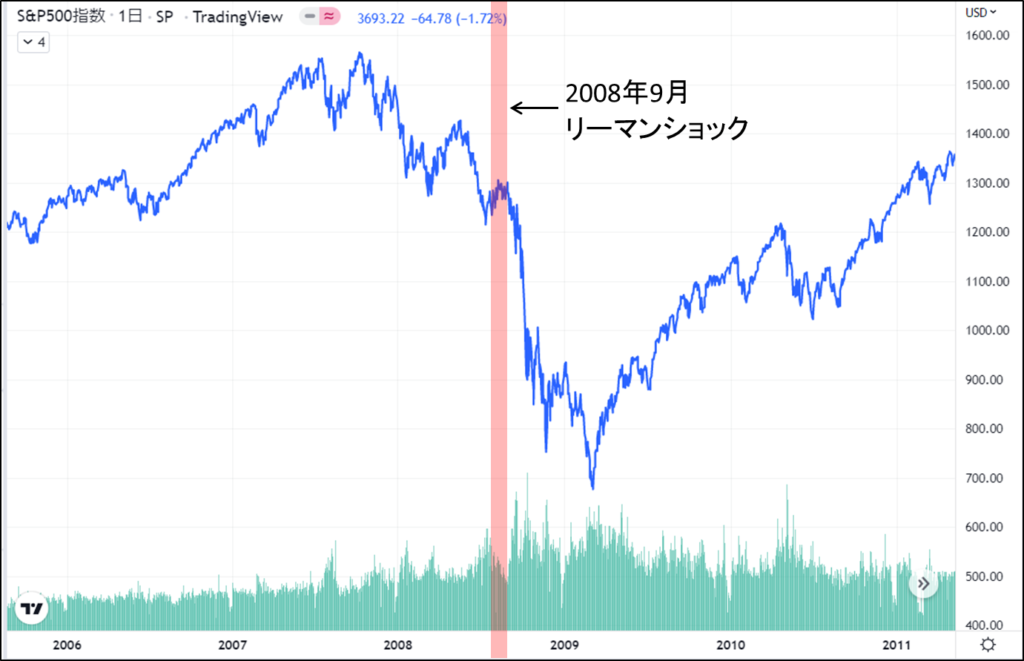

ではここで、米国の代表的株価指数であるS&P500が暴落した際に、国債の動きがどうなったか紹介します。

下図に2008年のリーマンショックの際に、S&P500が天井価格から底打ちするまでのチャートと国債ETF価格のチャートを並べました。

S&P500と国債価格における、天井と底値の価格は見事にミラー対象になっていることが分かります。

この2つのチャートを見ても分かる通り、不況に備えて国債を保有することで、資産全体の値下がりを軽減できる効果があります。

不況の前兆は既に起きている

ここまでの説明で、不況への備えを解説しましたが、実は既に不況の前兆が起きてます。

つまり、これから株は大きく下がり、国債は大きく買われる可能性が高いと考えられます。

先ほどもお見せした米国債利回りの表に、不況の前兆が現れているのですが

現在は米国債2年の利回りが、10債や20年債より高くなっている状態です。

| 米国債 2年 | 米国債 10年 | 米国債 20年 |

| 4.25% | 3.83% | 4.09% |

この状態を逆イールドと呼び、約1年半~2年後に景気後退する兆候として有名です。

そのため、米国経済は今後低迷して不況になる可能性が高く、国債に資金が集まるであろうと期待できます。

本来は、国債満期の年数が長くなるにつれて、利回りは高くなっていきます。

満期が長いほど未来は不透明で、「その期間に何が起こるか分からない」というリスクを投資家が背負っているので、その対価として利回りは高くなるためです。

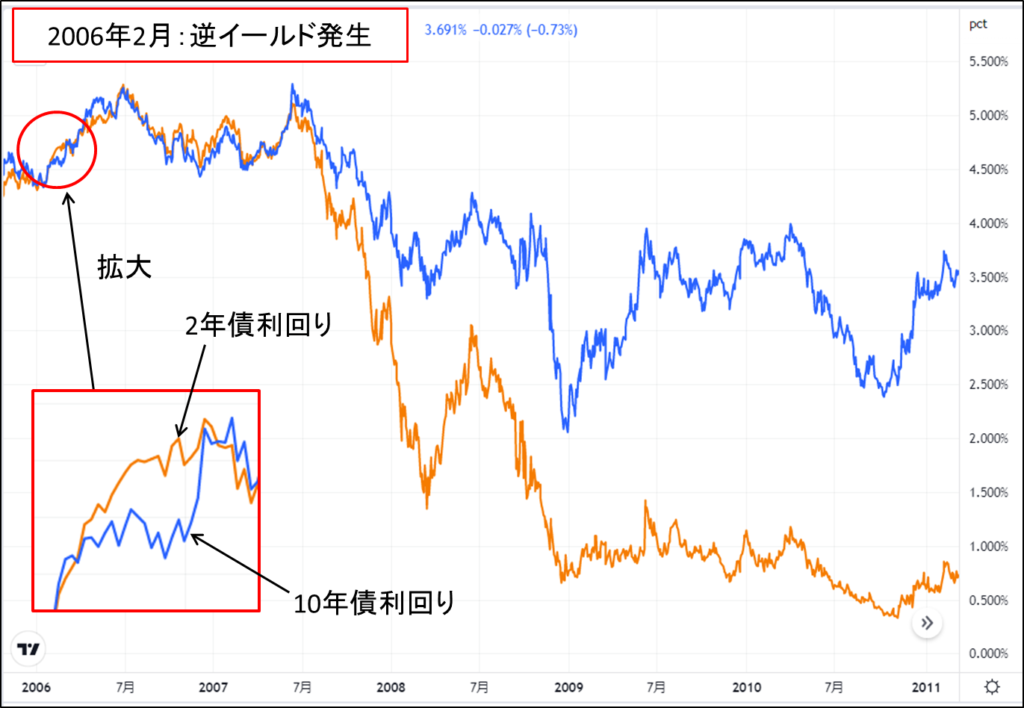

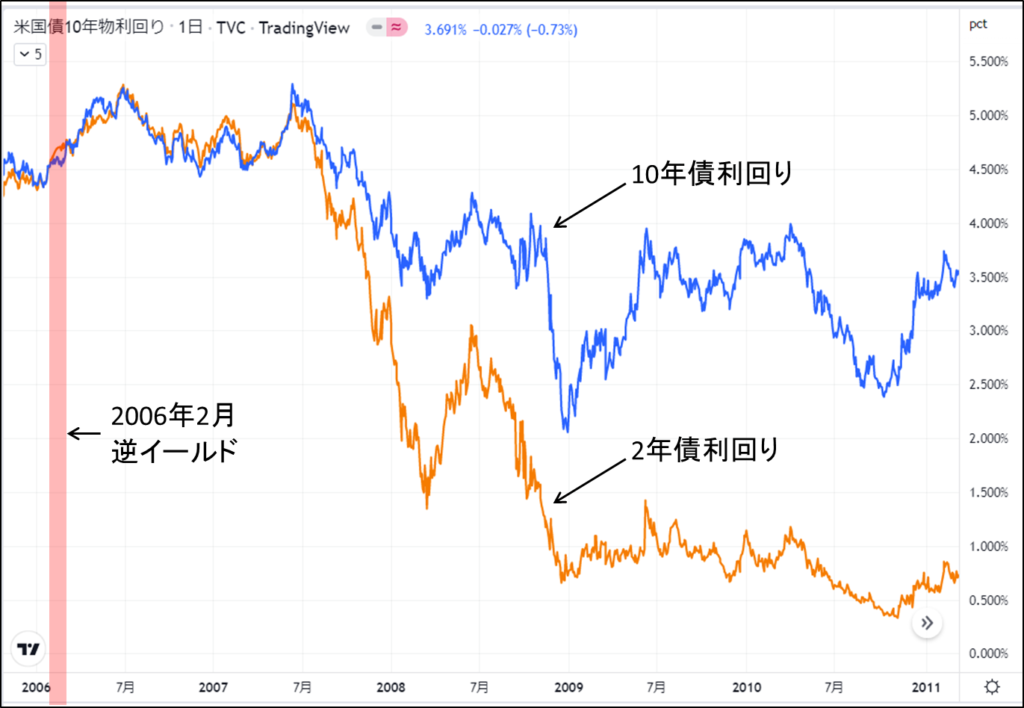

では実例として、リーマンショックの前兆で発生していた、逆イールドのチャートを紹介します。

本来は、10年債が高く2年債が低くなるのが自然なのですが、2006年2月に逆イールドが発生して、2年債が10年債の利回りを上抜いています。

このときの利回りのチャートと、S&P500のチャートを並べて、当時の値動きを見てみましょう。

逆イールドから、おおよそ1年半後にリーマンショックが発生していることが分かります。

当時は2007年頃から株価は下落基調にありましたが、リーマンショックによって暴落に拍車が掛かっております。

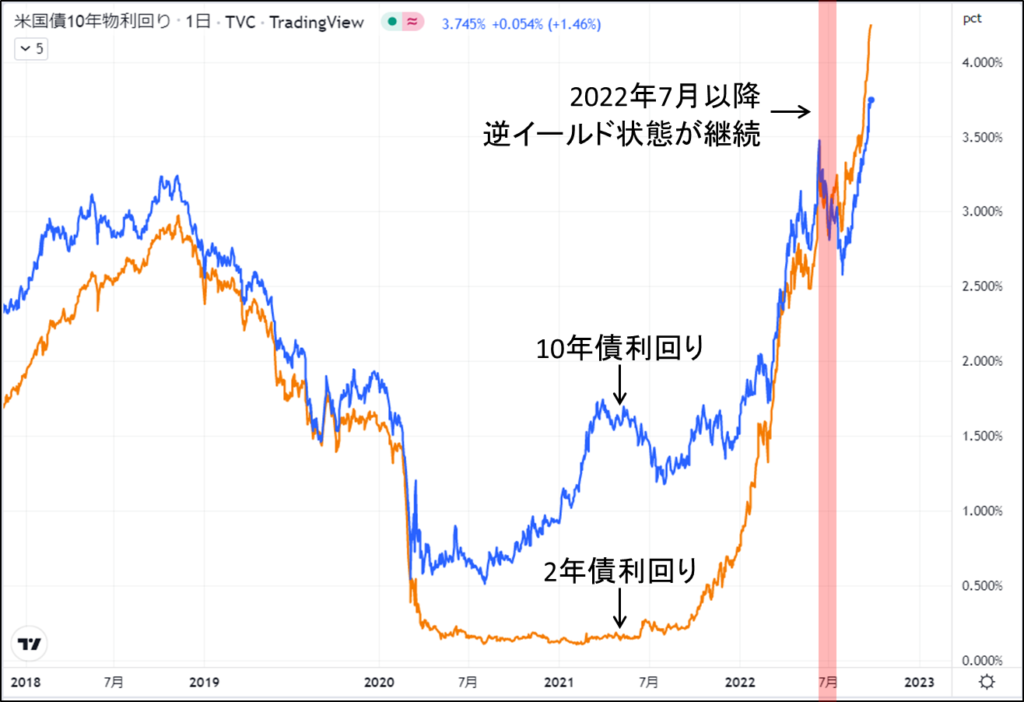

では、現在の利回り状況について見てみましょう。

2022年7月に逆イールドが発生してから、現在2022年10月に至るまで逆イールドの状態が継続しております。

このことから、2023年~2024年頃に米国経済は不況に突入すると考えられます。

そして、国債の価格も、今後1~2年の間に底打ちした後に急騰する場面があると見込んでいます。

国債は不況でなぜ値上がりするのか?

不況局面では、株よりも安全な国債に資金を避難させる動きが強まり、国債は値上がりしすい傾向にあります。

不況では株価が暴落するうえに、配当も減配・無配になる可能性が高く、好況時に比べてリスクが増大します。

一方、国債は国が破綻しない限り、元本と利息が保証されるので、景気の影響を受けずに手堅く投資できる資産になります。

不況で企業の倒産はよく耳にしますが、どんな不況でも国まで破綻しないことを考えれば、国債の安全性が株と比較して高いことは明白です。

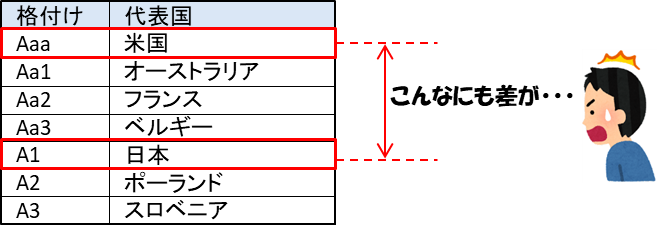

✓米国債は最高ランクの安全資産

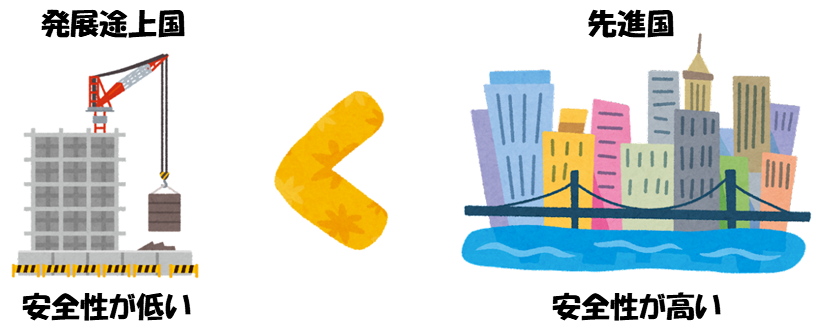

国債は、発行元である国が破綻しにくいから安全と考えられるのですが、その安全性は国ごとで全く異なります。

例えば、経済が不安定な新興国で破綻するのは珍しいことでもなく、実はそんなに安全とは言えません。

しかし、日本や欧米の先進国が破綻なんてことは、資本主義が崩壊しない限り、ほぼ有り得ないことなので、新興国と比較して極めて安全性が高まります。

そのため、国債の中でも先進国の国債は、安全視されています。

さらに先進国の中でも、米国債は最高ランクの安全性で評価されており、格付け評価によってAaa(トリプルエー)と呼ばわれる最高評価を受けていることで、世界各国と比較しても信用力の高さが際立ってます。

ちなみに、我らが日本の国債格付けは、A1(エーワン)となっており、米国よりも4ランク下なので、米国債がいかに安全かお分かりになるかと思います。(日本国債の方が信用度が低い上に、金利も低いです…)

正直もっと日本は上なのかと思ってました。。笑

米国債はETFで誰でも簡単に買える

ここまで、米国債が買いチャンスである理由について紹介してきましたが、実際に買いたい時はどうすればいいか解説します。

日本人のほとんどは株すら投資しませんが、国債への投資となれば、もっと少ないです。

投資をしていれば株を買うことに抵抗は無いと思いますが、債券や国債の買い付けにはそこそこ度抵抗があるのではないでしょうか?

その理由は、そもそも買い方が分からないからだと思います。

しかし、実際は超簡単で、ETFであれば取引時間中に株と同じようにいつでも売買が可能です。

✓ETFとは?

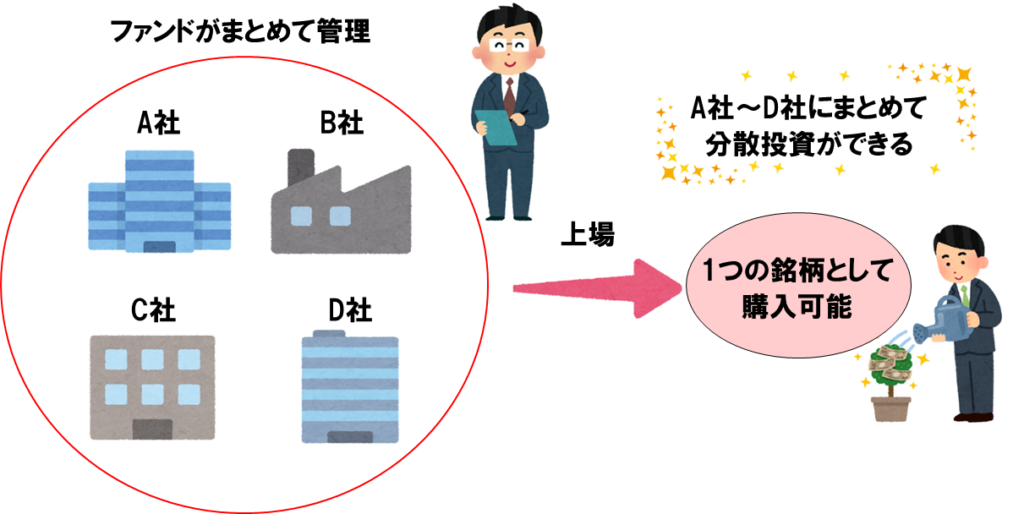

ETFと言うのは、プロの投資ファンドが厳選した銘柄を、ひとまとめにして上場している銘柄になります。

要するに、株や債券のまとめ買いセットなので、1つのETFを買えばたくさんの銘柄に分散投資ができる便利商品です。

- 1口から購入できて、少額で投資できる

- いろんな銘柄に分散投資が可能なので、リスク分散になる

特に国債に関してはさらに大きなメリットがあって、国債をETFで買えば株と同じように、いつでも売買できます。

ETFであれば、ほとんど株と変わらないので、相場が開いていれば価格が変動して、指値や成行で売買できます。

株をやってる人の感覚で言えば、「国債の株を買う」って感じでいてもらえればOKです。

✓具体的なETF銘柄と購入方法

今回、長期米国債のETFとして、EDVとTLTの2つ銘柄を紹介します。

そして、そのETFを買うために必要なステップは3つです。

米国株の口座に難しさを感じるかもしれませんが、証券口座を持っていればすぐ解説できるので、時間も掛からず簡単です。

- 証券口座を開設する(例えば、SBI、楽天証券、マネックス証券など)

- 開設した証券口座から、米国株の口座を開設する

- 銘柄検索で、「EDV」もしくは「TLT」 と入力する

日本株は証券コードが数字4桁ですが、米国株はアルファベットが銘柄と紐づいてます。

今回紹介するETF銘柄のアルファベットは「EDV」、「TLT」ですが、例えばアップルであれば「AAPL」と入力すればヒットします。

紹介したEDVとTLTの2銘柄のうち、私が好きなのはEDVです。

下の表をご覧ください。

| ETF銘柄 | 利回り | 経費率 |

| EDV | 3.18% | 0.06% |

| TLT | 2.72% | 0.15% |

EDVの方が利回りが高いうえに、経費率も破格です。

経費率というのは、購入した投資家が負担する年間の管理費みたいなものです。

つまり、安いほど良い訳です。

そんな理由で、EDVの方がお得だと思ってます。

TLTの方が資産総額が高いので、その点を重視する人もいますが、私は利回りと経費率を重視します。

私の投資シナリオ

これから米国債をどのように買っていくか、私の投資シナリオを紹介します。

まず、結論からです。

今年2022年11月から、超長期米国債ETF(EDV)を毎月3万円程度の金額で1年間掛けて買い続ける予定です。

これまでの解説で、2023年~2024年頃に掛けて値上がりする可能性を予想しましたが、暴落中であることを考えると、今すぐには買いません。

長期投資の前提なので、「来月くらいから買おうかなー」と言う、アバウトな感覚です。

正直タイミングとしては、まだ早いかもと思ってます。

米国の政策金利によって価格が左右されるので、底値は予想が難しいですが

購入するときに、次の下値支持線になりそうな80ドル付近まで下がって来たら、理想です。

また、投資の基本であるように、時期を分散して買うことを徹底するつもりです。

こんなシナリオですが、年単位の長期投資によって利回り・値上がり益の両方を取りに行きたいと思います。

まとめ

今回の記事のまとめです。

一言でまとめると、

「株より安全な国債が高配当なら、株なんていらなくね?ww」

という状況になってきてます。

要点は以下の4点になります。

- 米国債は暴落中で、高利回り状態である

- 逆イールドは不況局面の前兆である

- 2023~2024年に米国経済は不況を迎え、米国債は値上りする可能性がある

- ETFを活用すれば、米国債は誰でも買える

実際に米国債に投資をしなくても、国債の知識としてこの情報が役に立てたら幸いです。

いかがでしたでしょうか。本記事は以上になります。

少しでも投資の参考になれば幸いです。

最後に、私の書いた考察通りに必ず株価が動く訳ではありませんので、その点をご了承いただいた上で、投資の際は自己責任でお願い致します。

最後まで御覧いただきありがとうございました。

コメント