以下の悩みを解決します!

- 堅実に資産を増やしたい

- 老後に備えた資産運用がしたい

- VTIとは一体なにか知りたい

老後には最低でも2000万円のお金が必要だと言われてますが、残りの社会人生活でそれだけの金額を確保できるでしょうか?

20代、30代ではマイカー、結婚式、ハネムーン、マイホーム、子育てなど、大きな出費が集中するため貯蓄が難しい年代だと言われています。

しかし、どんなに節約しても社会人の給料では貯蓄額を大きく増やすことはできません。

会社員では給料が上がりにくく、時間の切り売りなので、毎月の手取り収入だけでは限度があるからです。

そのため、会社の給料以外で「お金を稼ぐ仕組み作り」が不可欠です。

その手段として、忙しい社会人でも実践しやすいのが投資です。

投資をすることで、投資先の企業が自分の代わりにフルタイムで働いてくれるため、自分の時間を削ることはありません。

しかし、投資と言うと「初心者が投資で成功させるなんて無理だ」なんて思う人がほとんどです。

ですが、結論から言えば、初心者でも投資で資産形成は可能です。

しかも、特別なツール・情報は必要なく、最低限の知識があれば十分です。

そこで本記事では、初心者でも老後に備えた資産形成を可能にするVTI投資について解説していきます。

私の投資歴は12年で、これまで得た知識と経験から、本記事を執筆しております。

VTIとは?基礎から解説します

VTIとは、米国の全ての上場企業に一括で投資できるETFのことです。

「全米の上場株式まとめ買いセット」のようなもので、1口あたり数万円の少額から投資が可能です。

VTIを知る上で、まずはETFの基礎知識について、簡単に解説していきます。

ETFとは?知っておくべきポイント

ETFとは、株式のまとめ買いセットみたいなもので、上場投資信託の略称になります。

ETFの特徴として、知っておくべきは以下の3点です。

- 少額で複数の銘柄に分散投資できる

- 株式と同じように、リアルタイムで売買ができる

- 経費率と呼ばれる、コストが発生する

ポイント① 少額で複数の銘柄にまとめて分散投資できる

ETFは1つ買うだけで、複数の銘柄に一括投資することが可能です。

「まとめ買いセット」と言った感じで、VTIのように米国全ての上場企業に投資できるETFもあれば、高配当株のみを集めたETFもあります。

自分でそれらの銘柄を買おうとすれば、1株ずつでも莫大な資金が必要になりますが、ETFなら少額で投資が可能です。

ETFは、だいたい数百 ~ 数千の銘柄で構成されてますので、個別株のように銘柄選定が不要で、リスク分散の面でも非常に有効的です。

個別株だと倒産した企業の株は無価値になりますが、ETFであれば大きく損することはありません。

そのため、初心者からプロまで幅広く活用されています。

ポイント② 株式と同じように、リアルタイムで売買ができる

ETFとは上場投資信託の略称なので、上場している株式と同じように、リアルタイムで売買が可能です。

投資信託だと、注文してから約定するまでに1日ないしは数日掛かりますので、リアルタイムに売買はできません。

ETFだと相場の値動きやニュースに合わせて、いつでも売買できる流動性の高さは、大きな利点と言えるでしょう。

ポイント③ 経費率と呼ばれる、コストが発生する

ETFを保有している間は、経費率と呼ばれるコストが発生します。(投資信託でも経費率は掛かります。)

経費率は、投資家が支払うコストなので低いほど良いのですが、優良なETFだと年率0.1%以下で、高いものだと年率1%を超えます。

ETFや投資信託の運用会社では、日々銘柄を入れ替えたり、銘柄の比重を調整しており、管理のために手間と時間を掛けております。

そのため、管理費用として経費率が発生します。

経費率が1%って安く感じるかもしれませんが、超割り高です。

仮に100万円のETFを買ったら年間1万円も経費が掛かることになります。

ETFや投資信託を買う際には、必ず経費率に注目しましょう。

1%超えは基本的に買わない方が良いです。

個別株を買っても経費率は発生しませんが、分散投資の利点を考慮すれば、ETFにも十分投資する価値はあると言えます。

VTIの基本情報

VTIの構成銘柄数、経費率などの基本情報は、2023年6月現在以下の通りです。

| 運用会社 | バンガード |

| 市場 | NYSE AECA |

| 構成銘柄数 | 3895 |

| 経費率 | 0.03% |

| 直近利回り | 1.63% |

| 設定日 | 2001年 |

米国大手の資産運用会社「バンガード」によって、2001年からVTIは運用が開始しました。

米国全ての上場企業に投資できることもあって、構成銘柄数は3800社以上と、十分にリスク分散されております。

構成銘柄上位10社

上位10社の組入れ銘柄と、構成比率は以下のようになります。

| No. | 組入れ銘柄 | 比率 |

| 1 | アップル | 6.22% |

| 2 | マイクロソフト | 5.57% |

| 3 | アマゾン | 2.24% |

| 4 | エヌビディア | 1.58% |

| 5 | アルファベット クラスA | 1.56% |

| 6 | バークシャーハサウェイ | 1.40% |

| 7 | アルファベット クラスC | 1.33% |

| 8 | メタプラットフォームズ | 1.30% |

| 9 | エクソンモービル | 1.17% |

| 10 | ユナイテッドヘルスグループ | 1.12% |

投資をしていない人でも聞いたことのある企業名が多いかと思います。

3800社以上で構成されているものの、上位10社だけで全体の21.9%を占めているのが特徴です。

激安な経費率

VTIの経費率は0.03%と破格の安さです。

仮に100万円購入しても年間で300円のコストしか掛かりません。

投資期間が長くなるほど、経費率がトータルリターンに与える影響は大きいので、VTIは長期投資向きだと言えます。

利回りは低め

VTIの年間の利回りは1.63%と低めの設定です。

分配金(配当金)は年間4回もらえます。

| 支払日 | 分配金 |

| 2023/3/28 | $0.7862 |

| 2022/12/28 | $0.9305 |

| 2022/9/28 | $0.7955 |

| 2022/6/28 | $0.7491 |

| 2022/3/28 | $0.7082 |

| 2021/12/30 | $0.8592 |

利回りは高くないですが、値上がり益に期待できるため、利回りをあまり気にする必要はありません。

取り扱い証券会社

VTIは米国市場に上場しているため、各証券会社で米国口座を開設すれば、購入することができます。

私はSBI証券で買っていますが、楽天証券やマネックス証券でも購入が可能です。

VTIに投資すべき理由

VTIに投資すべき理由は、3つあります。

- 少額で全米の上場株式に分散投資できる

- 経費率が年率0.03%と破格の安さ

- 年間で平均+7.0%の高いリターンが期待できる

「1.」と「2.」については前述しておりますので省略しますが、もう一つの大きな理由は年間で平均+7.0%の高いリターンが期待できることです。

その詳細について、解説していきます。

普通預金とVTI投資との比較

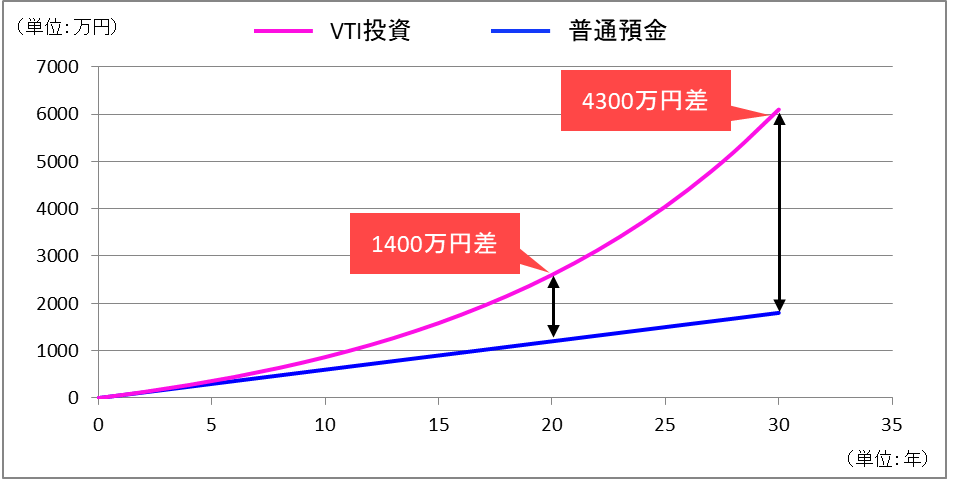

銀行の普通預金の利率は0.001%なので、ただ貯金をするだけでは、老後に必要な2000万円の調達が困難です。

例えば、普通預金に毎月5万円の貯金を20年間続けたとしても、約1200万円にしかなりません。

30年貯金を続けても、約1800万円ですので、老後を過ごすには不安な額です。

一方で、VTIに毎月5円を投資して、年率7.0%で20年間運用すると、約2600万円にもなります。

そして30年投資を続ければ、約6000万円にもなるので、十分余裕を持って生活が可能です。

上図は貯金とVTI投資の運用結果をグラフ化しておりますが、「投資をする人」と「投資をしない人」との間では、資産額に圧倒的な差が出ることが分かります。

150年のデータから検証

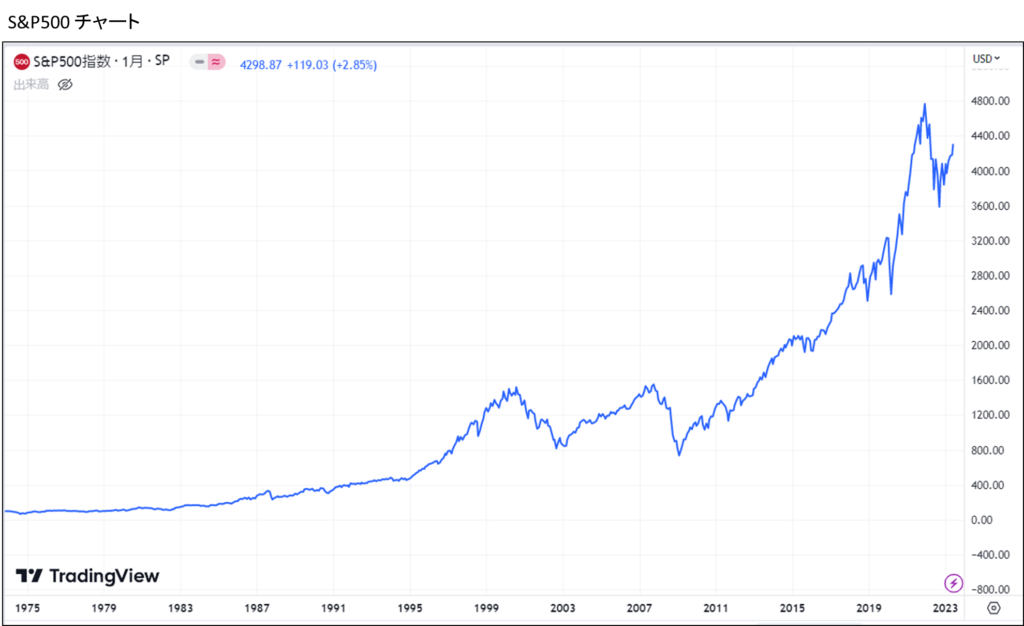

S&P500の150年に及ぶデータから、VTIの年平均リターンは+7.0%になることが知られています。

S&P500とは米国の代表的な株価指数のことで、日経平均の米国版のようなものです。

厳しい基準を満たしている米国の優良な500社がS&P500に採用されております。

S&P500は米国株式市場全体に対し約80%の時価総額比率を占めており、米国市場全体の動きを概ね反映していることから、VTIの株価と同じような値動きをします。

VTIの運用開始は2001年ですが、S&P500のデータを検証することで、150年分のリターンの検証することができます。

では、S&P500のチャートを確認してみましょう。

図を見て明らかなように、S&P500は長期で右肩上がりの成長を続けています。

VTIに投資をするということは、この成長の波に乗るということになります。

もし、この右肩上がりの成長に投資した場合に、どのくらいのリターンが得られるのか?

その結果を次に紹介します。

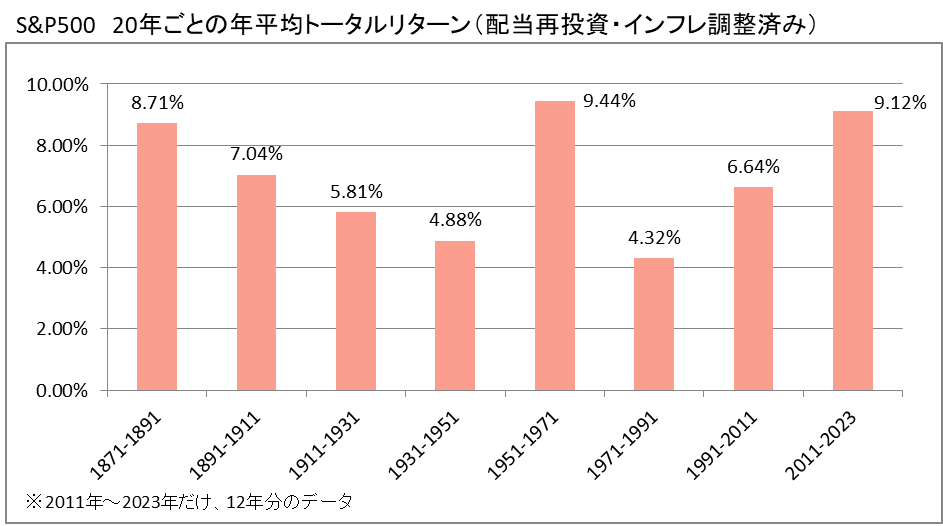

こちらは、1871年~2023年までの約150年の期間で、S&P500に20年間投資をした場合のトータルリターンを算出したグラフになります。

上のグラフより、20年という長期投資をした場合、150年間のデータから、年平均+7.0%のリターンになることが分かります。

あくまでも平均なので、1971年~1991年が+4.32%のリターンであったように、20年投資をしても+7.0%を下回る場合もありますが、資産運用においては十分なリターンと考えます。

と言うのも、投資の世界において以下の事実が広く知られているためです。

- 個人投資家の7割は負けている

- プロのヘッジファンドの8割が、長期的な投資ではS&P500のリターンを下回る

つまり、VTIに長期投資すれば、多くの個人投資家のように損失を出すどころか、プロ以上のリターンを得られる可能性が高いということになります。

暴落を乗り越えてきた歴史

これまで歴史的な暴落は何度もありましたが、それらの暴落を乗り越えてS&P500は最高値を更新し続けてきました。

その結果、年平均リターン+7.0%に収束しています。

下の暴落の歴史を見れば分かるように、これまでのS&P500が特別に恵まれていた訳ではないことが分かります。

- 1929年:世界恐慌(暴落率 84%)

- 1972年:オイルショック(暴落率 45%)

- 1987年:ブラックマンデー(暴落率 37%)

- 2000年:ITバブル崩壊(暴落率 49%)

- 2008年:リーマン・ショック(暴落率 61%)

- 2020年:コロナショック(暴落率 34%)

これらの暴落を経験してもなお、高値を更新し続けていることから、今後の暴落局面でもVTIへ継続的に投資することで、年平均リターン+7.0%は十分に実現可能であると考えられます。

今後も米国株の成長が見込める理由

VTIに投資すると言うことは、米国の未来の経済成長に投資することと同じです。

つまり、今後の米国経済の成長が投資リターンを左右します。

では、なぜ経済成長が期待できるのか? その理由は以下の3点です。

- 世界の時価総額で見た米国企業の強さ

- カントリーリスクが低い

- 先進国で唯一の人口が増加国

1. 世界の時価総額で見た米国企業の強さ

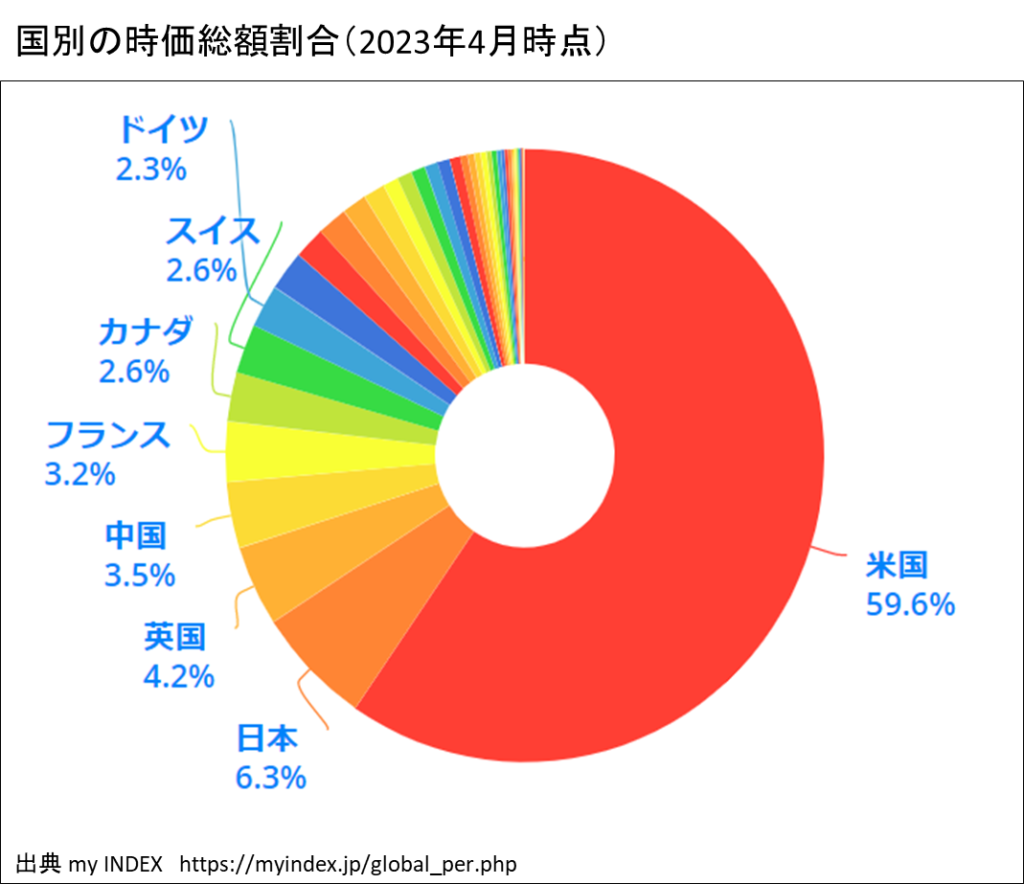

次の図は、世界の時価総額を国別で示したものです。

見て明らかなように、米国が圧倒的な割合です。(大差でも日本が2位なのは嬉しいです)

時価総額が高い企業は、世界中でブランドを確立しており、安定した収益基盤を持っています。

例えば、アップル、P&G、コカ・コーラ、VISA、マイクロソフトなど、これらの市場は日本を含め世界中でトップシェアを有しており、今も世界で稼ぎ続けています。

そして、これら独占的な市場を切り崩すことは、極めて困難です。

近い将来に、インドなどの新興国で、大きな経済成長を期待されていますが、既に現地へ進出している米国企業も必ず恩恵を受けます。

新興国の企業がイチから事業をスタートさせるよりも、ノウハウが確立された米国企業が現地で操業する方が、倒産リスクも低く圧倒的に有利です。

つまり、どこかの国が発展するとき、米国企業も必ず恩恵を受けることになります。

そのため、私たちも米国企業に投資して、利益の一部を享受することは、運用において理にかなっていると言えます。

ちなみに、私は新興国投資を否定している訳ではありません。こちらの記事でも紹介しているように、一部の国には投資をしていますので、良ければ参考にして下さい。

2. カントリーリスクが低い

米国では安定した政治と、世界最強の軍事力によって、カントリーリスクが低く安定した経済成長が見込めます。

カントリーリスクとは、投資先の国における政治、経済、社会情勢などの変化に起因するリスクのことを言います。

例えば、政治情勢が不安定な新興国では内乱・クーデター・汚職が頻発しており、経済成長の妨げとなっています。

特に独裁色の強い国では、経済の安定よりも、権力の維持を優先させるので、突然の政策変更によって企業が大損害を被るリスクが常に付き纏います。

また、周辺国との衝突・戦争もリスク要因となります。

最近だと、ロシア ー ウクライナや、中国 - 台湾の関係悪化によって、これらの4国からは投資資金が流出していて、長期に渡って経済成長の鈍化が見込まれます。

軍事力の是非については、ここでは触れませんが、世界最強の軍事力を有している米国に、戦争を仕掛ける国が無いという事実は、投資家の安心材料となっており、経済成長の一端を担っています。

3. 米国は先進国で唯一の人口が増加国

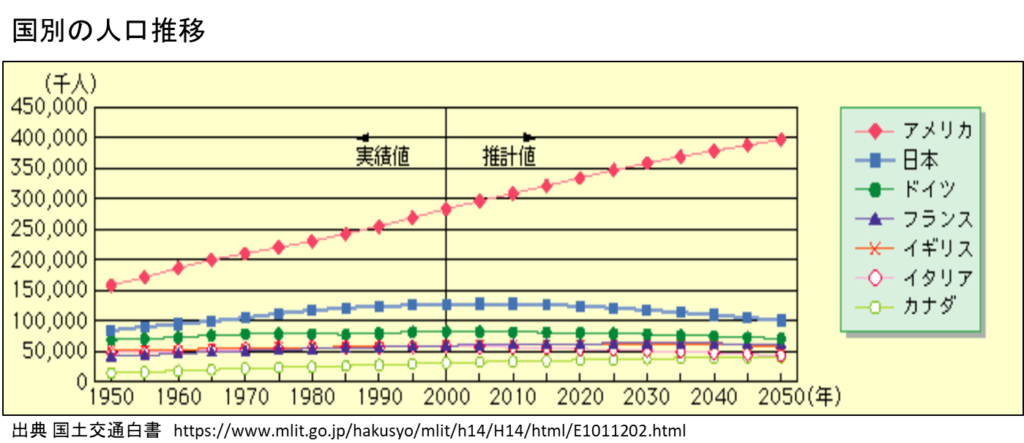

米国は先進国で唯一、人口が増加している国であり、今後も安定した経済成長が期待できます。

人口は多いほど、消費が増えて経済は活発になります。

しかし、人口が増加傾向になければ、働き手が減り、やがて経済は衰退します。

下のグラフを見て分かるように、米国のみが人口増加の傾向にあることが分かります。

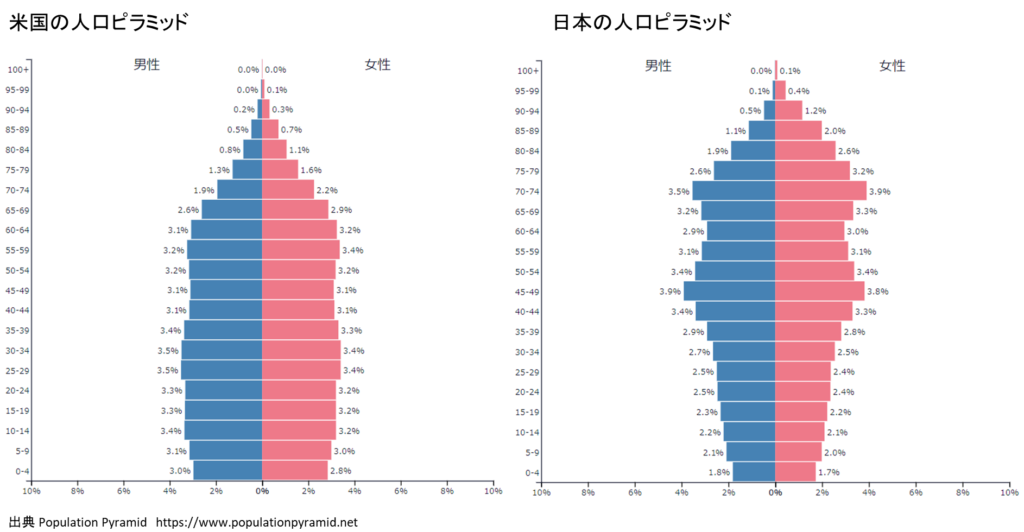

また、人口ピラミッドから年齢別の割合を見ても、米国は15~64歳の生産年齢人口の割合が高く、経済成長の観点から非常に理想的です。

一方、日本では70~74歳の割合が高いため、社会保障費が財政を圧迫したり、働き手がいないと言った観点で経済成長の重しとなっています。

このように、人口の観点からも米国に投資することが、有利だと言えます。

VTIの最適な運用方法

VTIに長期投資することで高いリターンが得られることを解説してきましたが、正しい運用をしなければ、失敗に終わる可能性も十分にあります。

そのため、本パートでは最適な運用方法と、注意点について解説していきます。

特別なテクニックやツールは、一切不要です。

成功に必要なのは、規則と継続力です。

この大前提をしっかり頭に入れておきましょう。

VTIの運用方法

VTIの最適な運用方法は、毎月一定額を決まった日に購入する方法です。

一般的に、「積立て投資」や「ドルコスト平均法」と呼ばれる方法です。

このやり方は、非常に簡単なので誰にでも実践が可能です。

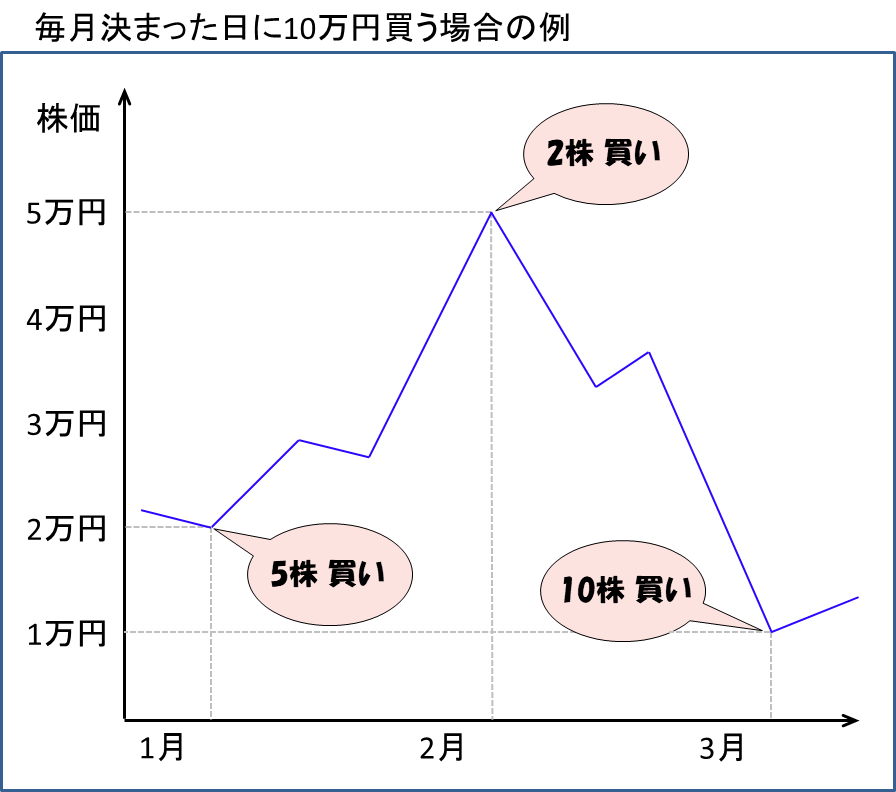

例えば、1月5日に10万円分のVTIを買った場合は、2月5日にも10万円分を買うと言った形で継続して投資を続けるだけです。

ただし、この際に一定の株数を買うのではなく、一定の金額を買うように注意しましょう。

仮にスタート当初に、1株2万円だった場合は、10万円分だと5株買うことになります。

翌月に値下がりしていたとして、1株1万円になっていた場合は、10株買います。

翌々月には値上がりしたとして、1株5万円になっていた場合は、2株買うと言った形です。

一定金額を購入していくことで、値下がりたときに多く買い、値上がりしたときに少なく買うことができます。

そして、次に紹介する2つのポイントを徹底しましょう。

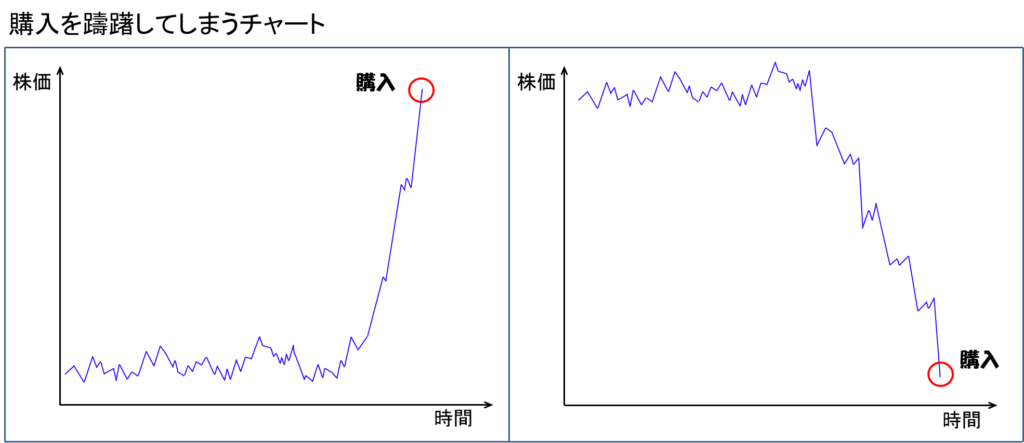

1. 売買のタイミングを狙わないこと

未来のことは誰にも分からない以上、「最安値で買って、最高値で売る」なんて都合良くタイミングを当て続けることはできません。

何度も言いますが、プロでも長期でS&P500の平均リターンを下回ることが大半です。

プロよりも経験・情報量・資金量の全てにおいて、圧倒的に不利な個人投資家が、プロよりも上手くタイミングを狙い続けることができるでしょうか?

それを踏まえれば、ドルコスト平均法によってS&P500の平均リターンを狙う方が、よっぽど賢明だと言えます。

なので、一度決めた購入日と金額は変えずに、規則的に継続することを徹底しましょう。

20年・30年と地道に継続することで、誰でも老後資金を確保することができます。

2. 決して売らないこと

どんなに値下がりして損失を抱えていても、どんなに値上がりして莫大な利益が出たとしても、絶対に売ってはいけません。

20年・30年と継続することでリターンの最大化を実現する投資法です。

投資を続ける中で「暴落局面で損失を抱えた状態でも買う」ことや、「上昇局面でバブル感があっても買う」ような場合もあり、買うことに幾度も恐怖するかもしれません。

しかも暴落局面では、世間が悲観ムード一色なので「米国株投資はオワコン」みたいなニュースや記事が出回り、投資家の不安を煽ってくると思います。

それでも、決して売らずに規則的に買い続けます。

辛抱強く続けた人だけが、成果を得られます。

【注意点】毎年必ずプラスリターンになる訳ではない

S&P500の過去150年のデータから、年平均ではプラスリターンに収束していますが、マイナスの年度もあります。

つい最近では、2022年のS&P500は-19%のパフォーマンスでした。

そして、過去にマイナスを記録した割合は約29%です。

単純計算ですが、20年投資すれば、6回はマイナスになる年度があることになります。

また、過去には長期の停滞局面もありました。

例えば、2000年に付けた最高値をブレイクしたのは2013年で、13年掛かっています。

ITバブル崩壊とリーマン・ショックによる2度の大暴落によって、長期の停滞期間となっていました。

1972年に付けた最高値は、1980年にブレイクしており、こちらは8年掛かっています。

このときは、オイルショックを皮切りに長期の停滞期を迎えています。

以上のように、何年もリターンが得られない苦しい状況が、過去にあったことを覚えておいて下さい。

これらを知った上で投資すれば、停滞局面が続いたとしても、想定内として投資を継続できると思います。

しかし、知らずに投資すれば、「思ってたリターンが得られない」と思って、途中で辞めてしまいかねません。

しつこいようですが、20年・30年と継続することを前提に投資しましょう。

まとめ

ここまで記事のボリュームが多くなってまいましたが、VTIに関して最低限、以下の点だけでも覚えて頂ければ資産運用の成功率はかなり上昇するはずです。

- 3800社以上に分散投資が可能なため、十分なリスク分散がされている

- 経費率は0.03%と破格の安さであり、長期投資に優れている

- 年間で平均+7.0%の高いリターンが期待できる

- 毎月一定額を決まった日に購入する規則を徹底すること

- 購入のタイミングは狙わず、一度始めたら売らずに投資を継続すること

老後の2000万円問題は、ドルコスト平均法でVTI投資を20年以上継続することで十分解決できます。

特別なツールやテクニックが必要ないため、誰でも成功可能です。

ただし、時間は掛かりますし、規則を徹底する強いメンタルが必要なため、決して楽ではありません。

目先の値動きに囚われず、焦らず腰を据えて投資をすることを心掛けてください。

本記事は以上になります。

皆さんの投資に、少しでも参考になれば幸いです。

最後に、私の書いた考察通りに必ず株価が動く訳ではありませんので、その点をご了承いただいた上で、投資の際は自己責任でお願い致します。

最後まで御覧いただきありがとうございました。

コメント