2024年からついに新NISAの運用がスタートします。

ですが「どんな銘柄を買えばいいのか分からない」とか「どんな投資方針を立てればいいのか分からない」と思う人も多いはずです。

そこで、これから投資を始める皆さんの参考になるように、私が買う銘柄や投資方針を紹介します。

私の投資歴12年で、2016年以降はコロナショック(2020年)を除いてプラス収支で運用しており、その経験から役立つ情報を発信できると思います。

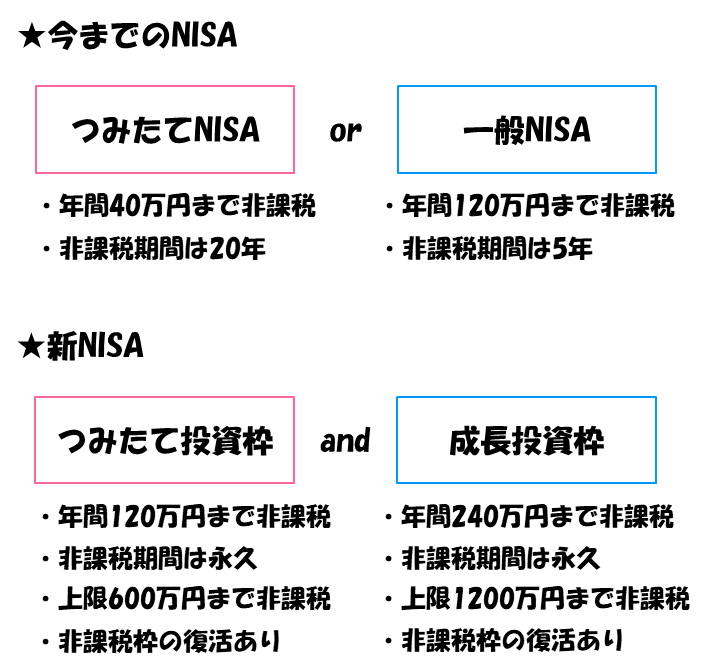

新NISAの制度概要

まずは、新NISAの非課税制度について簡単に説明します。

NISAの非課税枠を使って運用すれば、利益に対して一切の税金が掛かりません。

利益と言うのは、売却益と配当金のことです。

NISAの非課税枠を使わなければ、売却益と配当気のどちらにも約20%の税金が掛かるので、NISAを使って運用する方が、圧倒的にお得なわけです。

そして、今までのNISAと比較すると、新NISAは完全な上位互換になってます。

簡単にまとめると以下のような感じです。

では、詳細について解説します。

新NISAの重要なポイントは5つです。

1. つみたて投資枠と成長投資枠の併用が可能

1つ目のポイントは、新NISAでは「つみたて投資枠」と「成長投資枠」の併用が可能なことです。

つみたて投資枠とは、投資信託専用の非課税枠のことで、金融庁が指定した投資信託にのみ投資が可能です。金融庁が優良な投資信託をある程度選んでくれているので、初心者がぼったくり商品を掴まされる心配が無いです。

成長投資枠とは、投資信託だけでなく個別株やETF(上場投資信託)、REIT(上場不動産投資信託)など幅広い金融商品に投資ができる非課税枠のことです。

今までのNISAでは、つみたてNISAか一般NISAのどちらか一方しか使えませんでした。

つまり、2つの非課税枠が使える新NISAの方が、圧倒的に優遇されていることが分かります。

2. 年間の非課税枠が最大360万円に拡大

2つ目のポイントは、新NISAでは年間の非課税枠が最大360万円に拡大されたことです。

つみたて投資枠が年間120万円、成長投資枠が年間240万円使えて、合計360万円の投資できます。

今までのNISAでは年間で、つみたてNISAが40万円で、一般投資枠が120万円だったことを考えると、非課税枠が大幅に拡大されるので、資産形成が有利になります。

しかも、最初のポイントで説明したように、つみたてNISAか一般NISAのどちらか一方しか使えなかったのに対して、新NISAはつみたて投資枠と成長投資枠の両方が使える点でも有利になります。

3. 生涯の非課税枠は1800万円

3つ目のポイントは、新NISAでは生涯の非課税が1800万円に設定されている点です。

例えば、毎年360万円を投資した場合は、5年間で1800万円の上限に到達して、それ以上は非課税での投資ができなくなります。

もちろん、360万円を無理に投資する必要は無いので、自分の資金量に応て投資額を決めればOKです。

4. 非課税の期間が無期限

4つ目のポイントは、新NISAでは非課税で運用できる期間が無期限になったことです。

今までのNISAだと、つみたてNISAでは20年まで、一般NISAでは5年までと非課税で運用できる期間が決まってました。

そのため、新NISAでは長期で腰を据えた運用が可能になって、複利の効果も十分発揮できます。

5. 売却すれば生涯の非課税枠が復活

5つ目のポイントは、新NISAでは売却すれば生涯の非課税枠が復活することです。

例えば、生涯で使える1800万円の非課税枠を全て使っていたとします。この状態では、新たに非課税で投資することはできませんが、ここから100万円分売却すれば、翌年に100万円の投資が新たに可能になります。

ただし、年間360万円の非課税枠は固定です。

例えば、非課税枠の残りが1000万円だったとして、そこから100万円分を売ったとします。その翌年に非課税枠の残りは1100万円になって生涯の枠が復活しますが、その年の非課税投資額は360万円のままです。100万円売った翌年に年間の非課税枠が460万円になる訳ではないということです。

今までのNISAでは、1度売ってしまったら非課税枠が復活しなかったので、銘柄の入れ替えができませんでした。

この復活制度によってリバランスがしやすくなるので、非常にありがたい改善だと言えます。

効率良く運用するポイント

新NISAの制度以外にも、必ず知っておいてもらいたいことがあります。

それは、以下の方法で投資することが、理論的に効率良く運用できるということです。

ただし、これら3つのポイントはあくまでも「理論上」の話であって、オススメしているわけではありません。

知識として覚えて、それを考慮したうえで自分の投資スタイルを決めるようにして下さい。

では、詳細を解説していきます。

配当金の出ない再投資型の投資信託に投資すること

1つ目のポイントは、配当金の出ない投資信託に投資することです。

新NISAでは配当金も非課税なので、「高配当の方がお得なのでは?」と思うかもしれません。

しかし、理論的には配当金ゼロで、配当再投資型の投資信託の方が、非課税枠を最大限利用できることになります。

例えば、新NISAで株式に1000万円を投資して、残りの非課税枠が800万円だったとします。そこから配当金100万円が自分の口座に振り込まれて、その100万円で新たに株式を買ったとしたら、残りの非課税枠は700万円になります。

当然ではありますが、入金された配当金を再投資すれば、非課税枠を使うことになります。

一方、投資信託に1000万円を投資して、同じく残りの非課税枠が800万円だったとします。そこから配当金100万円が出たとすると、投資信託の場合は自分の口座に振り込まれることなく、自動で再投資されますので、残りの非課税枠は800万円のままになります。

つまり、投資信託だと配当の再投資によって非課税枠を使うことが無いため、投資効率が良くなります。

つみたて投資枠、成長投資枠ともに投資信託に投資すること

1つ目のポイントで、投資信託を買った方が効率良く運用できると解説しました。

成長投資枠では株やETFだけでなく、投資信託も買えます。

そのため、つみたて投資枠、成長投資枠ともに投資信託を買うことで、より効率良く運用ができることになります。

年間360万円を一括投資すること

3つ目のポイントは、年間360万円を一括投資することです。

タイミングを計らず、なるべく早くに多くの資金を投資した方が、長期投資ではリターンが大きくなるということが近年の研究でも明らかになっています。

こちらの記事でも紹介してますが、大事なことは「どの資産をどれだけ買うか」というアセットアロケーションです。

そのため、年初に360万円を一括投資して、5年間で非課税の上限1800万円を使い切ることが、効率の良い投資となります。

私の投資方針

私は次のような方針で投資を考えています。

- 年間360万円を投資して5年間で1800万円の枠を使い切る

- 一括投資ではなく、半年くらい掛けてゆっくりと買う

- 成長投資枠では、高配当株・高配当ETF・インデックスを買う

見ての通り、先ほど「効率良く運用するポイント」で紹介した方法と異なります。

その理由は、「投資を辞めないこと」を最重視しているからです。

合理的な方法で投資するよりも、自分にとって心地良い方法で投資する方が楽しいですし、リスクもコントロールしやすいです。

途中で飽きてしまったり、身の丈以上に資金を投入した結果、暴落で再起不能になるような事態は避けるようにします。

リスク許容度、資金量、性格など、人よって変わるため、投資の正解も人それぞれです。

そのため、私の方針は考え方の一つということで、参考という形で見てもらえればいいかと思います。

購入予定の銘柄

実際に私が購入する予定の銘柄を紹介していきます。

あまり深く考えず、自分の好きな銘柄を買っていくつもりです。ただし、10年、20年と長期で持てる銘柄だけに投資します。

その銘柄がこちらになります。

- eMAXIS Slim 全世界株式(オール・カントリー)

- VTI(バンガード・トータル・ストック・マーケット・ETF)

- HDV(iシェアーズ・コア 米国高配当株 ETF)

- VYM(バンガード・ハイディビデンド・イールドETF)

- 伊藤忠商事(8001)

- 三菱商事(8058)

- KDDI(9433)

- 日産化学(4021)

- 中外製薬(4519)

つみたて投資枠はオルカンのみ

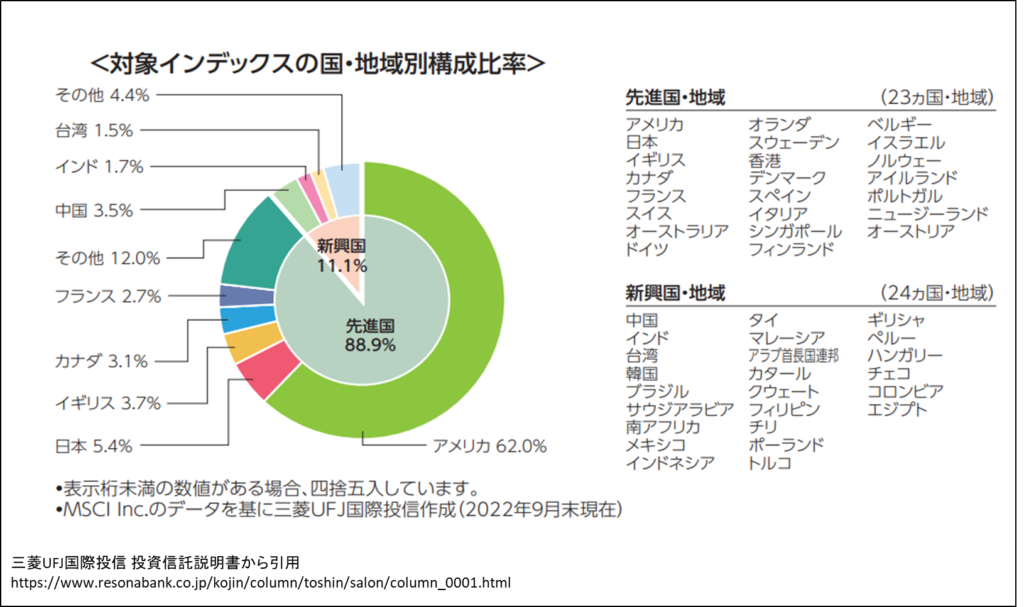

つみたて投資枠は、全額eMAXIS Slim 全世界株式(通称:オルカン)で埋めます。

リターンはマイルドですが、世界中に分散投資できるので安心して保有できます。世界経済が発展し続ける限りリターンが期待できますが、世界人口は2100年までは増加するという国連の予測があるので、自分が生きている間は心配せずに保有できそうです。

成長投資枠で買う米国ETF

成長投資枠は、米国のETFと日本の個別株で埋めるつもりです。

米国には優秀なETFが揃っているので、個別株を買わなくても十分に資産形成が可能です。

買いたいETFは沢山ありますが、とりわけ私が好きなVTI、HDV、VYMの3銘柄に絞るつもりです。

VTIは米国の代表的なインデックスETFですが、過去150年の歴史を振り返ると年平均+7.0%のリターン実績があって、プロのファンドよりも高いリターンが期待できることが知られていますので、ぜひ購入したい銘柄です。

HDVとVYMは、米国の有名な高配当株ETFです。これらのETFを1つ購入するだけで、米国の優良な高配当株に分散投資ができます。

HDVであれば、70銘柄以上に分散投資できて、直近の配当利回りは4.11%です。

VYMであれば、400銘柄以上に分散投資できて、直近の配当利回りは3.25%です。

先述した通り、高配当だと非課税枠を効率的に活用できないと解説しましたが、それでも私は高配当株を買うつもりです。

やはり、配当は投資の醍醐味ですし、貰った時はモチベーションが上がります。特に相場の停滞局面では、安定感に優れたインデックスであっても上昇に期待できません。そんな時に配当が貰えれば精神的にラクですし、投資を辞めるリスクを減らすことができます。

成長投資枠で買う日本株

日本株については、こちらの記事で紹介した30銘柄の中から買うつもりです。

非課税枠の上限もあるので、購入するのは数銘柄に絞りますが、とりあえず伊藤忠商事、三菱商事、KDDI、日産化学、中外製薬は買うつもりです。

累進配当もしくは連続増配で配当が安定しているうえに、利益率が高いので株価の値上がりも期待できる銘柄です。

均等な比率で投資する

以上が購入予定の銘柄になりますが、比率はオルカン:米国株:日本株 = 1:1:1の均等配分を考えてます。

バランス良く配分してるので、世界同時株安のような金融ショックが起きたときを除いて、そこそこの利益が見込めると思います。

日本株が好きなので、気持ち的には日本株の比率を上げたいところですが、地震などの災害リスクもあるので、日本株一極集中は危険だと思ってます。(もちろん、災害なんて起こってほしくないんですが….)

国・通貨・銘柄をバランス良く分散して、安定的な収入を得るつもりです。

まとめ

新NISAで効率良く運用するポイントは以下の通りです。

- 配当金の出ない投資信託に投資すること

- つみたて投資枠、成長投資枠ともに投資信託に投資すること

- 年間360万円を一括投資すること

しかし、上記はあくまでも「理論的には」です。

人がお金を掛けて投資する以上、必ず心理が働きます。合理性を重視し過ぎて、身の丈に合わない投資をすれば、不測の事態で「投資を辞めてしまう」という最悪の状況になりまねません。

そのため、「投資を辞めないこと」を最重視して、自分に合ったスタイルで長期投資をすることが大切です。

そこで私は以下の方法で投資することにしています。

- 年間360万円を投資して5年間で1800万円の枠を使い切る

- 一括投資ではなく、半年くらい掛けてゆっくりと買う

- 成長投資枠では、高配当株・高配当ETF・インデックスを買う

また、銘柄は以下を購入するつもりです。

- eMAXIS Slim 全世界株式(オール・カントリー)

- VTI(バンガード・トータル・ストック・マーケット・ETF)

- HDV(iシェアーズ・コア 米国高配当株 ETF)

- VYM(バンガード・ハイディビデンド・イールドETF)

- 伊藤忠商事(8001)

- 三菱商事(8058)

- KDDI(9433)

- 日産化学(4021)

- 中外製薬(4519)

リスク許容度や資金量、性格など人それぞれ違うため、最適な投資法は人それぞれ違います。

なので私の投資戦略や購入銘柄が、全員に最適とは言えませんが考え方の一つとして参考になれば幸いです。

本記事は以上になります。

皆さんの投資に、少しでも参考になれば幸いです。

最後に、私の書いた考察通りに必ず株価が動く訳ではありませんので、その点をご了承いただいた上で、投資の際は自己責任でお願い致します。

最後まで御覧いただきありがとうございました。

コメント