以下の悩みを解決します!

- 2023年に買うべきオススメの日本株が知りたい

- 2023年の相場見通しが気になる

- 長期で安心できる投資がしたい

2023年の相場は「どんな見通しなのか?」、「何を買えばいいのか?」 気になる人は多いと思います。

本記事では今年の景気動向の予想をもとに、長期投資で利益を見込める銘柄を紹介していきます。前提として、短期の爆益を狙う訳ではなく、安定してゆっくりと資産形成ができる銘柄を選定しております。

さっそく結論ですが、銘柄は以下の通りです。

- KDDI(9433)

- 沖縄セルラー電話(9436)

- 日本ケアサプライ(2393)

では、なぜこの3銘柄なのか、順番に解説していきます。

2023年の相場見通し「年度後半は逆風」

まずは、2023年の日本株の見通しから解説します。

今年の日本株は、前半から中盤に掛けて上昇し、年の後半からは下落していくと私は予想しています。

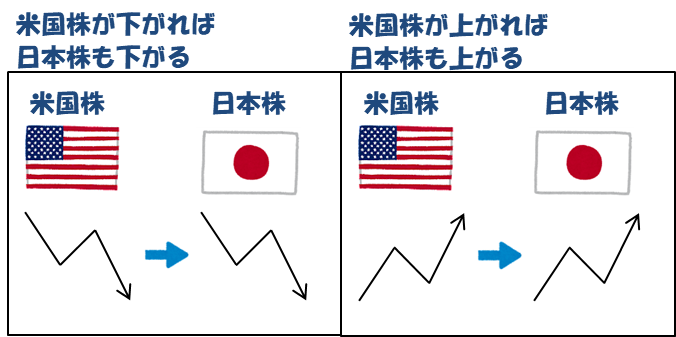

そして、その値動きは米国株に日本株が連動しやすい特性から予想を立ててます。

「アメリカがくしゃみをすると日本が風邪を引く」と言われるように、米国株が軟調な時は、日本株も大体下がります。上昇もまた然りで、日本株は米国株に連動する傾向が強いです。

つまり、私の予想は米国株の相場予想でもある訳ですが、なぜそのように予想したかお伝えします。

✓年度の前半~中盤は上昇の兆し

2023年の前半~中盤は株価は上がりやすいと予想しましたが、その理由は、以下の2点です。

- FRBの金融引き締め終了の期待

- 2023年は米国大統領選挙の前年

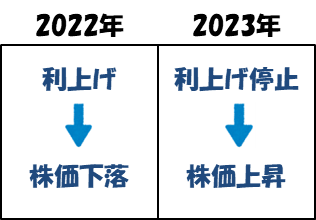

FRBの金融引き締めによって、2022年の米国相場は大きく株価は下落しました。その株価の下落原因となっていた金融引き締めが、2023年の上旬に打ち止めになる予測が出ています。そうなれば、これまで下げてきた反動で、株価の上昇を後押しすることになります。

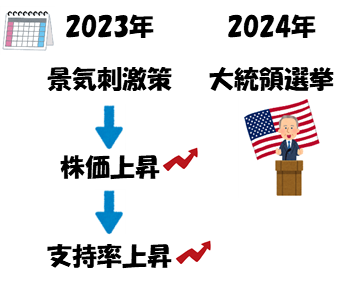

また、2023年はバイデン大統領が再選を獲得するために、景気刺激策を実行して、株価を押し上げる可能性が高いです。株価が上がれば支持率が上がる訳ですが、1950年以降15回あった大統領選挙の前年は、全ての年において米国相場は平均+18%のプラスリターンでした。

そのため、米国株高によって、今年の前半~中盤は日本株にも上昇圧力が来ると予想してます。

✓年度の後半は景気後退による株安予想

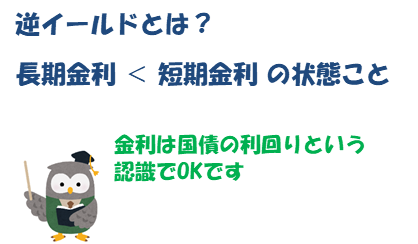

年度の後半に掛けて、米国相場はリ景気後退(セッション)して、株安になる可能性が高くなります。そして、日本株も連られて下落すると考えてますが、なぜリセッションを予測するのか? と言うと、米国の金利で逆イールドが発生しているためです。

昨年の2022年に、米国FRBは急激な金融引き締めを行った結果、米国債の金利にある異常が起きました。

その異常とは、米国10年債などの長期利回りが、2年債などの短期利回りよりも低くなる、逆イールドと呼ばれる状態です。

以前書いたこちらの記事でも解説していますが、逆イールドが発生すると、約1年半~2年後にリセッションすると言われています。

今回、2022年7月に逆イールドが発生したことを考えると、リセッションは2023年の後半から2024年あたりに始まることが予想されます。

ちなみに、前回の逆イールド発生は12年前でしたが、その際はリーマンショックが起きていました。今回のリセッションがリーマンショック級に大きくなるとは思いませんが、警戒しなければなりません。

✓次の強気セクター

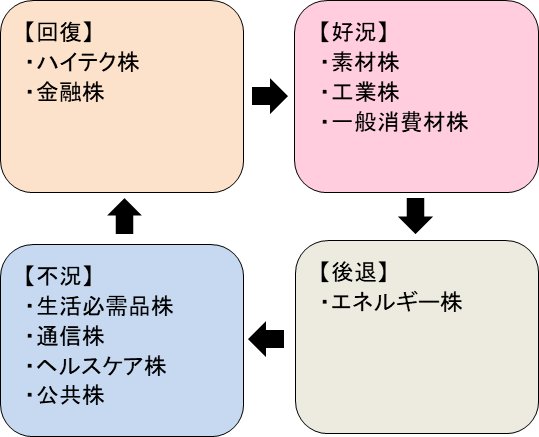

リセッションが発生すれば、セクターローテーションが起こります。

セクターローテーションとは、トレンドが変わり新たな投資先に資金が流入することです。景況感によって強いセクターは常に変わっていきます。

そのため、2023年は不況でも強いセクターに資産の比重を高めることで、運用パフォーマンスを上げられると考えます。

では、不況局面で強いセクターは何か? と言うと

生活必需品株、通信株、ヘルスケア株、公共株になります。これらのセクターは一般的にディフェンシブ銘柄とも呼ばており、不況局面でも需要が安定していて、業績が下振れにくいことから、そう呼ばれてます。

ただし、ディフェンシブ銘柄でも、不況で株価が暴騰する訳ではなく、あくまでも他のセクターと比べて株価が安定しやすいという認識をしておいて下さい。

こちらの図では、各景気局面で強いセクターを示しております。

2021年は世界的に株価が上昇して好況局面でしたが、2022年は日本株・米国株は共に後退局面の年でした。

特に2022年のロシア・ウクライナ戦争によって、原油・天然ガスは高騰し、エネルギー株は一段高となりましたが、後退局面の特徴が顕著に現れていたと思います。

そして、この流れで進むと、やはり次は不況局面を迎える可能性が高いと言えます。もちろん100%そうなる訳ではありませんが、ディフェンシブ銘柄を買ってリセッションに備えておく必要があると考えます。

しかし、ディフェンシブを買うと言っても、銘柄は無数にありますし、何を買ってもいい訳ではありません。そこで、次のパートで私が厳選した銘柄を紹介します。

2023年から買いたい日本株3銘柄

今回紹介する銘柄では、次の2点に注目しました。

- 安定した業績成長

- 安定した配当利回り

業績は株価に直結しますので、業績の成長見込みのある企業に投資しなければ、値上がり益は期待できません。つまり、何年も最高益を更新できず、低迷している企業は投資対象になりません。

また、配当が安定していれば、株価の上値が重くても辛抱強く保有するだけで、安定した収入を得ることができますから、弱気相場でも安心して持ち続けられます。

逆に、毎年の配当金が景気に左右されて安定しない銘柄は、不況時の株安と減配のダブルパンチで資産が蒸発して、投資の世界から引退させられてしまうので注意が必要です。

これら2つの条件を満たす銘柄であれば、リセッションでも安定した資産形成ができると考えております。

では、銘柄を見ていきましょう。

KDDI(9433)

最初の銘柄はKDDIです。

誰もが知ってる会社なので企業概要は省きますが、好業績、高配当、連続増配、優待有りという鉄壁の銘柄です。収益力の高さも魅力で、指標は以下の通りです。

- 直近株価:3885円

- 予想配当利回り:3.47%

- 連続増配実績:20年

- 営業利益率:19.47%

- ROA:6.22% 、ROE:13.81%

- 株主優待:「au Payマーケット」商品カタログギフト

✓直近の株価

株価は去年絶好調だった反動で、現在は下落基調になってますが、10年チャートの長期で見れば安定した右肩上がりで成長しています。

テクニカル的には3300円までは下がる可能性はありますが、そこまで来たら配当は4%超えるので、積極的に買っていきたいです。とは言え、数年の長期で持つ場合は、特にタイミングを狙う必要はありません。

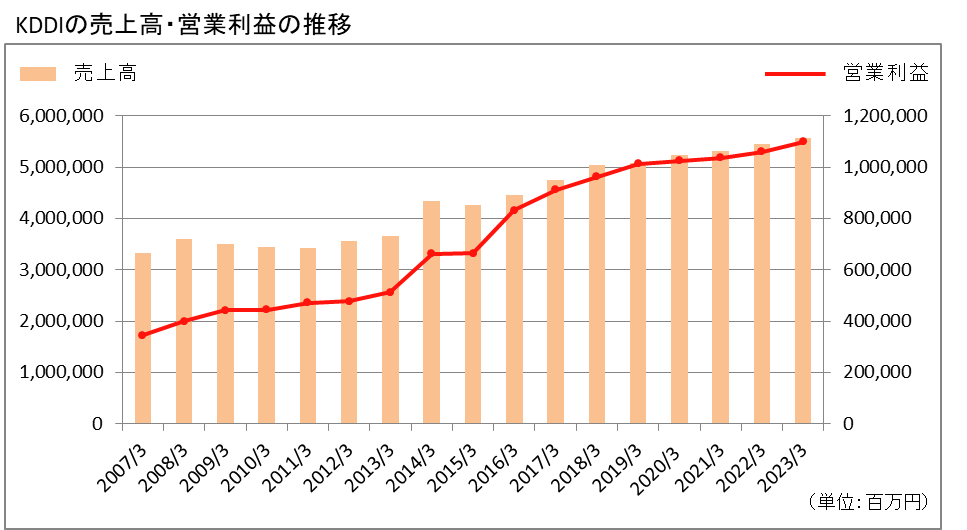

✓過去業績の推移

業績を見てみると、順調に最高益を更新していて、2023年も最高益の見通しです。

経営効率の良さを示す指標であるROA・ROEが高いので、業績の成長を後押ししてます。ROA・ROEはそれぞれ、5%, 10%を超えると高いと言われてますので、KDDIは高水準です。

本業の儲けを表す営業利益率も、目安となる10%を超えていて、稼ぐ力・競争優位性が高いことが分かります。

不況だからと言って、スマホや携帯電話を解約する人は限定的です。業績は景気に左右されにくく、安定した株価が期待できます。

✓配当・株主還元

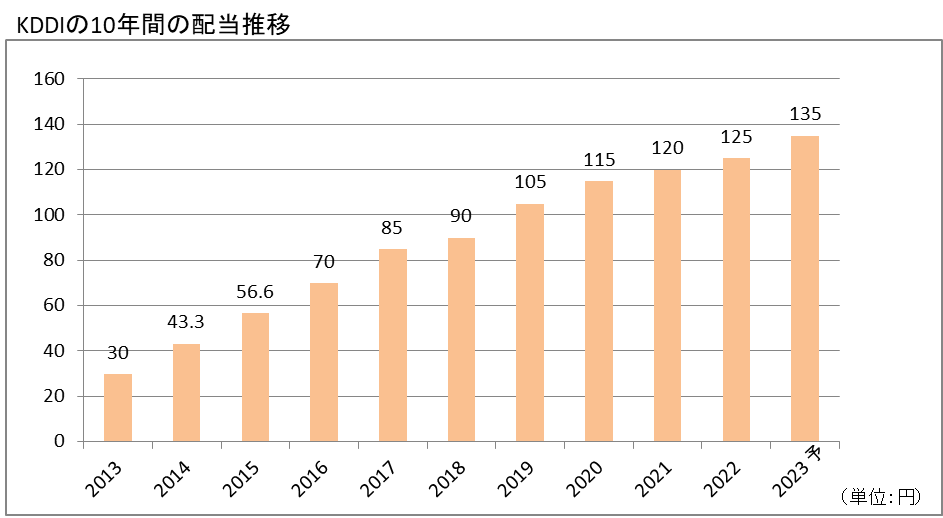

KDDIは株主還元を非常に重視しており、連続増配が非常に魅力的です。

増配実績は20年を記録しており、21年も増配を決定しました。

KDDIのように、年々増配を続けられる会社は、年々業績拡大しなければ実現できないので、会社が成長していることの裏付けにもなります。こうした連続増配株は、不況局面でも安定した配当を期待できるので、安心して長期投資ができます。

KDDIは「持続的な増配を目指します」と公表しているので、今後も増配が期待できます。

以上のように、業績の成長性、連続増配による配当の安定性から、KDDIはディフェンシブの中でもトップクラスに優秀な株です。まさに、年々収穫量の増える金のなる木です。

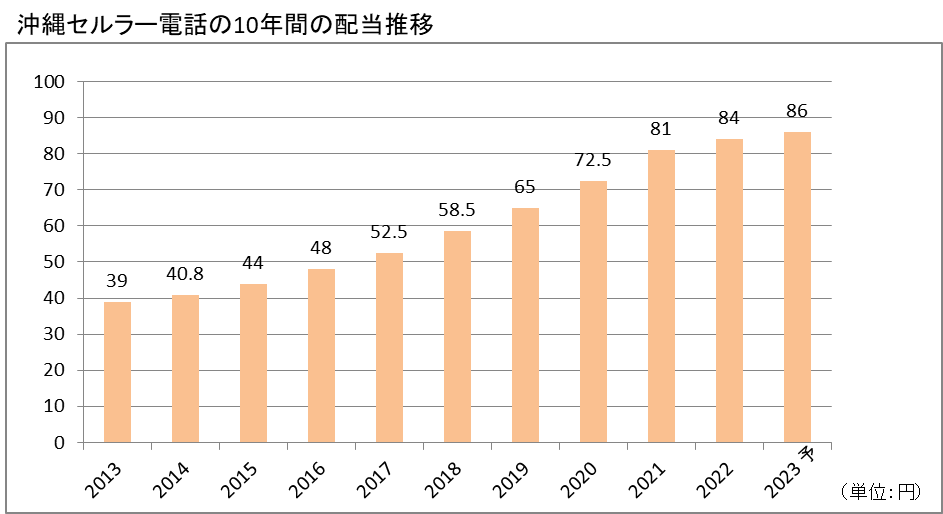

沖縄セルラー電話(9436)

続いての銘柄は沖縄セルラー電話です。

先ほど紹介したKDDI傘下の会社なので、似た銘柄になりますが、沖縄セルラー電話は抜群の安定感から長期投資家から絶大な人気を得ている優秀な会社です。

指標は以下の通りです。

- 直近株価:2934円

- 予想配当利回り:2.92%

- 連続増配実績:20年

- 営業利益率:20.73%

- ROA:9.24% 、ROE:11.37%

- 株主優待:商品カタログギフト

沖縄でKDDIブランドの「auショップ」や「UQモバイル」を展開しており、約50%のシェアで県内トップです。KDDIの沖縄支社という認識に近いです。

沖縄以外では、日本のシェアはNTTがトップですが、沖縄では沖縄セルラー電話(KDDI)が圧倒的なシェアを誇っています。

✓直近の株価

直近の日本相場は地合いの悪い展開ですが、沖縄セルラーの株価は逆行高で上昇を続けております。

10年の長期で見ても、KDDIと同様に安定した右肩上がりのチャートになっており、長期投資ならタイミングは狙わず、いつでも買ってOKだと考えます。

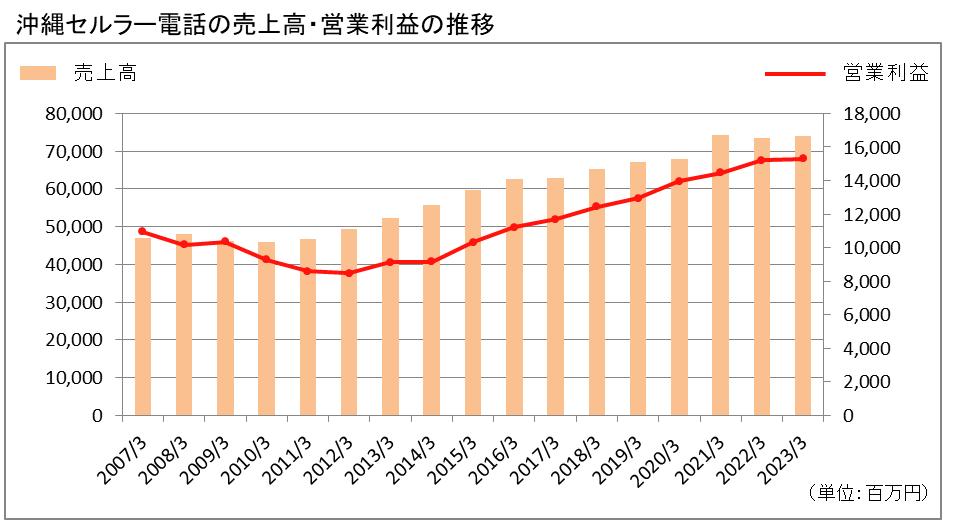

✓過去業績の推移

業績は景気に左右されることなく、安定した右肩上がりになってます。

他の企業であば、売上の浮き沈みが激しく、こうも安定した業績にはなりません。2008年のリーマンショックや2021年のコロナショックの年でも、全くと言っていいほど影響が見られないので、今後のリセッションでも安定感を発揮してくれると思います。

ROA・ROE、営業利益の3指標は、全て目安水準を上回っているので、高収益体質な会社であると言えます。

✓配当・株主還元

沖縄セルラーKDDIと同様に、増配実績は20年を記録しており、21年も増配を決定しました。

会社説明資料では「増収、増益、連続増配」の「3増」を掲げており、株主還元を積極的に実施しています。なので、今後の連続増配には、まだまだ期待ができると思います。

以上のように、沖縄セルラーは、過去のリセッション局面でも、安定した業績と連続増配によって成長を続けてきました。

リセッションでは一時的に株価は下がると思いますが、業績が安定しているので、そういう時は絶好の買い増しチャンスです。

特に株価を気にせず、ただ持っているだけで、値上がり益と配当の両取りが期待できる安定銘柄です。

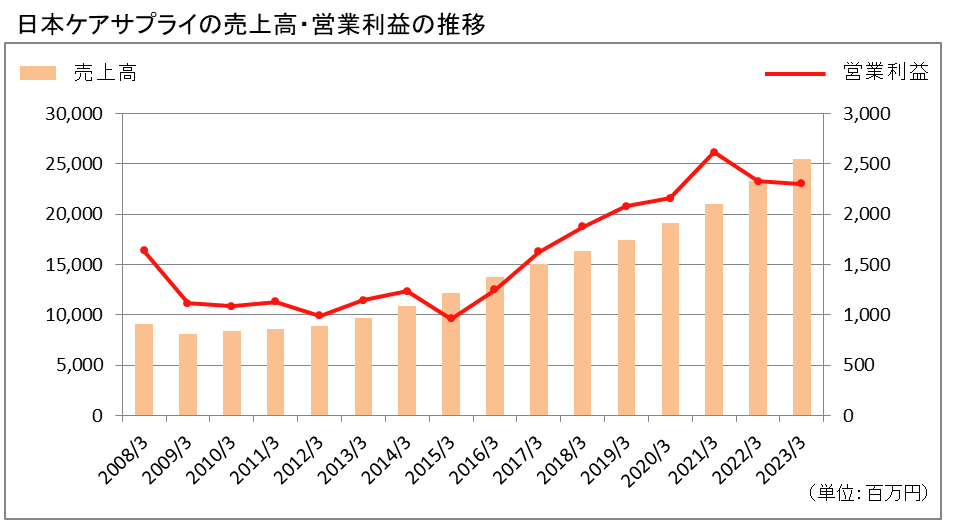

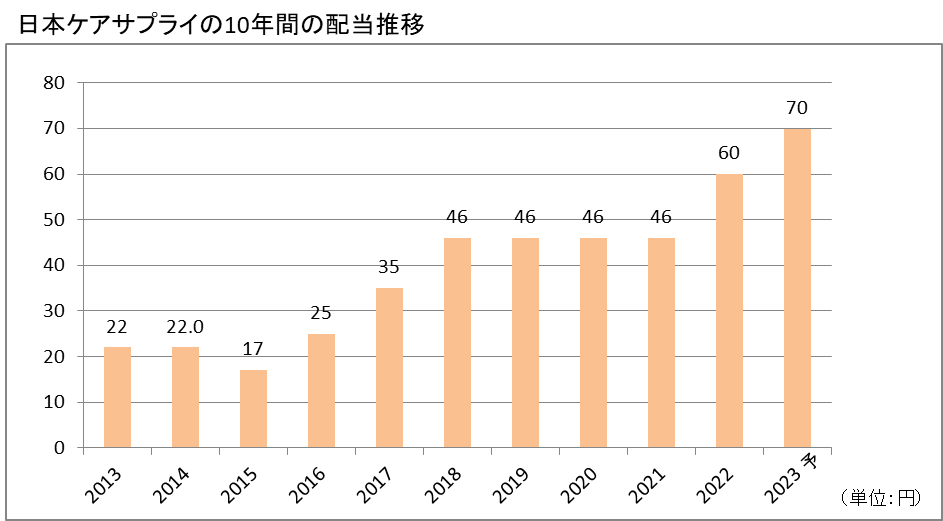

日本ケアサプライ(2393)

最後の銘柄は日本ケアサプライです。

電動ベッド、車イスなどの福祉用具レンタル会社で、三菱商事系列なります。

レンタル事業が売上の9割近くを占めており、残り1割は、高齢者への食事提供や生活支援品を物販する高齢者生活支援サービスとなっております。

通信事業と同様ですが、介護・ヘルスケア事業は不況でも需要は無くなりません。さらに日本の高齢化が進行することを考えれば、今後さらに業界の需要は拡大していくはずです。

指標は以下の通りです。

- 直近株価:1532円

- 予想配当利回り:4.61%

- 連続増配実績:1年

- 営業利益率:9.99%

- ROA:8.06% 、ROE:11.37%

- 株主優待:無し

✓直近の株価

2021年に株価のピークを付けた後、1年ほど下落しておりましたが、最近は一服して再び上昇に向かっています。

10年間で見れば、右肩上がりで成長していて、先に紹介した2銘柄同様に安定感のあるチャートです。そのため、長期なら買いのタイミングはやはり狙う必要はないです。

✓過去業績の推移

さすが介護株ということで、業績は安定して右肩上がりで拡大しています。ほぼ毎年最高益を更新していて、来期もバッチリ最高益の予想を出してます。

景気に左右されずに、安定した業績を出しているので、リセッションでも安心して保有できます。

ROA・ROEは目安水準である5%、10%を上回っており経営効率は高水準です。営業利益率は目安10%に対して9.99%なので、水準を満たしていると思っていいでしょう。いずれにしても、懸念点は無く優秀な企業と言えます。

✓配当・株主還元

2015年から7年間減配せず、安定して配当を出してくれています。

連続増配の面では、KDDIや沖縄セルラー電話に軍配が上がりますが、日本ケアサプライは利回り4.6%で安定配当なので、2社に劣らず非常に魅力的です。

また、会社説明資料では「2024年、2025年も配当70円を目標にする」と既に発表しています。なので、減配リスクは非常に低いと言えます。

以上のように、日本ケアサプライは介護関連株で安定的な成長と高配当を期待できる銘柄なので、リセッション局面では、低迷する他の銘柄よりも一層輝くと思います。

まとめ

今回紹介した3銘柄は、リセッション局面でも安定した業績成長と配当が期待できます。

まさに2023年に買っておくべき銘柄と私は考えます。

もちろん相場全体が暴落した場合は、株価は一時的に下がる可能性はあります。しかし、業績が安定してますので時間経過と共に株価も回復する見込みです。

「他の銘柄も同じでは?」と思うかもしれませんが、ディフェンシブ銘柄以外はリセッション局面で業績に大ダメージを受ける可能性が高いです。

そうなれば、株価の回復に時間が掛かる上、減配も食らって、何年も苦痛な時間を過ごすことになりかねません。

なので、ディフェンシブの比率を高めて今から備えておくのが、今後の良い投資戦略だと思います。

また、国・通貨・資産クラスのリスク分散も、資産防衛の手段になります。

日本株以外でオススメの投資については、こちらの記事で紹介しております。

これまでに、オススメ株についてまとめた記事も、良ければ参考にして下さい。

いかがでしたでしょうか。本記事は以上になります。

少しでも投資の参考になれば幸いです。

最後に、私の書いた考察通りに必ず株価が動く訳ではありませんので、その点をご了承いただいた上で、投資の際は自己責任でお願い致します。

最後まで御覧いただきありがとうございました。

コメント