「インフレで今後の生活が不安だ」、「インフレで貯金が減ってる…」、「インフレにどう対処すればいいんだ」

このような悩みを多くの人が抱える一方で、インフレをチャンスに変えて資産を爆増させている人もいます。

そのチャンスを掴んでいるのは投資家であり、インフレ下では投資をしている人・してない人との間で急激に格差が拡がります。

日本では給料が上がりませんから、インフレが進んだ分だけ生活を切り詰めなければなりませんし、勤めている会社もコスト増で業績が悪化するかもしれません。

しかし、全ての企業がインフレで苦しむ訳ではなく、一部の会社はむしろ業績を上げる絶好のチャンスになっています。

そして、投資家であればインフレで好業績になる企業に投資をすれば、その会社に勤めなくても、利益の恩恵を受けることができます。

では、その好業績が見込める企業はどんな会社か? と言うと

代表的な企業は、原油・食料・金属資源に強みを持つ5大商社になります。

日本の5大商社は、三井物産・三菱商事・伊藤忠商事・住友商事・丸紅のことですが、ここ最近の商社株は業績・株価が共に絶好調で、投資家の一部からは「既にピーク直前では?」と言う声もあります。

しかし、私は長期投資としてまだまだ商社は魅力的と考えているのですが、本記事ではなぜ今も投資チャンスがあるのか、解説していきます。

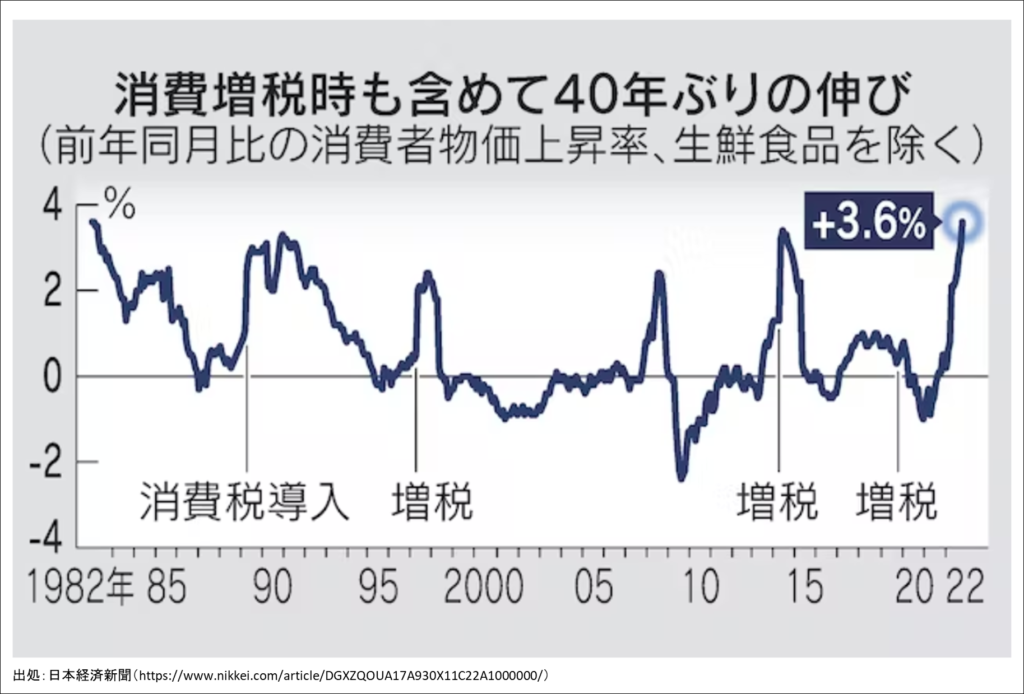

高騰する日本の物価指数

2022年10月における日本の消費者物価指数(生鮮食品を除くコアCPI)は40年ぶりの高水準で前年同月比で3.6%上昇し、前月の3.0%から大幅に上昇してます。

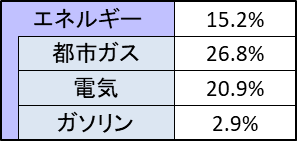

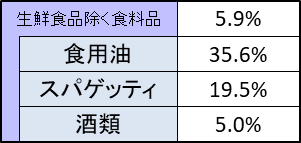

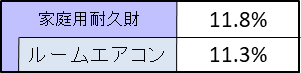

その中でも、前年同期比で特に上昇が大きかったセクターはエネルギー、食料品(生鮮食品除く)、家庭耐久財の3つです。

これら上昇の要因は、原油、小麦、金属資源などのコモディティ価格が世界的に高騰しているためです。

さらに日本の場合は、円安も加速していてダブルパンチと言った状況になってます。

- コモディティとは日本語で「商品」の訳で、天然資源や農作物の総称を指します。

- 生鮮食品をコアCPIに加えない理由は、価格が天候に左右されやすく振れ幅が大きくなってしまうためです

それでも、日本では30年以上もデフレ続いたこともあって、染み付いたデフレマインドが日本のインフレ加速を抑制してきました。

イギリスやユーロ圏、米国が10%に迫る勢いで、世界の急激なインフレと比較すれば、日本のインフレは超マイルドだと言えます。

しかし、そんなデフレ大国日本でも、遂にタガが外れたかと思われる予兆が起きています。

✓動かぬ物価指数が、遂に動く

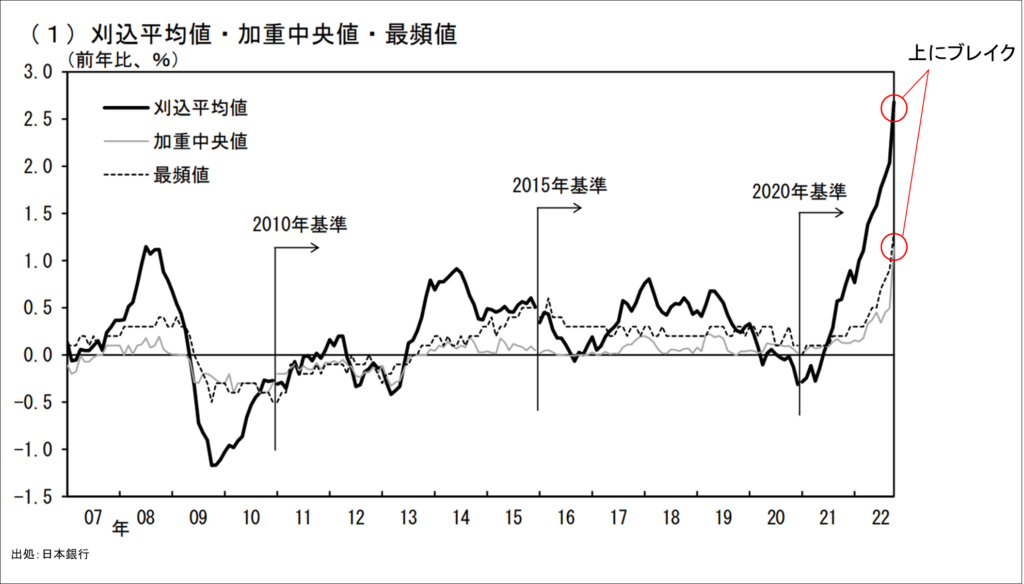

日銀はコアCPIの他にも、刈り込み平均値や加重中央値と呼ばれる指標も見て、総合的にインフレの度合いを判断しています。

そして、それらの指標が今年10月に、過去20年間の統計以来で最も高い上昇率を記録しました。

いきなりの専門用語で何のことか分かりづらいかもしれませんので、簡単に結論だけ言いますと

滅多に動かない指標が、見たこともないほど上がりまくってるので、インフレは着実に進行している

と言うことです。

ちなみに、刈り込み平均値、加重中央値について下記で解説してますが、興味のある人だけ読めばOKです。

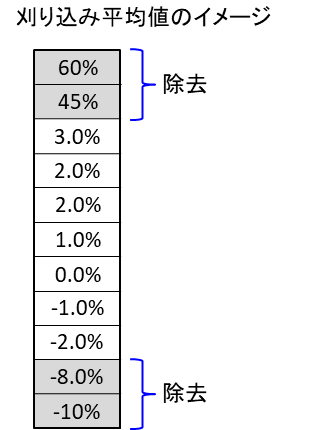

刈り込み平均値とは、上昇率の大きい品目と、下落率の大きい品目を除外して求めた平均値で、一時的な騰落に振り回されないよう、安定的なグラフ推移を見る目的で作られた指数です。

実際の計算はもう少し複雑ですが、図のようなイメージになります。

刈り込む = 除外という解釈になります。

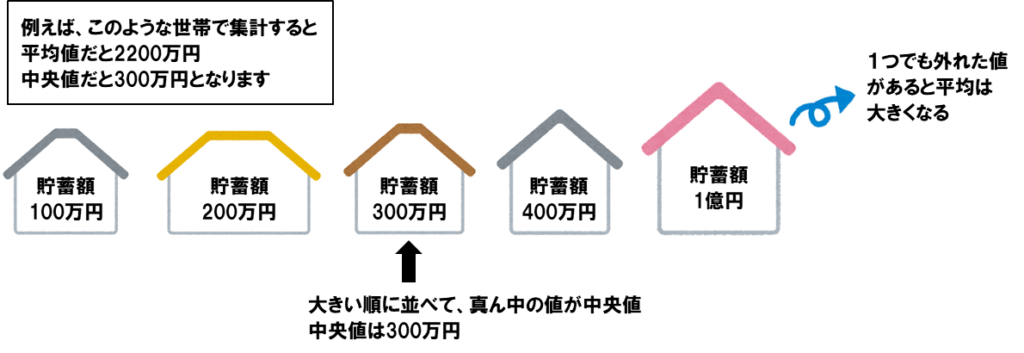

加重中央値は、一つの大きく外れた指数によって全体引っ張られないようにした指数です。

中央値は平均値とは全く別モノで、一部の大きすぎる値に影響されないように、中間の値を示したものになります。

例えば、下図のように世帯ごとの貯蓄額を例に解説します。

1世帯だけ1億円持っていた場合、平均の貯蓄額は2200万円になりますが、残り4世帯は全て平均以下になってしまい、ケタ外れな値が1つあるだけで平均は大きく左右されます。

しかし、中央値と言うのは、数値を大きい順に並べてちょうど中間の順番が示す値になりますので、この例では300万円になります。

この値の方が、より多くの世帯額に近しい値になることが分かります。

以上が中央値の考えになりますが、加重中央値というのは、さらに一つ一つの値に、ウェイト(重み)と呼ばれる値を付けて、より偏り無くす工夫がされた値です。

1つの値の影響力を小さくする点で、刈り込み平均値と似てますが、刈り込み平均値よりも更に変動率が小さい指数って感覚で認識してもらえればOKです。

では、今回の指標発表の内容について、もう少し詳しく解説していきます。

まず最初に注目なのは、動かぬ物価指数と呼ばれている加重中央値が、2001年に統計を開始して以来、最大の伸び率で1.1%を記録していることです。

そもそも、変動率が出ないように設計された値が、過去20年間の記録を大幅にブレイクしたことで、価格変動の小さい品目にまで値上げが波及していることになります。

刈り込み平均値ですが、こちらも統計以来、最大の伸び率で2.7%の上昇を記録しております。

この上昇が意味しているのは、原油依存しない価格も上昇しているということです。

今の日本のインフレ化は、原油価格が高騰したことで、電気代や原材料費も値上がりしてますが、全体の値上がり品目を見ると、こうした原油依存の品目が上位を占めております。

そうなると、「原油高騰による一時的な値上がりでは?」と思うかもしれませんが

この刈り込み平均値は、上昇率の上位10%を除外して算出してますので、この平均値が上がるということは、上位を占めていた原油依存の価格上昇を除外した結果だと言えます。

以上をまとめると、今の日本のインフレ状況は以下の2点になります。

- 値上げに消極的な製品も含め、全体的に着実に値上がりしてきている

- 原油高による一時的な値上がりではない

冒頭で説明した40年ぶりのコアCPI上昇率や、統計以来の最大値を記録した刈り込み平均値や加重中央値の上昇結果から、日本のインフレはこれからも継続し、高止まりすると考えてます。

インフレで好調な商社株

インフレによって製造原価が高騰したことで、多くの企業業績が悪化しております。

しかし、全ての企業が低迷する訳ではなく、むしろ業績が好調になる企業もあり、その代表格は商社になります。

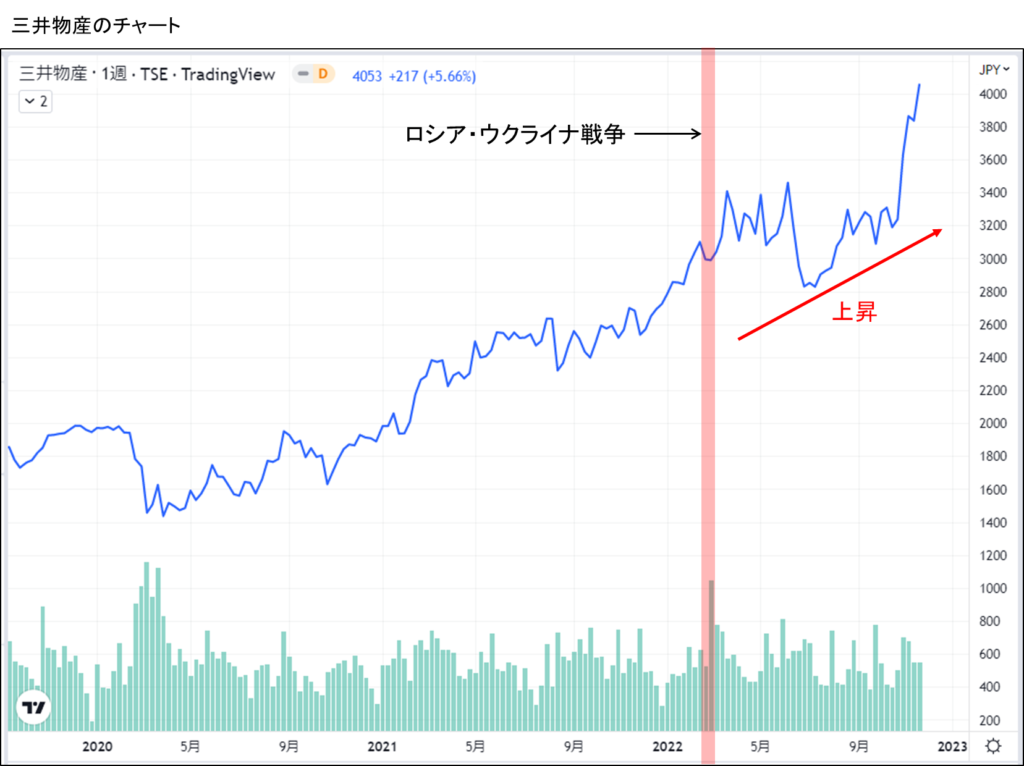

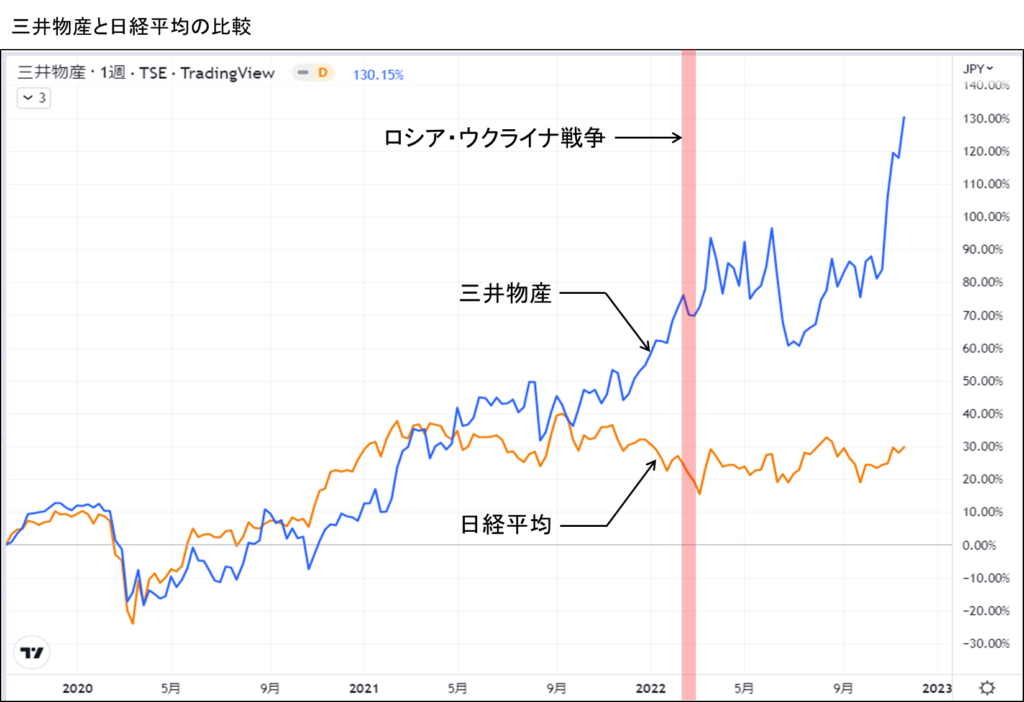

こちらのチャートをご覧下さい。

ロシア・ウクライナ戦争が勃発してからも、株価は上昇して直近では上場来高値を更新しています。

米国のダウ平均・ナスダック平均の暴落や、サハリン権益をロシアに強奪されたりして、一時的に株価は下落する場面もありました。

しかし、資源価格の上昇を追い風に今期は最高益の見通しで、さらに増配も決定したことで株価は上場来高値を更新してます。

日経平均のチャートと比較すると、パフォーマンスの差は歴然で、三井物産が圧倒的にアウトパフォームしていることが分かります。

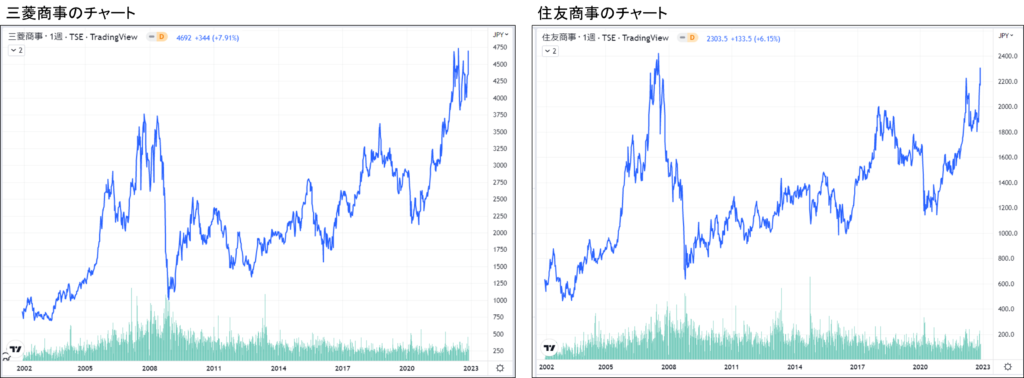

では、三菱商事、住友商事、伊藤忠商事、丸紅の4社のチャートも見てみましょう。

4社全て株価は上昇トレンドが続いており、絶好調であることが分かります。

✓商社がインフレに強い理由

商社がインフレで業績好調な理由は、世界的に資源・原材料の価値が上がっており、それらを仕入れる商社が高価格で売ることができるからです。

1つの製品を作るにあたり、おおざっぱに流れを書くと

原材料 → 中間財 → 最終財(消費材) となります。

この川上の原材料を扱う商社は、インフレの流れをそのまま売価に価格転嫁できます。

一方で、それら原材料を加工して中間材を作る素材メーカや、中間材から一般消費者向け製品を製造する川下メーカは、高い付加価値を付けて競争優位な立場を確立しなければ、価格転嫁しても全く売れずに業績悪化します。

つまり、これまでのデフレ時代では安く売る企業が強かった一方で、今後のインフレ時代では高く売る企業が強くなっていきます。

そのため、価格転嫁で優位な立場にある商社は今後も好業績が期待できると考えてます。

今後の投資戦略

これまでの解説で、日本のインフレ進行と商社株のチャンスについて解説してきましたが、実際に私が今後どのような投資戦略を立てているか紹介したいと思います。

あくまでも私の独断ですので、絶対ではないということをご承知おき下さい。

結論

2023年度5月あたりまで、定期的に買い増しホールドする。(5月はざっくり)

2023年後半あたりから保有数を減らし、一部はその後も保有継続する。

商社はコモディティ価格が上がれば、業績上向きになって株価が上がりやすいと解説してきました。

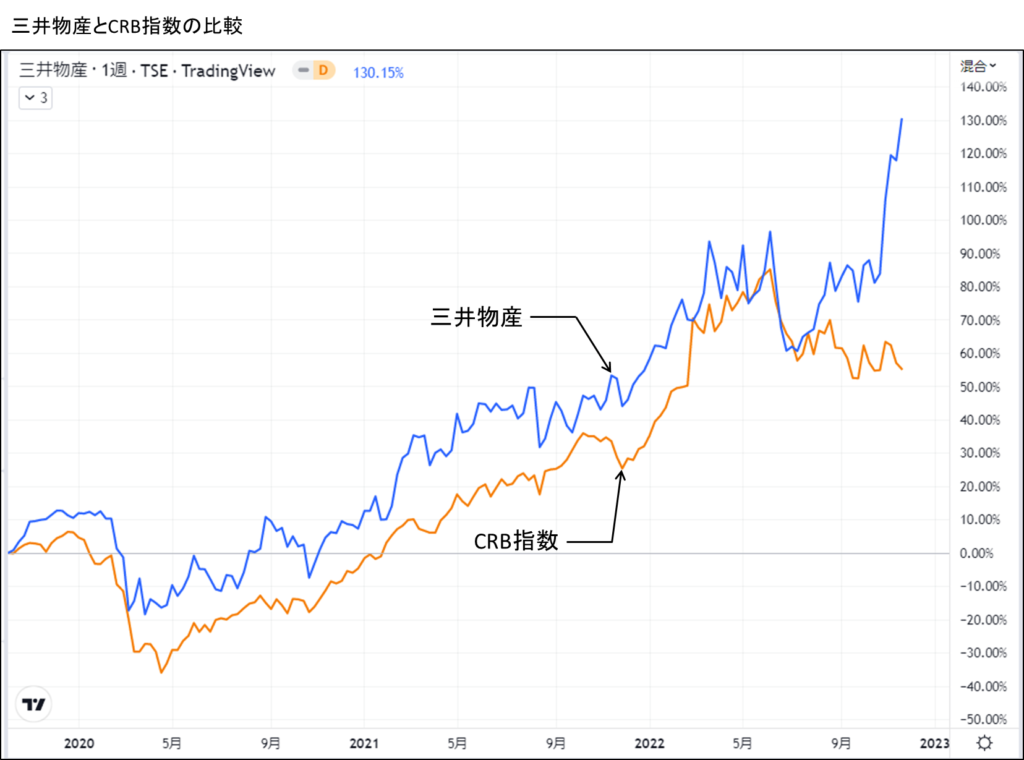

そこで、コモディティの値動きと商社株がどのくらい連動性があるのか確認するために、CRB指標と呼ばれる国際的なコモディティ指数と比較してみました。

この比較チャートを見ると、似たような値動きをしていることが分かります。

なので、CRB指数が今後どれだけ上昇できるかが、今後の商社の株価を左右すると言う訳です。

そこで、さらに視点を広げるために、CRB指数の過去30年間のチャートを見てみましょう。

2008年のリーマンショックの直前に高値ピーク(約480ポイント)を付けていることが分かります。

現在の値を見ると280ポイント程度なので、過去と同じ480ポイントまで上昇の余地があるとすれば、約71%の上昇が期待できると考えてます。

そのため、このCRB指数が480ポイントになるまでは、長期で商社株を保有し続ける方針です。

しかし、コモディティでもリーマンショックのような経済危機が起これば、暴落するので景気後退では、商社株も売られる可能性が高いです。

そして、私は2023年~2024年は米国経済を中心に、世界的な景気後退が起こると予想してますので、2023年の後半には一時的に株の保有数を減らしていく予定です。

なぜ、2023年~2024年に景気後退を警戒しているかは、こちらの記事で詳しく説明しています。

とは言え、あくまでも予想なので、全て売却する訳ではありません。

予想が外れれば、株価は上がり続けて機会損失になりますので、現金比率を一時的に高める目的です。

以上から、長期的にまだまだ商社株は上昇の期待ができると考えてますが、2023年後半から2024年あたりに米国経済の後退に商社株が巻き込まれるリスクを想定して、一時的に保有数を減らしていく。と言うのが私の投資戦略になります。

まとめ

日本ではコアCPIが40年ぶりの上昇率で、値上げに消極的な商品にまでインフレの波が普及しています。

今後始まるであろうインフレ経済では、投資をしている人は資産を増やして時代の波に乗っていける一方で、投資をしていない人は生活が苦しくなる一方になります。

その中でも、価格転嫁で優位な商社に投資メリットがあると思います。

ただし、数年に渡る長期投資で有効だと考えてますので、来年・再来年に起こるであろう景気後退で暴落も覚悟しつつ、リスク許容度の範囲内で保有を続けるのが良い戦略だと思います。

いかがでしたでしょうか。本記事は以上になります。

少しでも投資の参考になれば幸いです。

最後に、私の書いた考察通りに必ず株価が動く訳ではありませんので、その点をご了承いただいた上で、投資の際は自己責任でお願い致します。

最後まで御覧いただきありがとうございました。

コメント